消費者金融での借入を検討している人の中には、「消費者金融で一度でも借りるとやばいのではないか?」と思っている人もいることでしょう。

結論から言うと、消費者金融とは国から認可が降りた貸金業者が提供するカードローンのことでやばくありません。

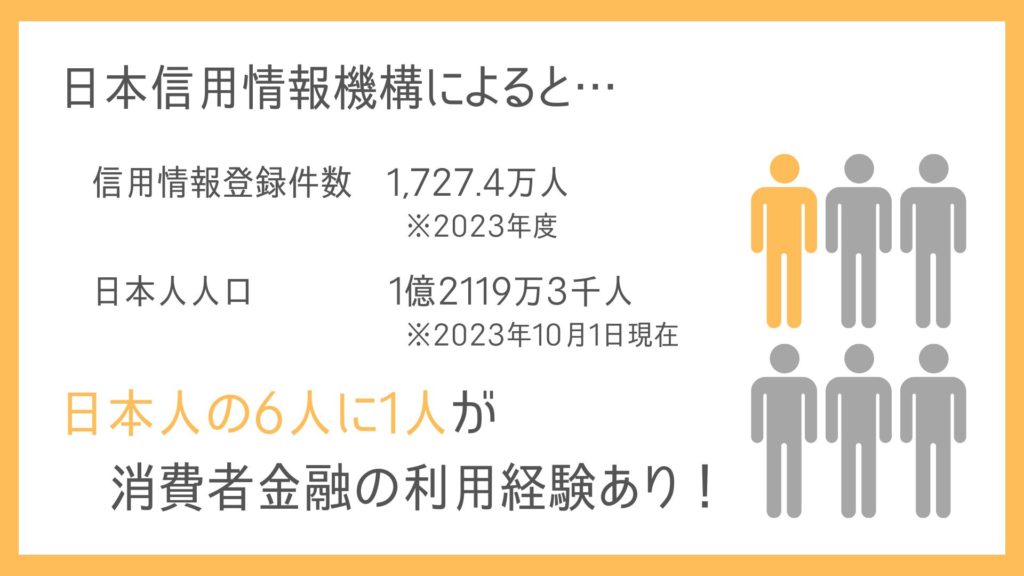

カードローンは6人に1人が利用しています。アルバイト・パートで働いている方や、収入の少ない主婦・学生でも利用できるため、おすすめです。

消費者金融は法律に基づいて運営しているため、違法な手数料を請求されたり違法な取り立てが家に来たりする心配はなく、「消費者金融で一度でも借りるとやばい」ということは全くありません。

この記事では、消費者金融の仕組みや安心して借入できる大手消費者金融のランキングを紹介していきます。

本サイト・ページで掲載している商品・案件は「賃金業法」のもと運営している賃金業者が提供している登録業者です。

(※登録業者は金融庁の登録貸金業者情報検索サービスで検索できます。(最新情報や詳細の確認は、登録番号欄に記載されている各財務局・都道府県に確認))

本サイトで掲載している商品・案件には広告を含むものがあり、一般社団法人第二種金融商品取引業協会の「広告等に関するガイドライン」や金融商品取引法、サイトポリシーなどに則ってご紹介しています。すべての記事制作におけるフローはこちらから確認できます。

目次

消費者金融を一度でも借りるとどうなる?

消費者金融と闇金を混同している人はいまだに少なくありません。

しかし結論から言うと、消費者金融カードローンに申し込みや借入をするだけで、ブラックリストに載ることはありません。そのため、「一度でも借りるとやばい」ということもありません。

まず、たとえ債務者が返済の義務を果たさないとしても、「貸金業法第21条」で定められている通り消費者金融は強引な取り立てを行うことができません。実際に法令で「取立てをするに当たって、人を威迫し、又は次に掲げる言動その他の人の私生活若しくは業務の平穏を害するような言動をしてはならない」と記載されているからです。

消費者金融は借りるだけでブラックリスト入りすることはない

消費者金融を一度でも借りると、信用情報機関という組織に自分の情報や借入額・返済状況などの状況が信用情報として保管されることになります。

信用情報は各金融会社から常に閲覧可能となっており、カードローンやそれ以外のローンを借りる際の審査の参考となるのです。

カードローンやクレジットカードの返済を60日以上滞納するなどの事故を起こすと、信用情報に傷がつき審査に通らなくなることを信用情報の異動情報の登録、通称ブラックリスト入りと呼んでいます。

そのため、特に問題なく返済をしている場合は、消費者金融カードローンを使ってもブラックリスト入りすることはありません!

自身の信用情報は下記の信用情報機関のいずれかで確認できます。

消費者金融は日本人の6人に1人が利用経験あり

(参考:株式会社日本信用情報機構|信用情報に関する統計

総務省統計局|人口推計)

消費者金融を利用したことのある日本人の割合は信用情報登録件数と人口から計算すると約6人に1人です。

また、登録されている信用情報のうち約20%にあたる354.0万人が長期間の滞納を起こし異動情報が登録されていることから、消費者金融での借入を返せない状況になってしまった人がいかに多いかわかります。

万が一滞納を起こしてしまうと様々なデメリットがあるため利用方法には注意する必要がありますが、同時に多くの人が利用する便利なサービスであることは間違いありません。

消費者金融とは貸金業法の下で運営されている

消費者金融とは、法律で定められている貸金業法に則って貸金業を営んでいる業者のことです。「サラ金」や「街金」という別名も消費者金融のことを指してよく用いられます。

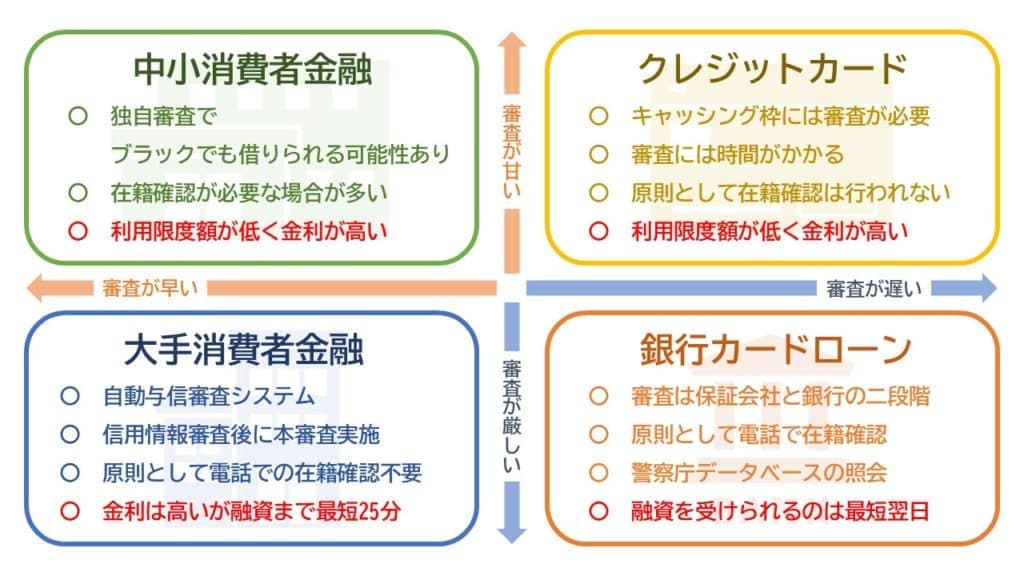

消費者金融は主に「銀行系」かそうでないかで区別されます。銀行が直接貸し出しているのが「銀行系カードローン」であり、それ以外の消費者金融(銀行が親会社である場合も含める)のサービスは「消費者金融系カードローン」に当たります。

クレジットカードに付帯してあるキャッシングがカードローンと混同されることがありますが、実際は異なるサービスです。どちらも現金を借り入れることができますが、カードローンはクレジットカードを作らなくても借入が可能であり、借入可能額がクレジットカードの上限額に左右されません。

ちなみに、「闇金」と呼ばれる業者は消費者金融に含まれません。闇金は貸金業法に則っていない違法金利で貸し付けるため正規の営業はできず、「貸金業登録番号」も付与されていません。

このような業者で一度でも借りると取り返しのつかないことになる可能性もあるため、正規の消費者金融と闇金の区別が付かないときは、まず業者の賃金業登録番号が登録されているか調べることをおすすめします。

借りても会社にバレる可能性は低い

消費者金融を利用したことが会社にバレる可能性は低いです。大手消費者金融では、原則として勤務先への電話連絡による在籍確認を行っておらず書類で在籍確認を行っています。

書類による在籍確認が取れなかった場合に限り勤務先へ電話連絡をすることもありますが、会社名を名乗らず担当者の個人名で連絡を行うため自分以外の人が出てもバレることはありません。

周りに内緒でお金を借りたいのであれば、在籍確認なしの消費者金融カードローンの利用がおすすめです。

カードローンを借りた際の金額シュミレーション

カードローンで一度でも借りると必ず利息がかかります。

利息を正しく加味して借入シミュレーションを行わなければ、おもったより返済金額が大きくなってしまい「借りたら終わり」という事態になる可能性も否定できません。

なお、大手消費者金融であれば3.0~18.0%程度の年率で貸し付けを行っていますが、初めての借入の場合には基本的に最高金利が適用されるためシミュレーションの際に注意しましょう。

プロミスでは、在籍確認を目的とした職場連絡がありません。

周囲にバレたくないという方には最もおすすめのカードローンです。

WEB申込なら最短3分で即日融資、土日祝日の振込にも対応しています。

消費者金融で一度でも借りるデメリット・注意点

消費者金融は貸金業法の下で安全に運営されていることはわかっていただけたと思います。

ただし、消費者金融カードローンを実際に利用して一度でも借りるとなると、注意しなければならない点ももちろんあります。

銀行カードローンより比較的高金利

カードローンの中でも、消費者金融カードローンは銀行カードローンよりも金利が高い傾向があります。

| 消費者金融カードローン | 3.0%~18.0% |

| 銀行カードローン | 1.5%~15.0% |

上の表は消費者金融カードローンと銀行カードローンの金利を比較してたものですが、最低金利・最高金利ともに銀行カードローンのほうが金利が低いことが分かります。

ただし、銀行カードローンは低金利での借り入れが可能ですが即日融資を受けることができないため、急いでお金が必要な人であれば消費者金融カードローンのほうがおすすめと言えるでしょう。

借りすぎてしまう可能性がある

消費者金融カードローンは、申込みも銀行カードローンと比べると比較的審査に通りやすいのが特徴です。また、契約を済ませたならば、すぐに借入が可能になります。

カードがなくてもスマホ一つで借り入れができたりと利便性も高いことから、ついつい使いすぎてしまう傾向にあります。

利息の計算も事前にシミュレーションできますから、どれくらい借りれば無理なく返せるのか計画を立て、借りすぎてしまう前に、消費者金融カードローンは計画的に借入するようにしましょう。

借入できる上限金額が低め

消費者金融の融資限度額は最大でも500~800万円程度です。銀行カードローンであれば1000万円位以上借りられる場合もあるため、大きな金額の融資を受けたいという人にはデメリットがあります。

とはいえ、銀行カードローンであっても誰でも利用限度額分借りられるわけではありません。貸金業法における総量規制のように年収によって借りられる金額はある程度決まっていることから、この点をデメリットに感じる必要はないと言えます。

返済が遅れるとブラックリスト入りするリスクあり

消費者金融に限らず銀行カードローンの利用でもそうですが、一度でも借りると返済が待っています。返済が長期間遅れると信用情報に異動情報が記録されブラックリスト入りする可能性があります。

一度ブラックリスト入りしてしまうと、延滞等を解消してから5年程度はローンの新規借り入れやクレジットカードの発行ができなくなってしまうため注意が必要です。

また、返済遅れの末に任意整理や自己破産などの債務整理手続きを行った場合には、7年ほど異動情報が残ります。

他のローンに影響を及ぼす可能性がある

消費者金融カードローンが他のローンに影響を与えるのは、滞納をした場合だけではありません。

他の消費者金融など貸金業者から借入を行う場合、すでに年収の3分の1以上の金額を借入していると貸金業法の総量規制が適用され新規の借入ができなくなります。

銀行ローンであれば貸金業法の適用を受けないため影響はないと考えている人もいるかもしれませんが、銀行であっても貸し付けに関して独自の基準を設けていることが多く、消費者金融カードローンなどの借入金額が大きいと審査に通過できない可能性が高いです。

プロミスでは、在籍確認を目的とした職場連絡がありません。

周囲にバレたくないという方には最もおすすめのカードローンです。

WEB申込なら最短3分で即日融資、土日祝日の振込にも対応しています。

お金を借りてもやばくない消費者金融の選び方

消費者金融を選ぶときのポイント

利用する消費者金融を選ぶときのポイントは次の点です。

- 融資スピードの速さ

- 最高金利の低さ

- 無利息期間の長さ

すぐに融資を受けたいという人は融資スピードの速さを重視しましょう。大手消費者金融の中でも最短融資時間は3~25分とばらつきがあります。

また、初回借入では最高金利が適用されることが多いため、最高金利がなるべく低い消費者金融を選ぶことで支払う金利を節約することも可能です。

短期間の借入であれば返済までの期間、無利息でお金が借りられる消費者金融を選ぶのもおすすめとなります。

おすすめの消費者金融5選

※1:お申込時間や審査によりご希望に添えない場合がございます。

※2: 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

※3:お申込み完了後、最短15秒で審査結果を表示

※4:Webで最短25分融資も可能

21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。一部金融機関および、メンテナンス時間等を除きます。

まずは、多くの人に利用されているおすすめの大手消費者金融を11社紹介していきます!

当サイトのランキングは下記の4項目を比較し、総合ポイントで順位付けを行いました。

| 項目 | 備考 |

| ①融資までのスピード | 即日融資が可能かどうか 最短20分 |

| ②審査通過率が高さ | 審査通過率が高いか |

| ③最高金利の低さ | 適用されるのは最高金利がほとんど |

| ④無利息期間の長さ | 無利息期間があるか 無利息期間のスタート日 |

【おすすめ①】上限金利が抑えられるプロミス

プロミスは消費者金融カードローンではありますが運営しているのは三井住友グループ会社であり、2022年度のオリコン顧客満足度調査で1位を獲得するなど高い実績もあるため、誰でも安心して利用できる消費者金融カードローンです。

プロミスのメリットとして挙げられるのが、上限金利の低さ。

プロミスでお金を借りる時の上限金利は「17.8%」であり、銀行系のカードローンよりは高いものの、他の大手消費者金融カードローンの標準値である「18.0%」よりも低めに設定されています。

審査から申込みまですべてWeb上で完結する点も高く評価されています。簡易審査を行うと最短15秒で借入が可能かどうか分かりますし、プロミスの在籍確認は、原則勤務先への連絡なしで申し込みが可能です。

またプロミスのレディースキャッシングでは、すべて女性が対応する専用ダイヤルが用意されており主婦や学生でも利用できるため、初めてのキャッシングに不安を感じている女性でも申し込みやすいでしょう。

| 金利(年率) | 4.5%~17.8% |

| 審査時間 | 15秒審査・最短3分 |

| 融資時間 | 最短3分 |

| 担保・保証人 | 不要 |

| 学生の利用 | 可(高校生以外) |

| アプリの有無 | 専用アプリ |

| コンビニの利用 | 可 |

プロミス利用者の口コミ

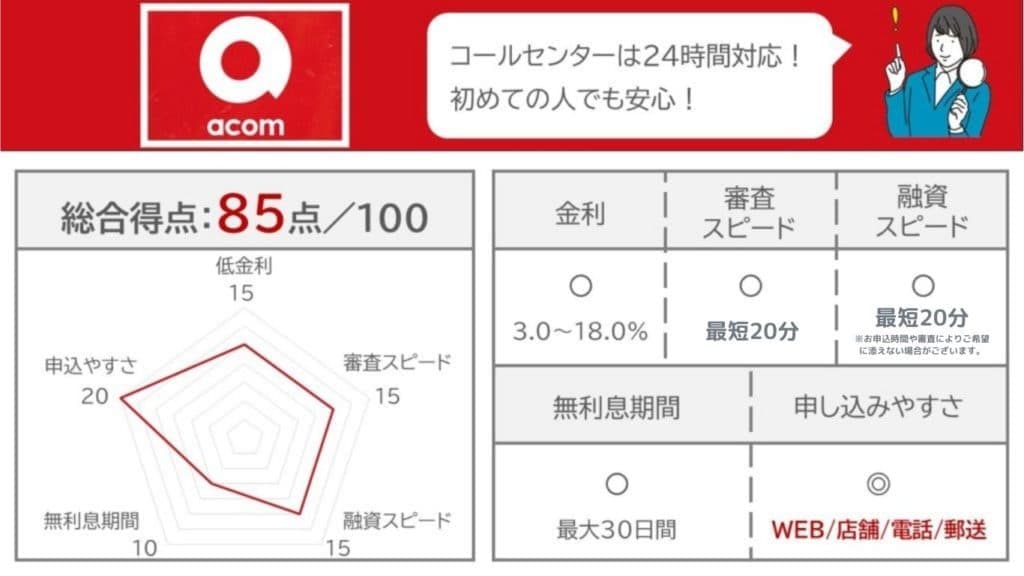

【おすすめ②】初めてお金を借りるならアコム

カードローン利用者以外にも知られている「アコム」は、三菱UFJフィナンシャル・グループの子会社であるため、こちらも銀行系の消費者金融カードローンとなっています。消費者金融カードローンの中でもかなりの老舗である分、お金を必要とする多くの人からの信頼も高いです。

アコムで借入を行うメリットの一つがアコムの無利息期間です。アコムの実質年率は「3.0%~18.0%」ですが、初回の借入から30日以内に返済すれば金利が0円となり、借入の利息が0円になります。

実際、カードローンを利用する人は「給料日まであと数日の金欠を何とかしのぎたい」とか「給料日はあと数日後なのに急な支払いが発生した」など、借入を行っても給料日には返済できるケースが多くあります。たとえ数万円を借入しても、給料日を迎えた段階ですぐ返済すれば良いのです。

アコムは「myac」という専用アプリを用意しており、このアプリ一つで申込手続きや借入の手続きが可能です。アコムはカードローンだけでなくクレジットカードも用意しているため、「初めてカードローン」を利用する人だけでなく「初めてクレジットカードを作る人」にもおすすめできます。

| 金利(年率) | 3.0%~18.0% |

| 審査時間 | 3秒スピード診断・最短20分 |

| 融資時間 | 最短20分※お申込時間や審査によりご希望に添えない場合がございます。 |

| 担保・保証人 | 不要 |

| アプリの有無 | 専用アプリ |

| コンビニの利用 | 可 |

アコム利用者の口コミ

普段はクレジットカードとして買い物に使えるし、いざというときお金も借りられるので便利です。

ローンカードを発行しなくてもアプリで借入も返済もできるから周りに全然バレない。

クレジットカードもあるみたいだからそっちも申し込んでみようか検討している。

【おすすめ③】SMBCモビットはWeb完結なら電話連絡なし

SMBCモビットも大手消費者金融カードローンの一つ。三井住友銀行と連携しているため、三井住友銀行のATMからSMBCモビットの借入が利用できるのも一つの特徴です。それ以外にも、セブン銀行やゆうちょ銀行などの提携ATMからもすぐに借入ができます。

SMBCモビットを利用するメリットの一つが在籍確認に関する点です。ほとんどの消費者金融カードローンでは、申込みの審査に伴って申告された職場へ在籍確認を行います。これにより、本人が実際に勤務しており支払い能力があることが証明されます。

SMBCモビットも自社が公開している質問への回答において、「新規申込みの場合は勤務先への連絡を行う」と明確に記載されています。

ただしSMBCモビットは、「WEB完結」からモビットカードを申し込む場合に限り、原則勤務先への連絡が行われません。本人のもとに郵送物等が送付されることもないため、家族や友人に知られずにお金を借りることができます。

| 金利(年率) | 3.0%~18.0% |

| 審査時間 | ・10秒簡易審査 ・最短30分※ |

| 融資時間 | 最短即日※ |

| 担保・保証人 | 不要 |

| 学生の利用 | 可(20歳以上) |

| アプリの有無 | 専用アプリ |

| コンビニの利用 | 可 |

※ 申込の曜日、時間帯によっては翌日以降の取扱となる場合があります。

ちなみに「WEB完結」でも申し込みを行うには、以下の条件をすべて満たしている必要があります。

- 三井住友銀行・三菱UFJ銀行・みずほ銀行・ゆうちょ銀行いずれかの口座を保有

- 運転免許証 or パスポートいずれかを本人確認書類として提出

- 源泉徴収票・所得証明書・確定申告書等の収入を証明できる書類を提出

- 勤務先の確認書類として健康保険証および給与明細書のコピーを提出

SMBCモビットで借入を行いたい方は、あらかじめ対象の口座を開設し、必要書類を用意しておくことで、勤務先への連絡なしに借入を行うことができます!

SMBCモビット利用者の口コミ

結果、当日中にお金を借りられたし、カードローンも悪くないかもと思った。

本当に勤め先に連絡が来ることなく審査が終わり、お金を借りることができたのはうれしかったです。提携ATMが多いのもいいですね。

【おすすめ④】アイフルは最短20分で即日融資できる

アイフルは40年以上の歴史を持つ老舗の消費者金融カードローンです。子会社となる「ライフカード株式会社」も平成23年に吸収合併されており、こちらが発行するクレジットカードを持っているという方も多いでしょう。

多くの人がアイフルを利用する理由の一つが、申し込みを行ってから融資を受けられるまでの時間が非常に短い、という点です。

アイフルは他の消費者金融カードローンと同様にウェブ申し込みを行うことで最短で融資が可能です。申し込みから最短18分で指定した口座にお金が振り込まれます!

さらに、アイフルの申し込みは24時間・365日可能です。友人の結婚式やお葬式、光熱費の支払いや旅行先でのトラブルなど、急な出費が必要となった場合にもすぐ借入が可能です。また、すぐに借入を行わず、緊急時に備えてアイフルのカードのみ作っておくこともできます。

| 金利(年率) | 3.0%~18.0% |

| 審査時間 | 1秒診断・最短18分 |

| 融資時間 | 最短18分 |

| 担保・保証人 | 不要 |

| 学生の利用 | 可(20歳以上) |

| アプリの有無 | 専用アプリ |

| コンビニの利用 | 可 |

アイフル利用者の口コミ

自分の場合は早朝に申し込んで昼にはお金を借りれるようになっていたので、すぐお金が必要な時にはかなり便利。

私は消費者金融のカードローンを利用したことがなく、ほかにローンもなかったのがよかったのか申し込みから30分程度でお金が振り込まれました。

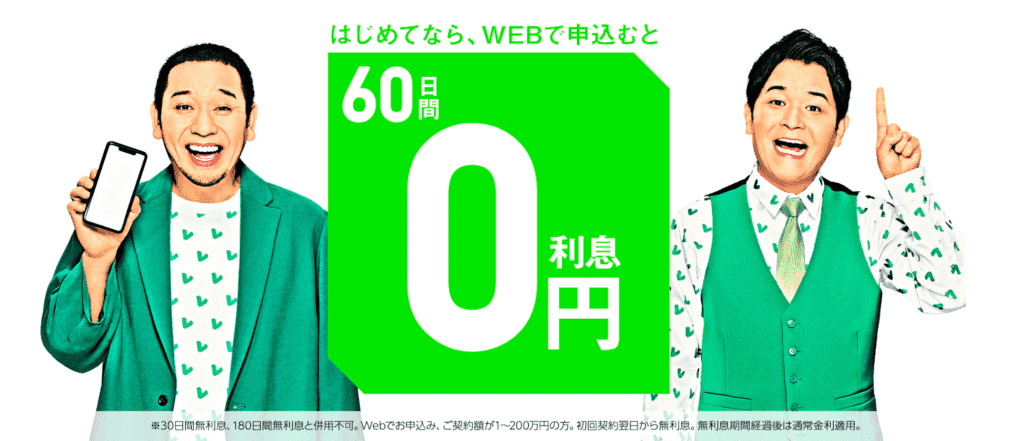

【おすすめ⑤】最大180日間無利息なレイク

レイクは現在主流になっている「Web申込み」の先駆けとなった消費者金融カードローンであり、「レイクアプリ」という専用アプリをインストールすれば、アプリのみで借入から返済まですべての手続きが行えます。

アプリのみで借入が行えるということは、専用のカードも必要ありません。ペーパーレスで申込みが可能なので、家族や同僚に知られずに借入を行いたいと考えている方に向いています。

さらにレイクは、他社よりも長い無利息期間があるカードローンで、最大で180日間にわたって余計なコストを掛けずにお金を借りることができます。

ただし、180日間の無利息期間が適用されるのは5万円分であり、契約金額が1〜200万円の人に限られます。また、Web申込みをした場合は「60日間金額制限なしに無利息」が選べます。最初からまとまった金額の借入を考えている方はぜひチェックしてみましょう。

| 金利(年率) | 4.5%~18.0% |

| 審査時間 | 最短15秒 |

| 融資時間 | 最短25分※ |

| 担保・保証人 | 不要 |

| 学生の利用 | 可(20歳以上) |

| アプリの有無 | 専用アプリ |

| コンビニの利用 | 可 |

※Webで最短25分融資も可能

貸金業者の商号:新生フィナンシャル株式会社

関東財務局番号・登録番号:関東財務局長(10) 第01024号

協会員番号:日本貸金業協会会員第000003号

貸付利率:(年率)4.5%~18.0%

※貸付利率はご契約額およびご利用残高に応じて異なります。

返済期間・返済回数:最長5年・最大60回

※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数は変動します。

返済方式:残高スライドリボルビング方式・元利定額リボルビング方式

担保の有無:不要

遅延損害金(年率):20.0%

〈レイクの無利息について〉

・無利息期間経過後は通常金利適用となります。

・初回契約翌日から無利息適用となります。

〈即日融資について〉

※21時(日曜日は18時)までのご契約手続き完了(審査・必要書類の確認含む)で、当日中にお振込みが可能です。

一部金融機関および、メンテナンス時間等を除きます。

〈電話連絡について〉

※審査の結果によりお電話での確認が必要となる場合があります。

レイク利用者の口コミ

結果的に利息を1円も払わず完済できたのは驚きでした。

審査結果が最短15秒で見れると聞いて半信半疑でしたが、本当にすぐ審査が終わってその日のうちにお金が借りれたので助かりました。

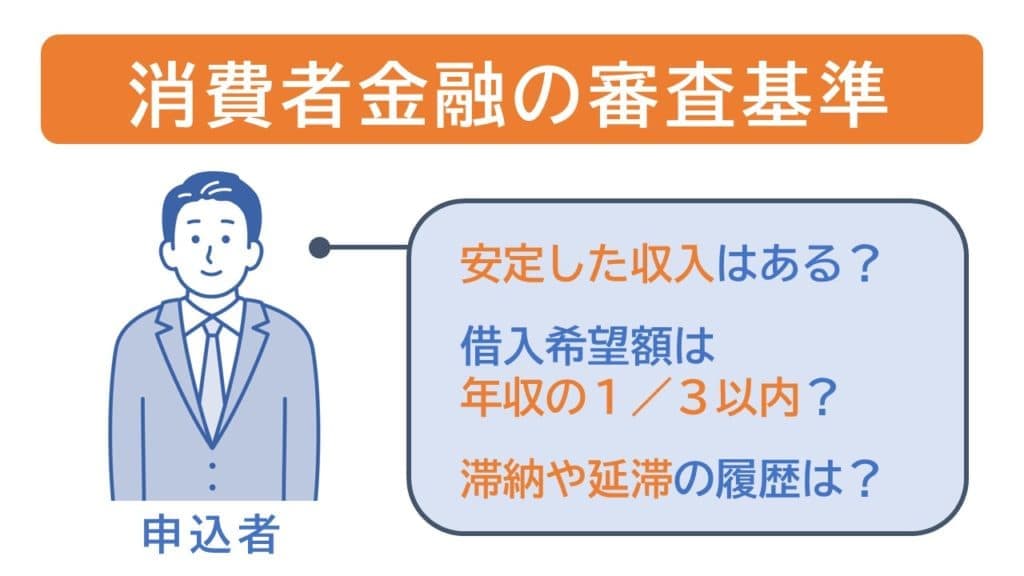

消費者金融の審査基準・審査で見られるポイント

消費者金融の審査申し込み条件

大手消費者金融の審査に申込には条件があり、主に「年齢」「収入」「職業」が重視される傾向にあります。

審査条件は公表されていませんが、審査に申込む条件は公表されており、これを満たさないとみなされたら、審査に落ちてしまいます。

よくある申込条件は、下記の3点です。

- 年齢が20歳〜74歳

- 安定した収入がある

- 〇〇社(ローン会社名)の貸付条件を満たす

年齢を満たしてないと、審査に申し込みできません。本人確認書類の提出でばれてしまうので気をつけてください。

消費者金融の審査でチェックされるポイント

消費者金融カードローンの審査では次の3つの点を重点的にチェックします。

- 信用情報に傷がないか

- 安定した収入があるか

- 借入経験があるか

信用情報に傷がないか

まず、一番初めに見るのが申し込みをした人の信用情報です。

申し込みをする会社によりますが次の3つの信用情報機関から、消費者金融カードローンでは信用情報を取得します。

信用情報機関とは、個人の信用情報の収集し、集めた情報を貸金業者や銀行、信販会社などに提供することを目的としている機関です。

信用情報には今まで契約したクレジットカードやローン商品、分割払いなどの支払い記録が書かれており、期限通りに入金したかどうかが分かるようになっているのです。

もし一定期間以上の延滞をしたことがある場合は信用情報に異動情報として記載が残り、この記録がある場合は消費者金融カードローンを含むほとんど金融機関での借り入れができなくなります。

安定した収入があるか

消費者金融ではカードローンの借り入れを希望する方に安定した収入があるかどうかについても確認します。

一般的には、勤続年数が1年以上で正社員であれば問題なく借り入れができますが、金融機関によってはパートやアルバイトの方であっても借り入れ可能です。

安定した収入があるかどうかについては、大手消費者金融カードローンよりも中小消費者金融カードローンで重視する傾向があるので注意しましょう。

借入総額が年収の3分の1以内か

消費者金融カードローンの審査では、過去の借入経験も確認されます。

とくに、現在も消費者金融から借り入れをしていて追加で借入をしようとしている人は、今借りている金額やこれから借りようとしている金額が年収の1/3を超えていないかが重要です。

これは、貸金業法に規定されている総量規制という制限のためとなります。

消費者金融から借り入れをするときはこの総量規制を超える借り入れはできないため、すでに何社か利用しているという人は審査に落ちやすくなるのです。

オリコン満足度2年連続NO.1のプロミス。Web申込みなら最短3分で融資可能で、土日祝日でも借入可能!

初回利用者限定で30日間利息が0円になるキャンペーン実施中のおすすめカードローンです。

| 金利 | 融資スピード | バレない度 |

| 4.5〜17.8% | 最短3分 | ◎ |

| 学生の利用 | 無利息期間 | コンビニの利用 |

| 可能◎ | 30日間 | 可能 |

※POINT

プロミス独自の仕組みとして借入日の翌日から30日間利息が0円というカウントになります。

とりあえず審査まで進み、後で借りるという方法でも損しないのがプロミスの強みなので、まずは申し込んでみるのもいいでしょう!

消費者金融の審査に落ちる人の特徴

消費者金融の審査に落ちる人は、下記のような人が多いです。

年収の3分の1以上借入している

消費者金融でお金を借りる際、年収の3分の1以上の借入は、「総量規制」という法律で禁止されています。

これはお金の借りすぎを防ぐためで、自身の返済能力以上の借入をしない狙いがあります。

例えば年収が300万円の場合、100万円以上の借入は基本的にできません。審査にも落ちてしまいます。

しかし例外なのは、銀行カードローンです。消費者金融は「貸金業法」に基づいて運営されてますが、銀行カードローンは「銀行法」に沿って運営しているからです。

また、消費者金融の借り換えローン、おまとめローンも総量規制には該当しません。

過去に金融事故を起こしている

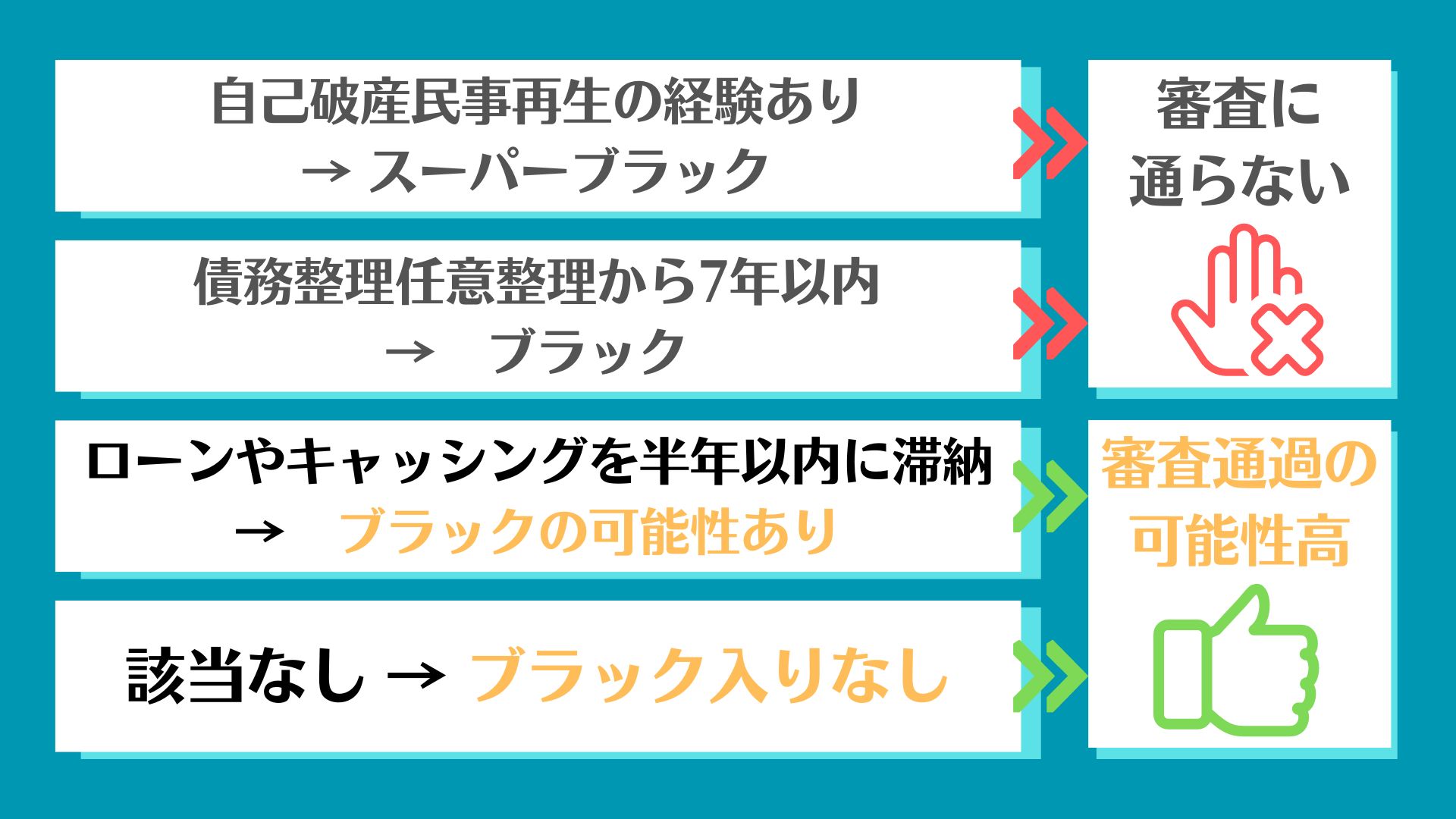

過去に金融事故を起こしている方は、信用情報に傷がついている状態です。一度でも借りるとなると審査が必要であり、いわゆるブラックリスト入りの状態なので、審査には落ちてしまいます。

具体的には下記の状態がブラックリスト入りと言われます。

信用情報機関であるCICとJICCに記録が管理されているので、審査時にブラック入りとなってしまい、審査落ちする可能性が高いです。

安定した収入がない・無職

安定した収入がない方や無職・専業主婦の方は、消費者金融の審査に通過する可能性が低くなってしまいます。

さきほど説明した総量規制の話とも関わりがありますが、一度でも借りるとなると審査が必要になり、そもそも収入がない人は審査に通りません。返済する能力がないとみなされるからです。

また、ギャンブルやFXなどの投資で生計を立てている方も、審査通過率は低くなります。

逆にいうと、パート・アルバイトなどで少しでも収入がある方や、職場に在籍はしているが休職中、のような方は審査に通る可能性があります。

その場合は借入希望金額を少なく見積もり、申し込みましょう。

消費者金融でお金を借りるメリット

消費者金融を利用するメリットとしては、以下の点が挙げられます。

最短3分!申し込んですぐ借りられる

一度でも借りるとなると審査が必要ですが、消費者金融カードローンは基本的に即日融資が可能となっていますので、審査の時間も短く済みます。

今回紹介した消費者金融カードローンの多くも「最短3分」とか「即日融資」を売りにしていますが、信用情報に問題がない場合は本当にそれだけの時間で借入ができることもあります。

ただし、銀行系カードローンは警察庁データベースで申込者が反社会的な勢力と関わりがないか調査する義務があり、この調査が最短1営業日かかるので即日融資ができません。

また、金融機関が信用情報を確認した際に、他のカードローンの借り入れ件数が多かったり、遅延が1件でもあると審査が長引くこともあります。

即日融資を受けたいのであれば消費者金融カードローンを選びましょう。

ネット申し込み対応なら申し込みが非常に簡単

消費者金融のカードローンはその多くが「ネット・アプリでの申し込み」に対応しています。

従来までは、消費者金融カードローンからお金を借り入れるためにはまず必要書類を請求し、届いたら必要事項を記入して本人確認書類を同封したうえで返送。届いた段階から審査が行われ、さらに審査の可否も郵便で知らされるなど、借りるまでに多くの作業が必要でした。

現在は、大手消費者金融カードローンを中心にネットや専用アプリだけで申し込みが可能となっており、本人確認もネット経由または専用アプリ上で完結するため、煩わしい手続きが必要なくなり、誰でも簡単に申し込みできるようになっています。

収入が少ない方でも借りられる場合が多い

消費者金融のカードローンは、銀行系のカードローンやクレジットカードよりも審査に通りやすい傾向にあります。

アルバイトやパート等の仕事に就いている方や、主婦・学生など扶養者に一定の収入がある方でも利用できるのは大きなメリットです。

学生カードローンの記事で、学生がお金を借りる方法を詳しく解説しています。

周囲にバレずに借りられる

カードローンは電話での在籍確認や自宅への郵便物を省略できるため、周囲にバレずにお金を借りることができます。

例えばWEB申し込みの場合は、審査から借り入れまでをWEB上で完結でき、もし在籍確認が必要となった場合でも書類の提出をすることで職場への電話を省略してもらうことができるのです。

ローンカードについても、最近はアプリがあればカード不要でコンビニATMから借り入れができるサービスを提供している会社が多いので、財布を見られたときにバレるなんてこともありません。

プロミスでは、在籍確認を目的とした職場連絡がありません。

周囲にバレたくないという方には最もおすすめのカードローンです。

WEB申込なら最短3分で即日融資、土日祝日の振込にも対応しています。

消費者金融で借入する流れ

次は、実際に消費者金融カードローンでお金を借りる時の手続きについて説明していきます。

現在主流となっているネット申し込みを利用する場合、以下のような流れで申し込みを行います。

- 公式サイトで簡易審査

- 本人確認書類を提出

- 必要事項入力

- 審査結果通知

- 借入手続き

①公式サイトで簡易審査

大手消費者金融カードローンでは、年収や既存借り入れ額などを入力して簡易審査ができるサービスを提供しています。

サービスの内容は様々ですが、おおむね10秒や15秒など何時間で申し込みが分かることが特徴です。

簡易審査は本審査ではないため、ここで借入が可能と診断されても本審査で落とされる可能性がありますが、この診断で借り入れ不可能とわかれば無駄に個人情報を入力する必要がないのでできる限り利用しましょう。

②本人確認書類を提出

続いて本審査に移りますが、ここではほぼ必ず本人確認手続きを行うことになります。

消費者金融カードローンによって本人確認の方法は異なりますが、基本的には次の2つの方法が用いられます。

- 運転免許証等の本人確認書類を撮影し、Webまたはアプリ上で送信する

- 「eKYC」という仕組みで顔と本人確認書類を撮影しながら判別する

どちらも早くて便利な方法ですが、一般的には「eKYC」の方が早めに審査が完了する傾向にあるようです。

③必要事項を入力

本人確認書類を提出したら、次のような必要事項をフォームの案内に従って入力します。

- 氏名

- 生年月日

- 住所

- 勤務先

- 年収

- 借入希望額

入力内容に間違いがないことを確認したらフォームを送信し申し込みは完了です。

申込が完了すると必要に応じて勤務先への在籍確認が行われることもあります。

④審査結果通知

申込から最短3分から、審査結果がメールで通知されます。

結果が承認であれば、そのまま届いたメールの指示に従って契約手続きを行ってください。

ローンカードが必要かどうか聞かれたら、自宅に郵送物を送ってほしくないという人は「希望しない」を選択しましょう。

もし郵送物が送ってほしくないけどローンカードは欲しいという人は、無人契約機や店舗での受け取りを選ぶことができる場合もあります。

⑤借入手続き

契約手続きが完了したら、実際にお金を借りることが可能です。

一般的には申し込み時点で指定した銀行口座に振り込んでもらうことになりますが、提携ATMから借り入れたり、電子マネーとして入金してもらえるサービスを提供している場合もあります。

もし、融資をすぐに受けたいという場合は、振込申請から最短10秒で口座にお金が振り込まれる振込キャッシングの利用が便利です。

①新規借り入れ停止・遅延損害金の発生

カードローンの支払いに送れると利用限度額にまだ余裕があったとしても新規の借入ができなくなります。この時点で過ぎに利用料金を支払えば、データが反映され次第利用停止が解除される可能性が高いです。

また、1日でも支払いが遅れると遅延損害金が発生します。利用料金を支払う際にはこの遅延損害金を合わせて支払うか、翌月の支払い時に遅延損害金が加算されるため、滞納してしまったらまずローン会社のコールセンターに問い合わせを行いましょう。

一度でも借りると、返済の遅延が信用情報に悪影響を及ぼす可能性があるため、計画的な利用が求められます。

②メールや電話で督促が行われる

支払いを滞納した翌日~2週間程度はメールやSMSで督促が行われます。これらの連絡を受けた場合にはすぐに折り返し連絡を行っていつまでに支払えるか使えましょう。

この督促を無視してさらに時間が経過すると携帯電話や勤務先への電話連絡に加えて、自宅や職場へ郵送物が送られてくる可能性が高いです。

滞納による遅延損害金が増えていくだけでなく、周囲の人に借入の事実がバレてしまうリスクがあるため、連絡を無視するのは絶対に避けなければいけません。

③強制解約になり一括返済を求められる

滞納から2~3か月程度経過すると、カードローンが強制解約となり利用残高の一括返済を求められます。こうなってしまうと追加の借入ができないどころか、分割払いをさせてもらえるように交渉することも難しい状態です。

ただし、この時点で支払いを行えば弁護士に取り立て手続きが移管されて裁判に発展する可能性は低いため、すぐにお金を工面して支払いを行ってください。

④弁護士から督促の連絡がくる

一括返済を求める連絡を無視していると、債権回収事務が弁護士などの専門家に移管され、弁護士から返済を求める通知書が届きます。こうなるとカード会社に返済を行うのではなく、弁護士事務所など通知書にある振込先にお金を支払うことになるため注意が必要です。

どうしても支払いができないという場合でも連絡を無視せず、通知書に記載された連絡先に電話をかけてください。多重債務など借金で首が回らないのであれば、債務整理も視野に入れて専門家に相談しましょう。

⑤訴訟となり給与や財産を差し押さえられる

弁護士からの連絡も無視していると裁判に発展する可能性が高いです。お金を返していないことにより訴えられた場合には、どんな事情があったとしても基本的に滞納している人は敗訴します。

そうなると自分の預貯金や給与などの差押さえが行われ、会社や家族に滞納して訴えられてしまったことがバレてしまいます。

信用情報もブラックリスト入りしてしまうだけでなく、社会的信用を失ってしまうことになるため、その後の生活が厳しくなることは避けられません。

消費者金融から一度でも借りると、次回の借り入れがしやすくなる反面、借金の膨張の危険性が高まっていきます。そのため特に注意しましょう。

消費者金融の返済がどうしてもできない人の対処法

消費者金融から借入したお金がどうしても返済できない人には、次のような対処法を試してみてください。

法テラスに相談する

借金問題に悩んでいるものの相談費用などが工面できないという人は法テラスへの相談がおすすめです。

法テラスとは国が設立した法的トラブルを解決するための総合案内所としての役割があり、経済的に困っている人に向けて定期的に弁護士や司法書士に相談できる無料相談を行っています。

相談後、そのまま依頼を行いたいという場合には審査に通過すれば費用の立替制度を利用することができ、あとから無理なく分割払いを行うことも可能です。

(参考:日本司法支援センター法テラス)

多重債務の専門機関に相談する

複数社から借入があり、多重債務に陥っている場合には法テラスや消費者センターなど様々な相談先がありますが、特に取り立てに悩んでいるという方は弁護士事務所や司法書士事務所などの専門機関に相談を行いましょう。

専門機関に相談し、契約手続きをして依頼を行うと金融機関からの取り立てを即日中にストップすることが可能です。

着手金は無料、依頼料も分割でOKという専門機関も多いため、費用面に不安があっても安心して相談できます。

債務整理を検討する

どうしてもいまのままでは返済が不可能という場合には、以下のような債務整理手続きを行うことも検討しましょう。

- 任意整理

- 個人再生

- 自己破産

任意整理では、借金の元金ではなく利息が大幅にカットできます。利息をカットしても返済ができないという場合には個人再生を利用することで元金も大きく減らすことが可能です。

また、任意整理や個人再生でも返済できるだけ債務を減らせないという人は自己破産の手続きを行うことも選択肢になります。

いずれにせよどの手続きを行うかに関して個人で判別するのは難しいため、法律事務所など専門機関に相談するのがおすすめです。

(参考:裁判所|債務整理の方法についてのQ&A )

生活福祉資金貸付制度を活用する

消費者金融の返済ができず、ほかの金融機関からも借りられない場合には公的融資制度である「生活福祉資金貸付制度」を活用するのもおすすめです。

生活福祉資金貸付制度では以下のような費用を無利子もしくは低金利で借入することができます。

- 総合支援資金

生活支援費、住宅入居費、一時生活再建費 - 福祉資金

福祉費、緊急小口資金 - 教育支援資金

教育支援費、就学支度費 - 不動産担保型生活資金

不動産担保型生活資金、要保護世帯向け不動産担保型生活資金

それぞれの費用で借りられる金額は異なりますが、福祉資金で借入できる緊急小口資金は保証人がいなくても無利子で最高10万円を借入することができるため、消費者金融の返済が滞りそうなときに便利です。

(参考:厚生労働省|生活福祉資金貸付制度)

消費者金融で一度でも借りるとどうなるかが気になる人向けの疑問

最後は、消費者金融のカードローンを初めて利用する多くの方が抱きやすい「一度でも借りるとどうなるか」という以下の疑問をそれぞれ解決していきます。

消費者金融でいくら借りたらやばいですか?

消費者金融での借入額が「やばい」と感じるかどうかは、個々の経済状況や返済能力によりますが、一般的な指標や注意点を考慮すると、借入額が年収の3分の1を超えると、返済が困難になる可能性が高まります。

これは、日本の貸金業法に基づく総量規制という法律に基づいており、消費者金融業者は原則として年収の3分の1を超える貸付を行うことができません。この規制は、過剰な借入れによる多重債務を防ぐために設けられています。

また、月々の返済額が収入の20%を超えると、生活費や他の必要経費に支障をきたす可能性があります。例えば、月収が30万円の場合、月々の返済額が6万円を超えると、他の支出に影響を及ぼすリスクが高まります。

消費者金融から一度でも借りると、返済が発生します。返済の遅延が信用情報に悪影響を及ぼすことを考え、借入れは慎重に行い、自分の経済状況に見合った範囲での利用を心がけることが大切です。

みんないくら借金してる?

総務省のデータによると、2023年の日本の世帯あたりの平均借金額は約500万円程度と言われています。ただし、この数字はあくまで平均であり、実際の借金額は個々の状況によっても変わります。

また、借金を抱えること自体は必ずしも悪いことではありません。適切な借金は、住宅購入や教育投資、事業拡大など、将来の資産形成や生活の質向上に寄与することがあります。

しかし、無計画な借金や返済能力を超えた借金は、財務的なストレスや生活の質の低下を招く可能性があるため、一度でも借りるということに慎重な管理が必要です。

借金まみれの人にはどんな特徴がありますか?

借金まみれの人にはいくつかの共通する特徴があります。

例えば、計画性の欠如が挙げられるでしょう。借金まみれの人は、収入と支出のバランスを取ることが苦手で、無計画にお金を使ってしまうことが多いです。

例えば、クレジットカードを安易に利用し、返済計画を立てずに借金を重ねることがあります。また、消費者金融で一度でも借りると、その利便性に慣れてしまうことも考えられるでしょう。

衝動的な消費行動も特徴の一つです。欲しいものがあればすぐに購入してしまい、後でその支払いに苦しむことが多いです。セールや特典に弱く、必要以上に買い物をしてしまうこともあります。

さらに、自己管理能力の欠如や依存症の問題を抱えていることがあります。ギャンブルや買い物依存症など、特定の行動に依存してしまい、その結果として借金が増えるのです。

これらの特徴は、個々の状況や性格によって異なる場合がありますが、抱えている問題は複雑で多岐にわたることもあるため、専門家の助けを借りることも重要です。

日本人の何割が借金をしていますか?

総務省統計局や日本銀行などの公的機関が提供するデータを基にすると、2023年時点で日本の成人の約30%が何らかの形で借金を抱えているとされています。この借金には、住宅ローン、教育ローン、消費者金融からの借入れ、クレジットカードのリボ払いなどが含まれます。

特に住宅ローンは多くの日本人が抱える主要な借金の一つです。住宅購入は大きな投資であり、多くの人が長期間にわたって返済を続けることになります。また、教育費の高騰により、教育ローンを利用する家庭も増加しています。

さらに、消費者金融やクレジットカードの利用も一般的であり、これらの借金が家計に与える影響は無視できません。

年収がいくらあれば100万円を借金できますか

金融機関や消費者金融が個人に融資を行う際には、年収に対する借入額の割合が重要な指標となります。日本では、総量規制という法律により、消費者金融からの借入総額が年収の3分の1を超えてはならないと定められています。したがって、100万円を借りるためには、最低でも年収が300万円必要となります。

しかし、これはあくまで最低ラインであり、実際には他の要素も考慮されます。例えば、クレジットスコアや過去の返済履歴、現在の他の借入状況、雇用形態や勤続年数なども審査の対象となります。これらの要素が良好であれば、年収が300万円未満でも100万円の借入が可能な場合もあります。

100万円を借りるためには、一般的には年収が最低でも300万円程度必要ですが、個々の信用状況や借入先の審査基準によって異なるため、具体的な条件については直接金融機関に相談しましょう。

消費者金融カードローンの中で総合的におすすめなのは、オリコン満足度2年連続NO.1のプロミス。

Web申込みなら最短3分で融資可能で、土日祝日も借入できます。初回利用者限定で30日間利息が0円になるキャンペーン実施中です。

| 金利 | 融資スピード | バレない度 |

| 4.5〜17.8% | 最短3分 | ◎ |

| 学生の利用 | 無利息期間 | コンビニの利用 |

| 可能◎ | 30日間 | 可能 |

※POINT

プロミス独自の仕組みとして借入日の翌日から30日間利息が0円というカウントになります。

とりあえず審査まで進み、後で借りるという方法でも損しないのがプロミスの強みなので、まずは申し込んでみるのもいいでしょう!

まとめ

申込のし易さや審査の通りやすさ等の観点から、今回紹介した消費者金融カードローンの中から選択することをおすすめします。

中でもプロミス・アイフル・アコムの大手消費者金融カードローンは、初回利用時に利息が発生しない無利息期間があったり、初めてお金を利用する人へのサポートが手厚かったりするので、迷ったらこの3社から選ぶといいでしょう。

「一度でも消費者金融からお金を借りるとやばいのではないか」と心配しなくても、返済が遅れただけでは違法な取り立ては行われません。

ただし「返済を遅れた」という情報が信用情報機関に記録され、今後クレジットカードを作ったり新たなローンを組んだりすることが難しくなるリスクはあります。

申し込む前には必ず消費者金融カードローンごとに比較考慮を行い、それと同時に無理のない返済計画を立てましょう。「借りすぎ」のリスクも理解し、カードローンを賢く有効活用できる準備をしてから申し込みましょう。

カードローンを申込む時に、審査時に行われる電話による在籍確認にストレスを感じる方は、原則電話による在籍確認を行わないプロミスやアイフルから選択するといいでしょう。

大手消費者系カードローンを中心に初めての方向けの無利息期間サービスは、契約日の翌月から無利息期間が始まるタイプの会社と初回利用日の翌日からスタートするタイプの会社があります。無利息期間を有効に利用するために借入の緊急度によって会社を選ぶようにしましょう。

また、申込時は、審査スピードや金利を優先してローン会社を選択しがちですが、返済方法についても自分に合った方法が用意されているか、申し込む前に確認しておきましょう。

恩田 雅之(オンダ マサユキ)

1959年 東京生まれ 専修大経営学部卒業後、16年間パソコンやIT関連の企業にて営業職に携わる。その間に資産運用に興味を持ち日本FP協会のAFP資格を取得。2004年3月に同協会のCFP®資格を取得し同年6月、札幌にて「オンダFP事務所」を開業。初心者向け資産運用に関するセミナーと投資信託など資産運用を中心とした記事の執筆及びクレジットカード、カードローン、暗号資産、住宅ローンなどの記事監修を中心に活動中しています。セミナーと執筆では初心者の方にもわかりやすいよう平易な言葉を選んだ説明に心がけています。

■URL http://onda-fp-jimusho.com/

■所属団体 日本FP協会

■保有資格 CFP® 証券外務員2種

関連記事

- 東京スター銀行カードローンの口コミはやばい?審査基準やメリット・デメリットを解説

- auじぶん銀行カードローンの審査難易度は高い?口コミや在籍確認の流れを解説

- 【FP監修】審査が甘いおすすめのカードローンはある?低金利で借入する方法解説

- 審査が甘い銀行カードローンはある?審査通過率が高いおすすめの銀行カードローンランキング10選

- 即日融資可能なカードローンランキング15選!審査が早くておすすめのキャッシングサービスはどこ?

- 在籍確認なしのカードローンはある?勤務先への電話をなしにする方法やバレずに借りれるローンを紹介

- 卒業旅行の費用が足りない時の対処法は?トラベルローンよりおすすめのカードローンを解説

- セブン銀行カードローンは在籍確認なし?審査基準やメリット・デメリット解説

- 学生におすすめのカードローンランキング!親バレなしで借りる方法は?

- 三井住友銀行カードローンの審査厳しい?メリット・デメリットや在籍確認の流れを解説

CHOOSENER+では、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社などから委託を受け広告収益を得て運用しております。