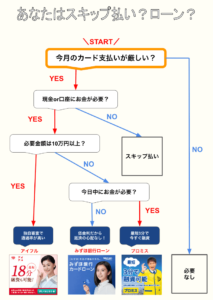

JCBスキップ払いとは、通常一括払いのJCBカードの支払いを最大6ヵ月まで先延ばしできる支払いオプションサービスです。

一般的にクレジットカードの支払いが遅れるとカードの利用が停止されますが、「今月カードの支払いがキツイ・・」という時にスキップ払いを使えば、支払いを最大6ヶ月間後回しにできるのです。

しかしスキップ払いは、利息が高いことや、滞納すると信用情報に傷がつくことから「使うとやばい」「危ない」と言われることが多いです。

スキップ払いがやばいと言われるデメリット、JCBカードの滞納を解決する対処法を中心に紹介していきます。

本サイト・ページで掲載している商品・案件は「賃金業法」のもと運営している賃金業者が提供している登録業者です。

(※登録業者は金融庁の登録貸金業者情報検索サービスで検索できます。(最新情報や詳細の確認は、登録番号欄に記載されている各財務局・都道府県に確認))

本サイトで掲載している商品・案件には広告を含むものがあり、一般社団法人第二種金融商品取引業協会の「広告等に関するガイドライン」や金融商品取引法、サイトポリシーなどに則ってご紹介しています。すべての記事制作におけるフローはこちらから確認できます。

目次

JCBのスキップ払いは最大6ヶ月後まで支払い延長できる

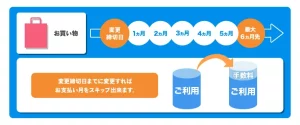

JCBスキップ払いとは、ショッピング1回払い利用分の支払いを最大6ヵ月まで延長できるシステムです。

今月使いすぎてしまって支払いができないという際に支払いができる月まで延長できるので、クレジットカードの利用料金の滞納を防ぐことができます。

しかし、一括払いのままであれば手数料はかかりませんが、スキップ払いにすると年率15.0%の手数料がかかってしまいます。

また、一度延長した支払いは一括払いに戻すことはできませんが、支払い月が来る前に自由に繰り上げ返済を行うことも可能です!

そのため、今月は支払いができないけれども欲しいものを諦めたくないという人にぴったりのサービスとなっています。

| 手数料 | 年率15.0% |

| 支払い方法 | ショッピング1回払いのみ |

| スキップ期間 | 1~6ヵ月 |

| 繰り上げ返済 | 可能 |

JCBのスキップ払いがやばいのはなぜ?3つのデメリット

ここからは、以下3つのJCBスキップ払いのデメリットを解説していきます。

①普通にお金を借りるより利息が高い

スキップ払いは実質年率7.92%~18.0%となっており、カードの種類によって異なります。

基本的には15%の最高金利が採用されますが、毎月の支払いに追加で15%の金利を支払うとなると、ぶっちゃけかなり高額な部類に入ります。

繰り越して支払いをしているだけなので、余計な利息を支払っていることになりもったいないです。

6ヶ月でダラダラと支払いをするよりも、無利息期間のあるカードローンで必要額を借入し期限までに支払う方が金利も低いですし、返済忘れのリスクも減るのでおすすめです。

②自覚がないまま借金癖がつく

JCBスキップ払いにした支払いは、借金と同じです。

借金であれば借りたお金に利息を上乗せして返済しますが、スキップ払いの場合、手数料が利息に当たります。

毎月のようにスキップ払いを利用していると、いつの間にかその月の返済をすべてスキップ払いに回さないと前の月までのスキップ払い分が支払えないなんてことにもなりかねません。

JCBスキップ払いを利用しても返済ができれば信用情報には載りませんが、スキップ払いは借金であるとしっかり自覚して、本当に必要な時だけ利用しましょう。

③6か月以上滞納するとブラックリスト入りする

スキップ払いは最長で6か月。スキップ払いの支払いをさらにスキップすることはできません。

上手く使えば便利なスキップ払いですが、急な出費があった際に分割できなかったり、6か月以上のスキップができなかったりなどの欠点もあります。

支払いが遅れると遅延損害金が発生したり、ブラックリスト入りし、今後の生活に影響が出ます。

クレジットカードの支払いが間に合わない時は、スキップ払いを選択するよりもカードローンでお金を借りると利息無料の期間があるのでおすすめです。

基本的に無利息期間は30日間。その間に返済すれば、利息0円でお金を借りられます。

JCBスキップ払いの返済シミュレーションと手数料金利

実際に100,000円の支払いをJCBスキップ払いで延期した時の、金利と支払い金額をシミュレーションしてみましょう。

| スキップ月数 | 元金 | 手数料 | 支払金額 |

| 1ヵ月 | 100,000円 | 1,250円 | 101,250円 |

| 2ヵ月 | 2,500円 | 102,500円 | |

| 3ヵ月 | 3,750円 | 103,750円 | |

| 4ヵ月 | 5,000円 | 105,000円 | |

| 5ヵ月 | 6,250円 | 106,250円 | |

| 6ヵ月 | 7,500円 | 107,500円 |

スキップ払いの手数料は年率15%となっているので、100,000円の支払いであれば1ヵ月あたり1,250円が手数料として加算されます。

ショッピング分割払いの利用限度額の範囲内で最大200万円まで利用可能ですが、その分手数料が多くかかるため注意が必要です。

支払い方法の変更はスマホアプリ「My JCB」や電話で簡単に行うことができます。

JCBカードの支払いを滞納よりもカードローンがお得

JCBカードの利用料金を滞納してしまいそうな場合は、スキップ払いだと損をする可能性が高いです。

・最短3分で今すぐ口座振り込みしてもらえる

・返済の柔軟度が高いから返済期間が短くなる

まずは、本当にご自身がカードローンに向いているのか診断してみましょう。

| アイフル | みずほ銀行 カードローン |

プロミス |

| »公式HPを チェック |

»公式HPを チェック |

»公式HPを チェック |

すぐに借りたい人はプロミスがおすすめ

プロミスは最短3分で融資を受けることが可能です。消費者金融系カードローンの中では審査の通過率が高く、手続きもWEB完結で簡単なのでおすすめです。

最高金利が低いため、少額でもほかのカードローンよりお得に借り入れができるのもうれしいですよね。

在籍確認の電話が原則なく、郵送物もないので、借りていることが周囲にバレることはありません。

しかも無利息期間が初回利用の翌日から30日間になっているので、その間に完済してしまえば金利は一切かかりません!

| 金利 | 4.5%~17.8% |

| 融資スピード | 最短3分 |

| Web完結 | 可能 |

| 無利息期間 | 初回利用の翌日から30日間 |

| 利用条件 | ・20歳以上 ・安定した収入がある |

最短20分で即日融資可能な「アイフル」

大手カードローンの「アイフル」は最大800万円まで借入が可能です。イオンカードの支払いがそこまで高額になるケースは少ないですが、限度額が高いほど利用範囲が増え、クレジットカードの支払い以外にも余裕を持って対応できます。

アイフルも即日融資が可能で、申し込みから最短18分で融資してくれます。申し込みもすべてウェブまたはアプリ上で完結するため、本人確認書類を印刷したり、郵送したりする必要はありません。

アイフルの無利息期間は「契約日の翌日から30日間」です。イオンカードの支払いで利用する方は契約後すぐに借りることが多いため問題になりにくいですが、たとえ利用しなくても無利息期間を消費してしまう点には注意しましょう。

| 金利 | 3.00%~18.00% |

| 融資スピード | 最短18分 |

| Web完結 | 可能 |

| 無利息期間 | 契約日の翌日から30日間 |

| 利用条件 | ・20歳〜69歳 ・安定した収入と返済能力がある方 |

初めての人におすすめのアコム

アコムは三菱UFJフィナンシャル・グループの消費者金融カードローンです。

大手消費者金融のカードローンであり、24時間265日対応のコールセンターを設置しているなど、初めてで借入に不安がある利用者のサポートは万全です。

また、審査に通るか心配な人には、申し込む前に3秒診断を利用してみることをおすすめします。3秒診断をすることで、借入可能かがわかります。

消費者金融カードローンでは無利息期間が設けられていることが多く、アコムでも初回30日間の無利息期間が設けられています。アコムの場合契約した翌日から無利息期間がスタートするため、「とりあえず契約だけしておく」では無駄に無利息期間が過ぎてしまうため、契約は借入が決まってからがおすすめです。

| 金利 | 3.00%~18.00% |

| 融資スピード | 最短20分 |

| Web完結 | 可能 |

| 無利息期間 | 契約日の翌日から30日間 |

| 利用条件 | ・20歳〜72歳 ・安定した収入と返済能力がある方 |

無利息期間が長い!即日20分以内に融資可能のカードローン3社を比較!

|

|

|

|

| プロミス | アイフル | アコム | |

| 特徴 | ・最短3分で即日融資可能◎ ・審査の通過率が約50%と、非常に高い |

・審査が心配でも1秒簡易審査で 借入可能かわかる ・24時間365日即振込サービス |

・借入が初めての人でも安心◎ ・土日も借り入れできる |

| 金利 | 4.5~17.8% | 3.0~18.0% | 3.0~18.0% |

| 審査時間 | 最短15秒 | 最短1秒 | 最短20分 |

| 融資時間 | 最短3分 | 最短18分 | 最短20分 ※お申込時間や審査によりご希望に 添えない場合がございます。 |

| 在籍確認 (電話連絡) |

原則なし | 原則なし | 原則なし |

| 無利息期間 | 借入日より30日間 | 契約翌日より30日間 | 契約翌日より30日間 |

| 利用限度額 | 500万円 | 800万円 | 800万円 |

| 担保・ 保証人 |

不要 | 不要 | 不要 |

| 郵送物の 有無 |

原則なし | 原則なし | 原則なし |

| 申し込み 方法 |

Web・電話 自動契約機 |

Web・電話 自動契約機 |

Web・電話 自動契約機・郵送 |

| 詳細 | » 公式サイトを見る | » 公式サイトを見る | » 公式サイトを見る |

JCBスキップ払いを滞納するとやばい!デメリット・滞納の流れ

スキップ払いを滞納すると信用情報に傷が付いたり、クレジットカード自体が使えなくなってしまうといったデメリットがあります。

滞納し続けると差し押さえが行われることもあるため注意しましょう。

スキップ払いの支払いが遅れるデメリット

- 信用情報に傷が付く

- クレジットカードが使えなくなる

- 住宅ローンが借りられなくなる

スキップ払いの支払いが1日でも遅れると信用情報に延滞の記録がされます。

少しの延滞であれば2年程度経過すると記録はなくなりますが、長期間滞納していると異動情報としての記録に変わり、完済してから5年間は記録がのこと続けることに。

信用情報に延滞や遅延の記録が残っていると滞納したクレジットカードが利用できなくなるだけでなく、他のクレジットカードが契約できなくなったり、住宅ローンなどのローンを借りることもできません。

スキップ払いを滞納するした時の流れ

- STEP.1遅延損害金が発生

返済が1日でも遅れると遅延損害金が発生します。

もしうっかり残高不足で引き落としができなかっただけならこの時点で元金とスキップ払いの手数料、そして遅延損害金を支払えば問題ありません。

- STEP.2カード利用停止

滞納が4日程度続くとカードが停止されます。

カードが停止されると手紙や電話でJCBから料金を支払うように催促があり、これを無視していると自宅だけでなく勤務先にも連絡が来ることあります。

- STEP.3強制解約

督促を無視していると、滞納から2ヵ月ほどでクレジットカードが強制解約となります。

強制解約となるとスキップ払いの利用分だけでなくショッピング払いや分割払いなどすべての支払いを一括で支払うよう求められます。

- STEP.4信用情報に傷が付く

- STEP.5裁判・差し押さえ

3ヵ月以上の滞納になるとJCBから裁判を起こされる可能性が高いです。

裁判所の通知も無視していると、自動的に敗訴したことになり給料や預金が差し押さえられます。

オリコン満足度2年連続NO.1のプロミス。Web申込みなら最短3分で融資可能で、土日祝日でも借入可能!

初回利用者限定で30日間利息が0円になるキャンペーン実施中の、おすすめカードローンです!

JCBスキップ払いのメリット

スキップ払いのメリットは、下記の2点です。

①ほかの支払い方法よりもシンプルに管理できる

スキップ払いは、手数料、支払総額やいつまでに払うのかがわかりやすいのが特長です。

●お支払い例

実質年率15.00%の方が6月30日にショッピング1回払いにて1万円を利用し(8月10日お支払い分にて利用)、お支払い月を11月10日へ変更した場合

【11月10日の支払額(支払総額)】10.375円

※カードの種類によって手数料率(7.92~18.00%)が異なります。

後から分割やリボ払いは、支払額を分割して毎月支払っていくシステムです。毎月の支払額が管理しにくいため、気が付かないうちに支払う額が増えてしまう可能性も。

ボーナス等で6か月以内に支払える場合は、スキップ払いのほうがシンプルに管理できますよ。

②繰り越し返済ができる

スキップ払いは「6か月にスキップしたけど、来月に返済したい」など、指定した支払い月以外でも返済が可能です。

前倒しで支払うと手数料も安くなるので、できるだけ早く完済する方が利息を減らすことができます。

スキップ払いを繰り上げ返済の方法は、テレホンサービスに連絡して返済額を確認した後振り込むか、次のカード料金の振替日に合算して引き落としてもらうかの2つから選ぶことができます。

JCBショッピングお支払い方法変更テレホンサービス

0120-802-570

(24時間年中無休、自動音声)

JCBカードは支払いが遅れるとどうなる?流れを解説

ここからは、JCBカードの支払いが遅れるとどうなるか解説していきます。

滞納日数が続くと最悪の場合、給料や財産が差し押さえられる可能性があります。

滞納を続けた場合、以下の流れでクレジットカードの強制解約などが発生してしまいます。

【滞納1日経過】遅延損害金が発生する

JCBカードの支払い期日を過ぎてしまうと、翌日から遅延損害金が発生します。

遅延損害金とは、クレジットカードなどの支払いが遅れたときに課せられる罰金のようなもので、入金が確認できるまで発生してしまいます。

JCBカードの遅延損害金の利率は、ショッピング枠の場合は年14.6%、キャッシング枠の場合は年20.0%です。

例えばショッピング枠で10万円の支払いを利用したが30日に支払いが遅れてしまった場合、遅延損害金として1,200円を支払わなければいけません。

「どれくらいの遅延損害金が発生しているか知っておきたい」という人は、JCB調査デスクへ問い合わせると正確な遅延損害金を教えてくれます。

JCB調査デスク:06-6944-2222(受付時間/24時間・自動音声受付)

【滞納3日経過】クレジットカードが使えなくなる

JCBカードの支払いが遅れてしまうと、約3日後にはクレジットカードが使えなくなります。外出先でJCBカードを利用しようとしても、クレジットカード会社からの承認が降りないため、そこではじめて気づく人も多いです。

この時点の利用停止は一時的なので、滞納した利用料金を支払えば、すぐにJCBカードが利用できるようになります。

【滞納20日経過】JCBカードサポートセンターから催促の電話やハガキが来る

JCBカードの支払いが遅れた場合は、 支払い期日から20日前後でカード会社からの催促の電話やハガキが来ます。

はじめはJCBカードの契約時に登録した携帯電話番号へ連絡されますが、何度も電話がつながらない場合、自宅に電話やハガキが届くようになってきます。

自宅の電話でも出ない場合は、勤務先へ連絡されるケースもあるので注意しなければいけません。

自宅や職場に電話やハガキが届くと、クレジットカードの支払いを滞納していることがバレてしまう恐れもあるため、なるべく自分の携帯電話に連絡があった時点で対応しましょう。

【滞納60日経過】クレジットカードが強制解約される

滞納から60日が経過すると、クレジットカードが一時的な利用停止から強制解約されることがあります。

実際にここまで長引いてしまうとクレジットカード会社側も「2ヶ月間も滞納するような人にお金を貸したくない」と思われてしまい、ブラックリストに登録されてしまいます。

信用情報機関の事故情報は5〜10年間残りますが、JCB社内のブラックリストからは永久的に削除されません。

一度強制解約されてしまうと、 二度とJCBカードが利用できなくなってしまいます。

「強制解約される前に自分からクレジットカードを解約すれば大丈夫」と考える人もいますが、それでも滞納額はすべて支払わなければいけません。

【滞納61日経過】ブラックリスト入り

滞納から61日経過してしまうと、信用情報機関へブラックリストとして登録されてしまいます。

信用情報機関へブラックリストとして登録されてしまうと、5年間はその履歴が残ります。

履歴が残っている期間は、他社クレジットカードやカードローンはもちろん、住宅ローンや携帯電話の新規契約などもできなくなってしまいます。

ブラックリスト入りする前に、確実に解決しておきましょう!

【滞納91日経過】裁判の危険性が発生

JCBカードの滞納が91日以上続くと、クレジットカード会社から裁判を起こされてしまうケースも少なくありません。

JCBカードを強制解約された後、裁判所から「支払い督促」や「訴状」が届いた場合、クレジットカード会社から裁判で訴えられる可能性が高いです。

支払い催促と訴状の違いは以下になります。

もともと支払わなければいけないお金を払っていないため、裁判になれば確実にクレジットカード会社が勝訴します。

裁判や差し押さえまで発展してしまうと、個人ではクレジットカード会社との交渉で和解はほぼ不可能です。

オリコン満足度2年連続NO.1のプロミス。Web申込みなら最短3分で融資可能で、土日祝日でも借入可能!

初回利用者限定で30日間利息が0円になるキャンペーン実施中の、おすすめカードローンです!

JCBカードの支払いが遅れそうな時の注意点を解説

JCBカードの支払いが遅れそうだと分かったら、すぐにカード本体の裏面に記載されている電話番号へ連絡して相談しましょう。

JCBカードの利用金額の支払い日は毎月10日ですが、サポートセンターへ連絡して相談することで、支払い期日を30日まで延期してもらえます。

また、支払い遅延の相談と同時に、延滞しているカードの支払い方法を自動引き落としか指定口座振込にするか選択できます。

JCBカードの支払いが遅れても相談することで期日を伸ばしてもらえますが、支払いが確認できるまで、以下の2点が発生します。

- 支払遅延の翌日から遅延損害金が発生

- 3〜4営業日中にJCBカードが使えなくなる

JCBカードの支払い遅延をしてしまうと、翌日から遅延損害金が発生します。JCBカードの遅延損害金はショッピング枠が年14.6%、キャッシング枠が年20%に設定されています。

また、支払いが遅れてしまうとクレジットカードが利用停止になります。

まずは「締め日」と「支払日」を知る

JCBカードの支払いが遅れそうだと感じたら、もう一度締め日と支払日を確認しましょう。

締め日と支払日は以下のような違いがあります。

- 締め日:クレジットカード会社の利用金額が確定する日

- 支払日:締め日に確定した請求金額が口座から引き落とされる日

JCBカードの締め日は毎月15日、支払日は翌月10日に設定されています。

ただし、JCB以外が発行するJCBカードは締め日や支払い日が異なるため、まちがえないように注意しましょう。

| クレジットカード会社 | 締め日 | 支払日 |

| JCBカード | 15日 | 翌10日 |

| 楽天JCBカード | 月末 | 翌月27日 |

| イオンJCBカード | 10日 | 翌月2日 |

| セディナJCBカード | 5日 | 当月27日 |

| セゾンJCBカード デジタル | 10日 | 翌月4日 |

締め日と支払日を理解しておくことで、「他の支払いと重なってしまい口座残高が不足していた」という事態を防げます。

例えば、「今日は締め日だから大きな買い物は明日に回すことで支払いの負担を分散させる」というような、賢い支出管理ができます。

自分が持っているクレジットカードの締め日と支払日を理解しておくことで、クレジットカードの支払い遅延を防ぐことが可能です。

スキップ払いに関するFAQ

最後にスキップ払いに関しよく寄せられる質問に回答していきます。

スキップ払いを利用した人の口コミは?

スキップ払いを利用した人の口コミを集めてみました。

便利で助かりました!

スキップ払いを初めて利用しましたが、とても便利でした。子供の急な出費が重なった時に、支払いを後回しにできたので家計が助かりました。特に、ボーナスが出るタイミングで一括返済できるのが魅力的でした。今後も必要な時には利用したいと思います。

30代女性

スキップ払いを初めて利用し、急な出費に対応できたことに感謝している口コミです。ボーナス時の一括返済が可能な点が特に魅力と感じているとのこと、一括返済などがスムーズにできるのは今後利用する上でもメリットと言えますね。

利息が高すぎる

スキップ払いを使ってみましたが、正直言って利息が高すぎます。支払いを後回しにできるのは便利ですが、その分の追加費用がかなりかかるので、結局は損をしている感じがします。特に長期間にわたると利息が膨らむので、計画的に使わないと大変なことになります。

40代男性

支払いを後にまわせる分、長期間での返済になると利息が重くのしかかることに。無駄と感じるまでの利息になる前に返済し終わる計画を立てましょう。

支払い忘れが怖い

スキップ払いを一度利用しましたが、支払いを後回しにすることで、つい忘れてしまうことがありました。結局、延滞料金が発生してしまい、余計な出費が増えてしまいました。特に忙しい時期には管理が難しく、リスクが高いと感じました。やはり、計画的に使うか、他の方法を検討した方が良いかもしれません。

20代女性

スキップ払いと聞くと、簡単に利用できてしまうのですが、支払いを忘れるという声もあります。計画的にと思っていても忙しい時期は「ついうっかり」なんてことも考えられます。そのため、自分にぴったりの方法であるかを検討してから利用しましょう。

スキップ払いとリボ払いの違いは?

スキップ払いとリボ払いの違いは、主に毎月の支払いがあるのかどうかという点です。

スキップ払いは、一括払いを1~6ヵ月後のうちいずれかまで支払いを延長して所定の手数料を支払います。一方リボ払いは毎月一定以上の金額を返済していく方法です。

どちらも一般的に手数料が15%程度かかりますが、同じ期間で支払いを完了させたとした場合にはリボ払い手数料のほうが安くなります。

ただし、リボ払いは自動リボなどにしていると元金がいくらか分かりにくく、返済しているつもりでも支払っているのはほとんど利息だけだったということが多いため注意が必要です。

スキップ払いの繰り上げ返済方法は?

スキップ払いの繰り上げ返済を行う場合は、次の3つの方法があります。

- ATMで入金

- 口座振込

- 口座振替日に引き落とし

すぐに繰り上げ返済をしたい人は、申し込み不要で返済できるATM入金が便利です。口座振替を利用する場合は、My JCBアプリであらかじめ手続きをしておく必要があります。

また、口座振替日にその月の利用料金と一緒に引き落とししてもらいたいという場合は、My JCBアプリか電話で申し込みをすれば口座にお金を入れておくだけで繰り上げ返済を行うことができます。

どうしてもJCBカードが支払えない時はどうすればいい?

どうしてもJCBカードの支払いができない場合は、弁護士に相談しましょう。

弁護士に相談すると任意整理を提案されるでしょう。任意整理とは、法律に基づいて借金の減額や免除を行う手続きのことを指します。

任意整理や個人再生、自己破産など複数の方法がありますが、クレジットカードの滞納は任意整理が適しています。

任意整理は裁判所を通さずに金融機関と以下の内容を交渉できます。

特に、滞納が続くと負担になりやすい利息や遅延損害金のカットができるため、借金総額を減少できます。

ただし、任意整理を行うとブラックリストに載ってしまう可能性があります。ブラックリストに載ってしまうと、一定期間は車や住宅など、生活に必要なローンを組んだり、スマートフォンの分割支払いなどができなくなってしまいます。

また、他のクレジットカードを持っている場合、任意整理を行うとそのカードも強制解約になります。対象のクレジットカードだけでなく所有しているカードも強制解約となるため、理解しておきましょう。

任意整理をすることで利息や遅延損害金をカットできるメリットがありますが、ブラックリストに載ってしまいローンが組めなかったり、他のクレジットカードも強制解約になったり大きなデメリットも持っています。

任意整理を行うと完済後5年間は記録が残ってしまうため、任意整理を検討するよりカードローンを利用して支払いをするか完済をするのが無難です。

オリコン満足度2年連続NO.1のプロミス。Web申込みなら最短3分で融資可能で、土日祝日でも借入可能!

初回利用者限定で30日間利息が0円になるキャンペーン実施中の、おすすめカードローンです!

※POINT

プロミス独自の仕組みとして借入日の翌日から30日利息が0円というカウントとなっています。

とりあえず審査まで進み、後で借りるという方法でも損しないのがプロミスの強みなので、まずは申し込んでみるのもいいでしょう。

まとめ

この記事では、JCBカードの支払いに遅れそうになった場合の対処法と滞納するとどうなるかを紹介しました。

JCBカードの支払いに遅れそうになった場合は、とりあえずクレジットカード裏面に記載されているサポートデスクに電話しましょう。

滞納してしまうと、JCBカードが利用できなくなってしまいます。さらに長期的に滞納が続くと、他のクレジットカードやローンまで利用できなくなる上、最悪の場合は裁判まで発展し、自分の財産や給与も差し押さえられてしまいます。

このようなことが行われないためにも、長期滞納は防がなければいけません。遅れそうな場合はカードローンを利用して返済するのも方法の一つです。

最悪の場合は、弁護士へ相談することで任意整理を提案されるため、返済額を減らせます。

ただし、任意整理を行うとブラックリストに登録されます。他のクレジットカードも強制解約になったり、ローンが組めなかったりなどデメリットも多いので注意が必要です。

関連記事

- セゾンカードの支払い遅れで自宅に電話やハガキは来る?滞納後の流れや対処法を解説

- ファミマTカードの口コミ・審査基準を調査!メリット・デメリットやキャンペーンについて解説

- 楽天カードの支払いが遅れるとどうなる?滞納した時のデメリット・ペナルティに注意

- メルカリ定額払いがやばい理由は?メルペイ後払いスマート払いの上限や審査基準を解説

- アコムは本当に審査が甘い?他社との比較や審査に通るためのポイントを徹底解説

- 水道代を支払えない時はどうすればいい?給水停止された時の対応と即日でお金を用意する方法

- レンタルキャッシュや掲示板でお金を借りるのは危険!本当に貸してくれてもデメリットが大きすぎる

- イオンカードの支払いが遅れた時のペナルティがやばい?滞納した時の流れやデメリットを開設!

- 【2023年】年会費無料のおすすめ人気クレジットカード解説|クレカってどれがいいの?

- atoneの支払いが遅れるとやばい?滞納する危険性やデメリット、対処法を解説

CHOOSENER+(エレビスタ株式会社)では、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社などから委託を受け広告収益を得て運用しております。