クレジットカードやカードローンを申し込む際、審査が無事に通るか気になる人も多いはずです。

これらの審査は、信用情報機関によって開示された情報をもとに行われています。

審査が通らない理由のひとつである「ブラックリストへの登録」にも、この機関が携わっています。

この記事では信用情報機関がどんな情報を持っているのか、ブラックリストに載ってしまうのにはどんな理由があるのか詳しく解説します。

また信用情報機関の情報は、自分で確認することもできます。

最後にその手続き方法についてもご紹介しているので、参考にしてください!

本サイトで掲載している商品・案件には広告を含むものがあります。

クレジット関連法令(割賦販売法・特定商取引法ガイド・消費者契約法・貸金業制度)やサイトポリシーなどに則ってご紹介しています。すべての記事制作におけるフローはこちらから確認できます。

参考:「クレジットカード・セキュリティガイドライン」が改訂されました (METI/経済産業省)

参考:【動画】クレジットカードの特徴と注意点とは?:デジタル社会の消費生活 | 消費者庁

目次

【信用情報機関とは?】CIC・JICC・KSCの違い

信用情報とはクレジットやローンの契約や申し込みに関する情報のことで、顧客の信用を判断するための客観的な材料のひとつです。

この情報を提供している信用情報機関には、以下のような役割があります。

- 消費者の支払い能力に応じた適切なクレジット契約の実現

- 迅速な情報提供によるクレジット・ローン取引の促進

- 消費者の多重債務・自己破産の未然防止

会社は、消費者にとって無理のない契約かどうか見極める必要があります。

信用情報機関を利用することでこの見極めを正確に、かつ迅速に行うことができるのです。

また消費者も返済能力を超えた多重の借入とならないように、事前にチェックすることができます。

それでは、ここから3つの信用情報機関について解説していきます。

金融機関によって登録の信用情報機関が異なる

金融機関によって、登録されている信用情報機関は異なります。

それぞれ3社が登録している機関は、以下のように分類されます。

問合せや情報開示の請求は、それぞれ該当する信用情報機関にて行う必要があります。

CIC

CICは株式会社シー・アイ・シーのことで、クレジット会社の共同出資によって昭和59年に設立されました。

割賦販売や消費者ローンなど、クレジット事業を営む企業を会員とする信用情報機関です。

CICは割賦販売法および貸金業法に基づく信用情報期間として指定を受けた、唯一の指定信用情報機関です。

JICC

JICCとは株式会社日本信用情報機構のことです。

消費者金融会社、クレジット会社、信販会社、金融機関など与信事業を営む幅広い事業者が加盟しており、信用情報機関の中でも加盟数が多いのが特徴です。

加盟している銀行は、メガバンクではなくネット銀行や地方銀行が中心となっています。

クレジットやローンの審査において年間約1.3億件の信用情報照会、登録されている信用情報数は約4億件と実績数も非常に多いです。

さらに消費者による情報開示は、年間10万件を超えており頻繁に利用されていることが分かります。

KSC

KSCとは全国銀行個人信用情報センターのことで、全銀協やJBAとも呼ばれています。

全国銀行協会が運営する信用情報機関で銀行やろうきん、信用金庫などを主な会員としています。

またKSCは多重債務を防止する啓発活動や、返済困難者へのカウンセリング活動も幅広く行っています。

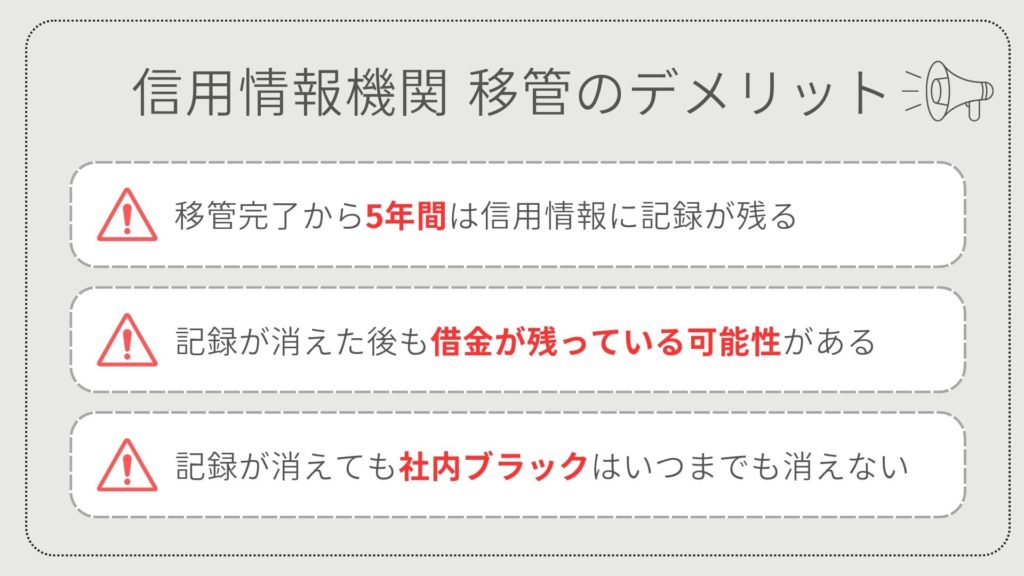

信用情報機関に移管すると起こるデメリット

信用情報機関に「移管完了」の文字が記載された場合には以下のようなデメリットがあります。

- 移管完了から5年間は信用情報に記録が残る

- 記録が消えた後も借金が残っている可能性がある

- 記録が消えても社内ブラックはいつまでも消えない

債権回収業者に債務が移管された場合には、通常の異動情報とは違い「移管完了」の記録が残ります。

この記録はたとえ完済してもしなくても記載から5年間信用情報に残るため、この期間に住宅ローンなどの審査に通過することはほぼ不可能です。

しかも、移管された債務については信用情報を確認しても完済されているか分からないため、債権回収業者の連絡をしっかり確認しておく必要があります。

また、たとえ信用情報から異動情報が削除されたとしても滞納を起こしたローン会社の社内ブラックとなり、この記録が時間経過で抹消されることはありません。

ブラックリスト入りしたら5年間保持される

ブラックリストに載る理由は主に以下の4つです。

- 長期延滞

- 代位弁済

- 契約解除(長期滞納や契約不履行による)

- 債務整理

支払い日に返済できず2,3ヶ月すぎると長期延滞としてブラックリストに載ることがあります。またクレジットカードやローンの返済をできなくなったときに、代わりに保証会社が支払う代位弁済の処置を取られた時も同様です。

さらに債務整理には以下のような方法があります。

- 任意整理

- 個人再生

- 自己破産

これらの理由からブラックリストに載ってしまうと、その期間はクレジットカードが利用できなくなったりローンやキャッシングなどの新たな借入ができなかったりする場合があります。

また携帯電話の分割払いができないことや、賃貸住宅の契約について、審査が通らないケースもあります。

ブラックリストの情報はそれぞれ保持期限が異なります。各期限は概ね以下のとおりであり、詳細は各社のホームページなどでご確認ください。

- 長期延滞:延滞解消から5年

- 代位弁済:5年

- 契約解除:5年(CICは記載なし)

- 債務整理

任意整理:約5年

個人再生:CIC,JICC→約5年、KSC→7年

自己破産:CIC,JICC→約5年、KSC→7年

基本的に5年間は保持されますが、債務整理に関してはそれぞれの信用情報機関によって異なります。

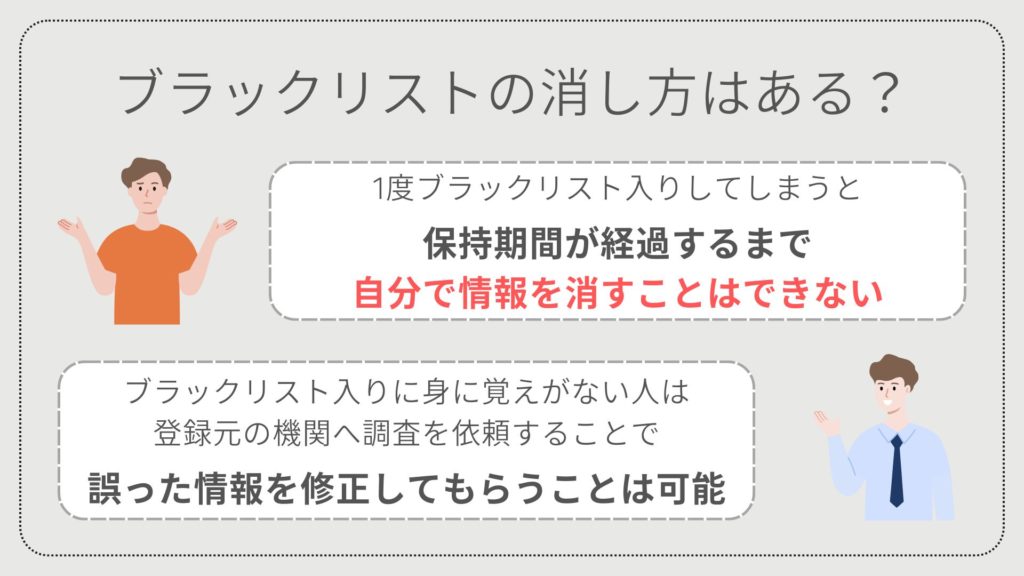

ブラックリストの消し方はあるの?

ブラックリストに載ると、保持期間を過ぎるまで自ら消すことはできません。

したがってブラックリストから消えるためには、期間が過ぎて情報が消えるまで待つことになります。

ただし身に覚えが無いのにブラックリストに載ってしまった場合は、登録元の機関に照会をすることで修正が可能な場合があります。

間違ってブラックリストに載ってしまうことは、実際にも起きています。

クレジットカードの発行やカードローンの審査に影響を及ぼすことになるので、誤った情報が記載されている場合はすぐに訂正手続きを行ってください。

このような事態を避けるためにも、定期的に自分の信用情報を確認してみてもよいかもしれません。

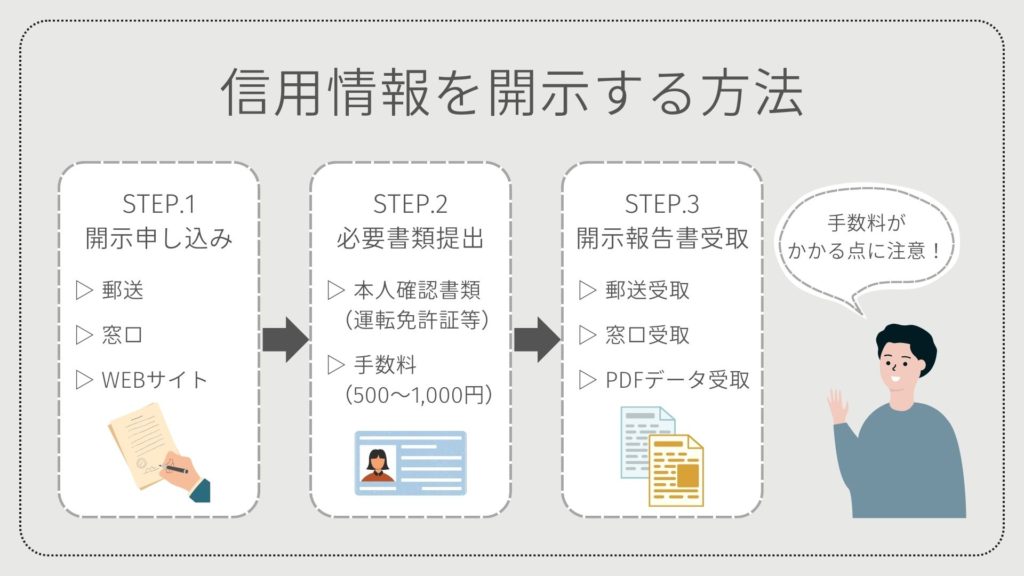

信用情報を開示する方法

自分の信用情報は、請求すれば開示することができます。

ここでは信用情報を開示する方法を解説するので、自分の情報が気になる人は一度調べてみてください。

手数料がかかる

信用情報を開示する場合、手数料がかかってしまいます。

それぞれの情報機関や開示手続き情報によって異なるので、次の項目で一つずつ解説します。

開示の手順・方法

CIC

CICでの開示手続きは、インターネット、郵送で行うことができます。

- クレジット等契約に利用した電話番号から指定の電話番号にかけて受付番号を取得します。

- 開示専用ページで請求を行います。

- 1で取得した受付番号を入力します。

- 情報が開示されます。

- 開示情報には手数料が発生します。(500円)

その際は、指定のクレジットカード・デビットカードでの支払いが必要です。 - 情報開示後は、開示したことへの確認ハガキが届きます。

インターネットでの手続きは、毎日8:00〜21:45で可能です。

こちらのリンクから手続きを行うことができます。

- 公式サイトから信用情報開示申込書をダウンロードし、印刷して記入します。

(コンビニのマルチプリンターからも入手可能) - 必要な本人確認書類を用意し、コピーが必要なものはコピーをとります。

- ゆうちょ銀行発行の定額小為替証書(1500円分)又は本人開示手続利用券を発行します。

- 申込書、定額小為替証書、本人確認書類をまとめて郵送します。

- 申し込みから約10日後に開示報告書が届きます。

詳細は、以下のリンクでご確認ください。

JICC

JICCの開示手続きは、スマートフォンと郵送で行うことができます。

- 指定のアプリをダウンロードします。

- アプリから、メールアドレスを送信します。

- パスワードが発行され、メールで送られてきます。

- パスワードをアプリ内で入力します。

- 必要な申し込み内容を入力します。

- 本人確認書類の写真や自撮り写真を送信します。

- 手数料(1,000円)を支払います。

- 開示報告書が郵送されてきます。

詳細は、以下のリンクでご確認ください。

- 信用情報開示申込書の準備をします。

(公式サイトからのダウンロードやコンビニのマルチプリンターから入手可能) - 郵送開示利用権(1000円分)を発行します。

- 必要な本人確認書類を用意し、コピーが必要なものはコピーをとります。

- 申込書、定額小為替証書、本人確認書類を郵送します。

- 開示報告書が郵送されてきます。

詳細は、以下のリンクでご確認ください。

窓口での手続きは、2021年4月時点では当面休止です。

詳細は、以下のリンクでご確認ください。

KSC

KSCの開示手続きは、郵送とインターネットで可能です。

- 信用情報開示申込書の準備をします。

(公式サイトからのダウンロードやコンビニのマルチプリンターから入手可能) - 本人開示手続利用券(1500円)を準備します。

- 必要な本人確認書類を用意し、コピーが必要なものはコピーをとります。

- 申込書、定額小為替証書、本人確認書類を郵送します。

- 開示報告書が郵送されてきます。

詳細は、以下のリンクでご確認ください。

信用情報機関に関するよくある質問

最後に信用情報機関に関してよく寄せられる質問に回答していきます。

消費者金融を利用すると必ず信用情報機関に登録される?

消費者金融のカードローンを契約すると、たとえ借入をしなくても加盟している信用情報機関に情報が登録されます。

この情報は、カードローンを一度も利用しないまま解約したとしても、解約後5年間は記録が残るため注意が必要です。

なお、大手消費者金融であればCICとJICCに加盟していることが多いため、この2つの信用情報機関に情報が登録されます。

信用情報は他の人も確認できる?

信用情報機関に登録されている信用情報は、基本的に本人以外は開示請求ができません。

ただし、消費者金融や銀行などにローンの申し込みをした場合には、本人の許可を得て金融機関が開示請求を行うことが可能です。

申込時に同意事項として、申し込みをした場合には開示請求を行うことと、開示請求する信用情報機関の名称を必ず明記していますので、どの信用情報機関に照会を行うかについても確認することができます。

また、本人から委任を受けた代理人による請求も可能となっています。

旧姓の信用情報の開示はしてもらえる?

結婚により名字が変わった場合には、1人につき複数の氏名で信用情報が登録されている可能性があります。

各信用情報機関では旧姓での開示請求にも対応していますので、開示を希望する場合には通常の申し込み書類のほか旧姓が確認できる公的証明書類を添付してください。

なお、現在の名字では信用情報に問題がなかったとしても、旧姓であった期間内に滞納などの金融事故を起こしているため住宅ローンなどの審査に落ちてしまった、ということも少なくありません。

もしも住宅ローンの審査に何度も落ちており原因が分からないという場合には、旧姓による信用情報の開示をおすすめします。

亡くなった人の信用情報は開示できる?

亡くなった人の信用情報は法定相続人に限り請求することができます。

基本的には亡くなった人の配偶者や子どもが請求することになりますが、前者の方が存在しない場合には親、親も亡くなっている場合には兄弟でも請求可能です。

請求には亡くなった人との関係が確認できる戸籍謄本や死亡が確認できる資料が必要となりますので、忘れずに準備しましょう。

クレジットカードの情報が登録されていないのはどうして?

信用情報機関にクレジットカードやローンの契約情報が登録されるには2~3か月ほど時間がかかります。そのため、クレジットカードを作ってからすぐに開示請求をしても情報が反映されていない可能性が高いです。

また、登録している電話番号と違う電話番号を記載してローンの申し込みをした場合にも信用情報に契約記録が出てこない場合があるため、思い当たる電話番号をすべて記入して開示請求を行いましょう。

まとめ

クレジットカードやカードローンを利用する際、情報を提供することによって会社だけでなく消費者も守ってくれるのが信用情報機関です。

そのため信用情報機関のブラックリストに載ってしまうと、支払い能力が無いとみなされて一定期間さまざまな申し込みに制限がかかってしまいます。

自分の情報を開示することも可能なので、気になる方は一度調べておきましょう。

信用情報で事故情報が登録されてしまうと生活の様々な場面で不都合が生じてしまいます。そもそも延滞等が起きないようきちんと支払いの管理をするのはもちろんのこと、誤った情報が登録されていないかなども含め、一度は情報を開示したうえで自身の信用情報を確認してみることをおすすめします。

弁護士法人 永 総合法律事務所 所属弁護士

菅野 正太(かんの しょうた)

上智大学法学部法律学科 卒業

早稲田大学大学院法務研究科 卒業。中小企業法務、不動産取引法務、寺社法務を専門とする弁護士法人永総合法律事務所の勤務弁護士。

第二東京弁護士会仲裁センター委員、同子どもの権利委員会委員

弁護士法人 永 総合法律事務所HP:https://ei-law.jp/

寺社リーガルディフェンス:https://ei-jishalaw.com/

おすすめの記事

- JALカードのおすすめランキング6選!選び方やマイルが貯まるお得なキャンペーンも紹介

- 【無料でも作れる!】ETCカードの作り方と誰でも作れるおすすめの人気カードを徹底解説

- JCBゴールドカードはメリットない?審査難易度と年会費初年度無料で使いこなすポイント!

- 学生に必要なおすすめの最強クレジットカード!クレカを作るべきメリット・危険ではない?

- Visa LINE Payクレジットカードの口コミは?入会キャンペーンやメリット・デメリットを解説

- リクルートカードのメリット・デメリットを解説!キャンペーン内容や審査基準は?

- エポスカードの審査は厳しいという口コミは本当?メリット・デメリットと利用者の評判を解説!

- dカードは審査が甘いって本当?口コミやメリット・デメリットも徹底解説

- セブンカード・プラスの口コミからメリット・デメリット紹介!ポイント還元率やキャンペーン内容もチェック

- JCBカードSのメリット・デメリットや審査について解説!年会費無料で全国20万カ所以上の優待を受けられるカード