国内外の旅行でANA航空機を利用する人は、飛行機のチケットや空港内の買い物などをクレジットカードで決済することが多いでしょう。

国内航空会社のANAと国内唯一の国際ブランドであるJCBが提携して発行されているANA JCBカードを利用すると、よりお得に航空機の利用ができます。しかも普段の買い物でクレジットカードの決済で利用するとポイントが貯まりますし、その貯まったポイントをマイルに交換することもできます。

しかし「どのくらい利用すればマイルが還元されるのか」や「持ち続けると年会費などはかかるのか」を知らないと、損する場合もあります。

本記事では「ANA JCB 一般カード」の年会費や基本情報を紹介していきます。持っているメリット・デメリットや向いている人も紹介しているので、参考にしてくださいね。

▶メリット

・マイルがとにかく貯まりやすい!

・学生は在学中年会費無料

・ANAの機内販売や免税店でポイントが貯まる

・ショッピング保険が使える

▶デメリット

・JCBに対応していない場所では使えない

・ANAを使わない人にはメリットが少ない

▶︎関連記事:「学生に必要なおすすめの最強クレジットカード!クレカを作るべきメリット・危険ではない?」

▶︎関連記事:「【2024年】年会費無料のおすすめ人気クレジットカード」

▶︎関連記事:「公共料金の支払いで得するクレジットカード!ポイント還元率がアップするからおすすめ」

目次

ANA JCB 一般カードの年会費と基本情報

「ANA JCB 一般カード」は航空会社であるANAと日本唯一の国際ブランドであるJCBが提携して発行されるクレジットカードです。マイルへの移行レートが高いことが特徴的なクレジットカードで、たとえばANAの航空便を乗るたびにマイルが10%上乗せされるボーナスが付与されます。

その他にも、機内販売をクレジットカードで決済すると10%の割引されたり、免税店で5%割引が使えたりと、ANAの飛行機をよく利用する人や、旅行好きの方にお得になるクレジットカードです。

また、A-Styleからネットショッピングを利用すると100ごとに2マイルが付与される他に、ANAカードで決済すると5%の割引も適用されます。

| 運営会社 | 株式会社ジェーシービー 全日本空輸株式会社 |

| 年会費 | 2,200円(税込)、初年度無料 |

| 基本ポイント還元率 | 0.5% |

| 国際ブランド | JCB |

| タッチ決済 | 電子マネーQUICPay、楽天Edy、Apple Pay、Google Pay |

| 付帯保険 | 海外旅行傷害保険、国内旅行傷害保険、ショッピング・プロテクションなど |

| 発行スピード | 最短5営業日 |

1,000=1oki dokiポイントが貯まる

ANA JCB 一般カードは1,000円の利用ごとに1OkiDokiポイントが貯まります。OkiDokiポイントとはJCBが提供しているポイントサービスで、ポイントを貯めることで景品や旅行券などと交換可能です。

景品交換の他にも航空マイルとの交換が可能なので、旅行好きの人にもおすすめできます。

ANA JCB 一般カードの3つのデメリット・評判

ここからは「ANA JCB 一般カード」を持つデメリットを紹介します。

JCBに対応していない場所では使えない

国内で利用する分にはJCBカードで問題ないのですが、海外に持っていこうかと思っているなら使えるお店が限られるのでやめた方がいいかもしれません。実際、海外出張時に利用しようと思ったらJCB未対応のお店も多かったです。もう一枚VISAカードなどを持っておくといいかもしれません。

34歳男性/会社員

もともとVISAカードを利用していたのですが、空港で勧められてANAJCBカードを作りました。ANAの飛行機で旅行に行く時にはかなりお得なのですが、たまたま海外に行ったとき買い物で決済に使おうと思ったら使えず…。手持ちの現金で支払ったので困りはしませんが、やっぱり海外で使うならVISAが安全かなという感じです。

27歳女性/会社員

「ANA JCB 一般カード」は国際ブランドがJCBのみとなっています。

下の表が、主要クレジットカードのシェア率をまとめたものです。

| JCB | Visa | Mastercard | AMEX | |

| 国内シェア | 28.0% | 50.8% | 17.8% | 2% |

| 海外シェア | 0.91% | 56% | 26% | 3% |

(国内シェア参考:イソプス|2020年キャッシュレス決済大規模調査)

(海外シェア参考:ニルソンレポート|グローバル・カード・レポート2015)

JCBカードの海外シェアは1%程度のため、海外では少々使いにくく感じるケースが出てくるでしょう。VISAやMasterCardは国際的にも使える店舗が多いですが、JCBの場合は都市部以外では使えないことも多いようです。

そのため、海外に行く機会が多い人はANA VISAカードのように利用加盟店が多いカードがおすすめです。

ANAを使わない人にはメリットが少ない

クレジットカードを持っていなかったので、たまたま利用した空港で申し込みをしました。普段使っている分にはそこまでデメリットを感じないもののANAって名前についているだけあってANAを利用しないともったいない感じはしますね。近いうちにJCBカードWとかに乗り換えしようと思ってます。

32歳女性/派遣社員

昔は出張でよく飛行機を利用していたのでANAJCBカードでいろいろお得な思いをさせてもらったが、今はめっきり空港を利用しなくなったためかあまりメリットを感じられない。マイルを貯めても飛行機に乗るわけではないので使い道がなく。年会費も無料というわけではないので切り替えも検討している。

48歳男性/会社員

ANA JCB 一般カードは、ボーナスマイルや空港内での免税店で割引適用などさまざまな特典があるので、ANA航空機を使う人にとってメリットが非常に大きいです。

しかし、JCB加盟店でのポイント還元率アップなどの特典は受けられますが、ANAを利用する機会が極端に少ない人にはメリットが少ないです。

マイルも基本的に飛行機の利用での利用がメインになるので、ANAを使わない人がマイルを貯めても使いみちが少ないです。そのため、ANAをほぼ使わないという人は他のクレジットカードのほうがお得に利用できます。

ANA JCBカードは旅行傷害保険が少々不安

年会費が有料のクレジットカードであれば旅行傷害保険はある程度の金額が補償されると思っていたのですが、ANAJCBカードは内容が今一つだなと感じます。海外でも国内でも適用になるのはありがたいですが、1,000万円だともしもの際に足りなくなってしまったらどうしようと不安を感じる人も多いのではないでしょうか。

51歳男性/会社員

ANAJCBカードは海外旅行保険の補償内容に傷害治療費用と疾病治療費用がない。もしも海外で事故にあったりして病院に行くことになってもすべて実費で支払うのはかなり負担が大きいと思う。国際ブランドがJCBだということもあるし、基本的には国内専用として利用するのがいいのかなという印象。

42歳女性/会社員

「ANA JCB 一般カード」に付帯している旅行傷害保険の補償内容には少々不安を感じます。

補償内容は以下の通りです。

| 海外旅行傷害保険(利用付帯) | |

| 補償項目 | 補償金額 |

| 傷害死亡・後遺傷害 | 1,000万円 |

| 傷害治療費用 | なし |

| 疾病治療費用 | なし |

| 賠償責任 | なし |

| 携行品損害 | なし |

| 救援者費用 | 100万円 |

国内旅行傷害保険の詳細は以下の通りです。

| 国内旅行傷害保険 | |

| 補償項目 | 補償金額 |

| 傷害死亡・後遺傷害 | 1.000万円 |

特に、海外旅行傷害保険でも利用頻度がかなり高いと言われている「傷害治療費用」や「疾病治療費用」は補償がありません。そのため、年会費無料で持てて海外旅行傷害保険が付帯しているクレジットカードも一緒に持つことをおすすめします。

ANA JCB 一般カードの7つのメリット・口コミ

ここでは「ANA JCB 一般カード」を利用するメリットを紹介します。

- 年会費割引制度で実質年会費が無料になる

- マイルがとにかく貯まりやすい!

- 学生はさらにお得になる

- JCB加盟店でポイントがザクザク貯まる

- ショッピング保険が使える

- 機内販売や免税店でポイントが貯まる

- 楽天Edyの利用で1.5%のポイントが貯まる

年会費割引制度で実質年会費が無料になる

ANAJCBカードは年会費が割引になる制度があるし、飛行機を頻繁に使う人なら貯まったマイルで十分元が取れます。入会特典でもマイルがたくさんもらえるので、実質無料で利用できるクレジットカードだと思いますね。ANAの航空機に乗る人なら持っておかないと損するレベルです!

38歳女性/会社員

航空会社と提携しているクレジットカードは年会費が無料のものがなくて申し込みを迷っていたのですが、こちらのカードはもらえるマイルが多いので年会費を気にしなくていいと聞いて申し込み!年会費の割引制度もあるし、マイルも貯まるしかなりいい。今はANAの飛行機しか利用していない私にはぴったりのクレジットカードでした!

25歳女性/アルバイト

「ANA JCB 一般カード」には年会費割引制度があり、こちらを適用すると通常2,200円の年会費が875円になります。また、毎年カードを更新するたびに継続ボーナスマイルとして1,000マイルがプレゼントされます。

マイルの価値は1マイルあたり2円と言われているので、継続ボーナスマイルだけでも2,000円相当の価値があるということです。この時点でも、年会費割引制度活用後の年会費を大きく上回っていることがわかります。

初年度は年会費無料で、入会ボーナスマイルとして1,000マイル、そして最大40,000マイルがもらえるキャンペーン実施中です。

マイルがとにかく貯まりやすい!

実家のある青森に帰省する飛行機の航空券と交換するために、月々の支払いをすべてANA JCB 一般カードにまとめてマイルを貯めています。Suica・Edyにも登録できるし、自分はサブカードもいらないくらい重宝しています。ただ、機械音痴の自分にはわかりづらいので、会員サイトの見にくさだけは改善してほしいです。

49歳男性/会社員

長年ANAJCBを利用。使い続けていたら限度額も300万円まで上がり、高額決済も可能で普通のクレジットカードとしても使いやすい。マイルも貯まるし、カードデザインもかっこいい。上位カードへのインビテーションも来たことはあるが、年会費がリーズナブルなので今とのところ切り替え予定もない。

37歳男性/会社員

「ANA JCB 一般カード」はとにかくマイルが貯まりやすいクレジットカードとして有名です。

クレジット決済で利用すると「OkiDokiポイント」がどんどん獲得可能。ポイント還元率は1.0%となっており、1,000円の支払いごとに1ポイントが付与されます。

貯まったOkiDokiポイントはマイルへ交換できるため、実質クレジットカードの利用でどんどんマイルが貯められると言ってもいいでしょう。

学生はさらにお得になる

実家が遠方で帰省するには飛行機で行くしかなく、親に勧められてANAJCBカードを作りました。学生なら年会費無料なので助かります。普段の買い物にも使ってますが、帰省の際におとくに航空券が買えるのがありがたいですね。割引で買った航空券でもマイルがしっかり貯まるのもうれしいです。

20歳男性/学生

ANAでマイルが貯まりやすくて、町で使うときはJCBの特典が使えるのでクレジットカードはこの1枚だけで済みます。学生なのでたくさんカードを発行するのも怖いし、年会費無料でこれだけ使いやすいクレジットカードがあるのは助かる。卒業したら年会費がかかっちゃうけど、マイルがすごく貯まりやすいから使い続けたいと思ってるよ。

21歳男性/学生

ANA JCB カードには学生専用カードがあります。通常カードでは2,200円の年会費がかかるのに対して、学生専用カードであれば在学中は年会費が無料です。

さらに、次の場合には学生専用のボーナスマイルが付与されます。

- 入会時・カード継続時 1,000マイル

- 搭乗時の区間マイル +10%

- ANAプレミアムポイントが5,000ポイントに到達 1,000マイル

- ANAプレミアムポイントが10,000ポイントに到達 2,000マイル

- 卒業後にANA JCB 一般カードへの切り替え 2,000マイル

このほかにも、お得に航空券が購入できるスマートU25を利用した際にもマイル数が2倍となり、しかも100%獲得可能です。カードに貯まったOKi Dokiポイントは1ポイント=10マイルの高レートで交換可能なので、街でのお買い物でもマイルを貯めることができるのはうれしいですね。

カード切り替えの際にもボーナスマイルがもらえるため、学生のうちは学生専用カードを使った方がいいと言えるでしょう。

JCB加盟店でポイントがザクザク貯まる

飛行機に乗った時にマイルを貯めるためにカードを作ったが、自分の職場の近くのセブンイレブンでポイントが貯まりやすいと気づいてから、必ず買い物の際に使うようにしている。毎日買物していると、年間で東京から札幌の片道分に交換できるくらいのマイルになるから飛行に乗らなくてもマイルが貯まるのはうれしい。

26歳男性/会社員

空港でなんとなくつくったクレジットカードですが、普段の買い物でOkiDokiポイントが貯められるので普通のJCBカードのように利用できるのでサブカードを作らなくてもいい。何枚もクレジットカードを持ちたくない自分としては、どこでも使い勝手のよいクレジットカードを手に入れられてかなり満足です。

25歳男性/会社員

「JCBオリジナルシリーズパートナー」に加盟している店舗で「ANA JCB 一般カード」を利用するとザクザクポイントが貯まります。

「JCBオリジナルシリーズパートナー」とは国際ブランドがJCBのクレジットカードを利用するとポイントが優遇されるお店のことを指します。

JCB加盟している対象店舗の一例は以下の通りです。

| 店舗名 | ポイント倍率 | 還元率 |

| スターバックスカードへのオンライン入金 | 10倍 | 5.0% |

| セブンイレブン | 3倍 | 1.5% |

| Amazon | 3倍 | 1.5% |

| 高島屋 | 3倍 | 1.5% |

| 洋服の青山 | 5倍 | 2.5% |

| オリックスレンタカー | 6倍 | 3.0% |

利用頻度が高いセブンイレブンやスターバックスコーヒー、Amazonは利用する人にとってお得になる点は、大きなメリットとなるでしょう。

ショッピング保険が使える

「ANA JCB 一般カード」にはショッピングガード保険が自動付帯されています。ショッピングガード保険とは、ANA JCB 一般カードで支払って購入した商品が偶然な事故によって壊れてしまった場合に購入日から90日以内ならば保険金を受け取れる制度です。

1回の事故につき、自己負担額として10,000円を支払わないといけませんが、年間最大100万円の保険金が支払われます。

機内販売や免税店でポイントが貯まる

よく飛行機で旅行や出張に行くため、とても便利です。ANAの飛行機の利用だけでなく、空港でのお買い物でもポイントがたまるのでお土産も空港で買います。免税店でもポイント還元があるのは驚きましたね。普段の買い物で使ってもポイントがたくさん貯まるので手放せないです。

42歳女性/会社員

ANAJCBカードは免税店で買い物をすると割引が受けられるのが魅力ですね。ポイントも貯まりますし一石二鳥です。機内販売でも割引されるし、空港で買い物をするのが大好きな自分にはぴったり!上位グレードのカードでなくてもここまでお得なら満足ですね!

35歳女性/会社員

空港を利用する際には、免税店でお酒やブランドものを買う機会も多いでしょう。「ANA JCB 一般カード」を利用することで、免税店での買い物が5%の割引になります。

その他にも、ANAカードを利用することで空港内にある「ANA FESTA」や機内販売が10%割引で利用可能。実際に、たまにしか飛行機を利用しない場合はお土産や免税の商品とか色々買ってしまいます。

そんなときでもANAカードが心強い味方になってくれます。

楽天Edyの利用で1.5%のポイントが貯まる

もともと楽天Edyをよく利用していたのですが、ANAJCBカードでチャージすると1.5%のポイントが貯まるのは知りませんでした。楽天カードを登録しても楽天ポイントし固められないけれど、これなら楽天Edyを使ってポイントを貯めてマイルに交換できるので陸マイラーにはおすすめです!

31歳女性/会社員

最近電子マネーを使うことが多くなり、自分の持っているクレカと相性がいいのはどのカードかと調べていたら楽天Edyがいいとネットで見かけて登録。確かにポイントがほかの電子マネーより貯まりやすくて満足しています。チャージだとポイントが貯まらないのでそこだけ注意しないといけないなと思いました。

45歳女性/パート

「ANA JCB 一般カード」は楽天Edy(電子マネー)への登録が可能で、楽天Edyで決済した場合は1.5%分のポイントが貯まっていきます。これは支払い金額200円ごとに1マイルが貯められるということです。

ただし、「ANA JCB 一般カード」から楽天EdyにチャージしてもOkiDokiポイントは獲得できないので注意しましょう。

ANA JCBはマイルが貯まって付帯保険も充実!旅行好きは必見

ここからはANA JCB 一般カードの特典を紹介していきます。

- マイル還元率はコースに応じて異なる

- 付帯保険が充実

それぞれの特典の特徴を紹介していきます。

マイル還元率はコースに応じて異なる

クレジットカード決済で貯まったポイントはANAマイルへの交換ができます。ただし、ポイントからマイルへの交換レートは加入しているコースによって若干異なります。

コース別の交換レートは以下の通りです。

| コース名 | マイル付与率 | 1ポイントあたりのマイル数 | 移行手数料 |

| 10マイルコース | 1.0% | 10マイル | 5,000円(税抜) |

| 5マイルコース | 0.5% | 5マイル | 無料 |

ポイントをANAマイルへ移行するには手数料がかかります。10マイルコースの場合は交換するたびに税抜5,000円かかりますが、5マイルコースは手数料が一切かかりません。

また、マイル移行方法は「マルチポイント」と「自動移行コース」の2種類から選べます。

マルチポイント

マルチポイントコースでは自分でマイル交換の手続きがが出来ます。

10マイルコースを利用している場合はマイル交換を行う度に手数料として5,000円かかりますので、ある程度の年数ポイントを貯めてからマイルへ交換しようと考えている方であれば、マルチポイントコースがおすすめです。

ただし、ポイントには有効期限があるのでマルチポイントコースを選択している人は失効しないように注意しなければいけませんので、スケジュールアプリなどを活用して失効前に通知が届くようにするなど対策をしましょう。

自動移行コース

自動移行コースでは、毎月で自動的にマイルに交換してもらえます。5マイルコースを利用している場合であれば手数料が一切かからないので、移行を忘れないためにも初めから自動移行コースを選んでおくのがおすすめです。

国内の一般航空券でも1マイルあたり1.5〜2円程度なので、ANAの飛行機に乗る機会がある人にとって、「ANA JCB 一般カード」はお得なクレジットカードと言えますね。

付帯保険が充実

ANA JCB 一般カードは付帯保険が充実しています。

| 旅行傷害保険 | 最高1,000万円(海外のみ) |

| 国内航空傷害保険 | 最高1,000万円 |

| ショッピング・プロテクション | 年間最高100万円(海外のみ) |

特に海外旅行時のショッピング・プロテクションは、購入時から90日以内であれば最高で100万円の補償が付帯しています!

ただし、自己負担として1万円は必要で、船舶や動植物、スマートフォンなどは補償対象外となる点は注意です。

ANA JCBカード全6種を比較

ANA JCBカードは一般カードも含めて、全部で6種類あります。

各クレジットカードの種類は以下の通りです。

| カード名 | ANA JCB一般カード |

ANA JCB カード ZERO |

ANA To Me CARDPASMO JCB |

ANA JCB ゴールドカード |

ANA JCB プラチナカード |

ANA ワイドカード |

| 年会費 | 2,200円 | 無料 | 2,200円 | 15,400円 | 77,000円 | 7,975円 |

| ポイント還元率 | 0.5% | 0.5% | 0.5% | 0.5% | 1.3% | 0.5% |

| 家族カード | 1,100円 | - | 1,100円 | 4,400円 | 4,400円 | 1,650円 |

| ETCカード | 無料 | 無料 | 無料 | 550円(初年度無料) | 無料 | 無料 |

| 旅行傷害保険 | 海外:1,000万円 国内:1,000万円 |

- | 海外:1,000万円 国内:1,000万円 |

海外:5,000万円 国内:5,000万円 |

海外:1億円 国内:1億円 |

海外:5,000万円 国内:5,000万円 |

各種ANAカードは種類によって基本スペックが違います。「継続しても年会費が無料のクレジットカードがほしい」という人には「ANA JCB カード ZERO」がおすすめです。

また「よりステータス性の高いクレジットカードを求めている」という人は「ANA JCB プラチナカード」がぴったりでしょう。基本的にANAカードはポイント還元率が0.5倍となっています。しかしANA JCB プラチナカード」ANAやJCB加盟店での還元率が1.3%にアップする特典が付いています。

その他にも「もっと効率的にマイルを貯めたい」という人には「ANAワイドカード」がおすすめです。ANAワイドカードは他のANAカードと違って、ボーナスマイルが25%で貯まっていきます。

一般カードではありますが、年会費は約8,000円と少々高額に。しかも空港ラウンジを利用できないので、ラウンジ利用をしたいと考えている人はANA JCB一般カードがおすすめです。

自分に合ったANA JCB カードを見分けるには以下の4ポイントから判断しましょう。

- 通常の利用でのマイル換算率

- ボーナスマイルの獲得率

- マイルを効率良く貯めるためのオプションプラン

- 上記プランや利用頻度になった年会費

学生専用ANA JCBと通常カードの違いは?

ANA JCB カード ANA JCB カード |

学生専用ANA JCB カード 学生専用ANA JCB カード |

|

| 年会費 | 2,200円 ※初年度無料 |

無料 ※在学中のみ |

| ポイント還元率 | 1.0%~3.0% | 0.5%~3.0% |

| ETCカード | 無料 | 無料 |

| 家族カード | 無料 | - |

| 付帯保険 | 海外旅行傷害保険1,000万円 国内旅行傷害保険1,000万円 海外ショッピング保険100万円 |

|

| ボーナスマイル | - | あり |

学生専用ANA JCBのメリット

- 在学中は年会費無料

- 航空機の利用やカード継続でボーナスマイルが貯まる

- Oki Doki ポイントは1ポイント=10マイルで交換可能

学生専用ANA JCB カードは通常カードと違い、在学中は年会費無料です。付帯保険などのサービスは通常カードと同じであるにもかかわらず、学生専用カードであれば航空機の利用やカードの継続でボーナスマイルが追加で貯まります。

しかも学生専用カードで貯めたOki Dokiポイントは1ポイント10マイルで交換可能となっているため、学生専用カードのほうがよりマイルが貯まりやすいのもうれしいですよね。

基本のポイント還元率は通常カードのほうが高いですが、マイルを貯めたい学生さんであれば学生専用カードのほうがおすすめです!

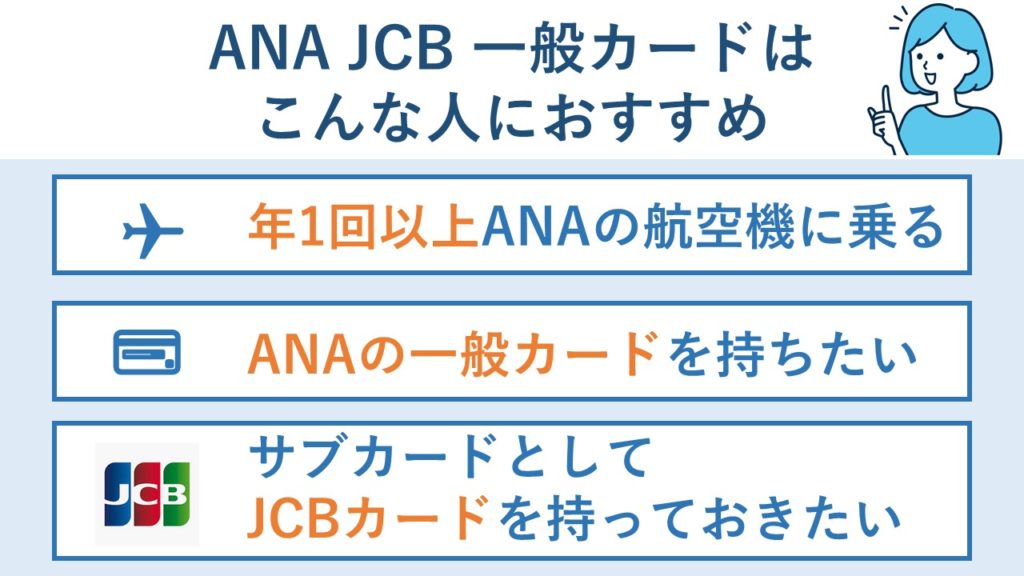

ANA JCB 一般カードがおすすめなのはこんな人

年1回以上ANAの航空機に乗る人

最低でも年1回以上ANAの飛行機に乗る機会がある人は、「ANA JCB 一般カード」がおすすめです。クレジットカードの利用だけでマイルが貯まるだけでなく、ANA航空便を利用するとボーナスマイルが貯まっていきます。

普段のクレジットカード使いでマイルを貯めて年1回の旅行でゆったり過ごすなんてことも可能になります。

ANAの一般カードを持ちたい人

ANA 一般カードにはJCBの他に、VISAやMasterCardも存在します。どの国際ブランドも特典の内容は変わりませんがVISAやMasterCardはマイル移行手数料として6,600円(税込)がかかってしまうので、マイルに交換するたびに損をしてしまいます。

一方で、ANA JCB一般カードはマイル移行時に手数料が一切かかりません。年会費もかからないので「とりあえずANA一般カードを持ってみたい」と考えている人はANA JCB 一般カードがおすすめです。

サブカードとしてJCBカードを持っておきたい人

先程少々触れましたが、世界的なシェア率から見るとVISAやマスターカードの方が高くなっています。しかし、日本国内によると「JCBは使えるけどVISAやMasterCardは対応していない」というケースがあります。

そのため、現在メインカードでVISAやMasterCardを持っている人にサブカードとしてANA JCB一般カードはおすすめです。また、ANA専用のクレジットカードを持っておきたいという人にもおすすめと言えるでしょう。

ANA JCBカードによくある質問

ここで、ANA JCBカードについてよく聞かれる質問についてお答えします。

- 空港ラウンジは使える?

- Okidokiポイントとは?

- ANA JCBカードを利用するとマイルが貯まりますか?

- 「マルチコース」と「マイルコース」の違いは?

- ANA JCBカードが届くまでどのくらいかかる?

- JCBからANAマイルに以降するには?

空港ラウンジは使える?

ANA JCBカードを持っていても空港ラウンジを無料で利用することはできません。ラウンジを利用したい場合、お金を払う必要があります。そのため、旅行の時にはゆっくりラウンジで休みたいという方には不向きなカードです。

空港ラウンジの無料利用ができるサービスはANA JCBゴールドカードなど上位グレードのカードに付帯しているため、空港ラウンジをよく利用する方であれば、こちらの利用を検討した方がいいでしょう。

Okidokiポイントとは?

Oki DokiポイントとはJCBの提供するポイントサービスの事で、毎月の合計利用金額1,000円ごとに1ポイントが貯まります。1ポイントが4~6円の価値があるため、ポイント還元率としては0.5%ほどです。

1回ごとの利用ではなく、毎月の合計利用金額にポイントが付くため、端数を気にする必要がないのはうれしいですよね。

また、貯まったOki DokiポイントはANAマイルに交換可能で、ANA提携カードであれば一般のJCBカードよりマイル交換レートが高くなるという特徴もあります。

ANA JCBカードを利用するとマイルが貯まりますか?

ANA JCBカードはマイルが付与されるクレジットカードです。そのため、ANA JCBカードを利用すると、ANAのマイレージが貯まります。スーパーやドラッグストアなど、日常の生活費の支払いでもマイルが貯まりお得です。

また、JCB独自のポイント「Oki Dokiポイント」を1ポイント「ANAマイル」3マイルに交換できるのも嬉しいポイントです。

「マルチコース」と「マイルコース」の違いは?

「マルチコース」は、自分の好きなタイミングでマイルへの移行やOki Dokiポイントプログラムの商品に交換することができます。また、「マイルコース」は、毎月のOki Dokiポイントが自動的にマイルに移行されます。そのため、マイルに移行するための手続きは入りません。

手続きせずに自動でマイルに移行できるので、面倒な部分はなくなりますが、Oki Dokiポイントプログラムの商品へ交換はできなくなります。そのため、どちらでも選択できるようにしておきたいと思うのであれば、「マルチコース」を選んでおきましょう。

Oki Dokiポイントを貯めるのを楽しむのも良いですね。

ANA JCBカードが届くまでどのくらいかかる?

ANA JCBカードを申し込み、その後入会審査を経てカードが発行されます。おおよそ入会審査からカード発行までで最短3営業日ほど時間がかかります。また、手元に届くまでにはさらに数日かかるため、最短1週間程度かかるでしょう。

また、あくまでもこれは最短で発行される場合のことであり、場合によっては3営業日以降の発行になることもあり得るため、時間には余裕を持って申し込みをおすすめします。

JCBからANAマイルに以降するには?

JCBからANAマイルに以降する場合、インターネットで会員専用webサービス「MyJCB」へログインが必要です。ログイン後、「ポイント・キャンペーン」→「ポイント数・商品コースから選ぶ」→商品申込/商品を選ぶ」画面から申込みします。

「コースから選ぶ」内にある「ANA JCBカード専用ANAマイレージ移行」 で申込みを行います。

まとめ

今回はANA JCB 一般カードの年会費や基本情報に加えてメリット・デメリットなど詳しく解説していきました。

ANA JCB 一般カードは、ANA航空機をよく利用する人におすすめのクレジットカードです。ANA JCB 一般カードを見せるだけで機内販売や空港内免税店で割引が適用されるだけでなく、ANA航空機の利用で10%のボーナスマイルがもらえます。

ANA JCBカードは種類が豊富なので、自分に合ったANAカードを選びましょう。自分に合ったANA JCB カードを見分けるには以下の4ポイントから判断しましょう。

- 通常の利用でのマイル換算率

- ボーナスマイルの獲得率

- マイルを効率良く貯めるためのオプションプラン

- 上記プランや利用頻度になった年会費

この4つをしっかりと考えてから選ぶことで、自分にあったANA JCB 一般カードを見つけられます!

・今入会すると、最大40,000マイルプレゼント!![]()

![]()

![]()

![]()

![]()

・初年度年会費無料!