リクルートカードは年会費が永年無料でポイント還元率が1.2%と、他のクレジットカードより還元率が高い点が特に人気の1枚です。

じゃらんやHOT PEPPER Beautyなど、リクルート関連サービスをよく使う人はポイントを二重取りできますが、電子マネー決済ができなかったりポイントの使い道が限られているなどのおすすめしないデメリットも存在します。

本記事では、リクルートカードの特徴やメリット・デメリットを解説していきます。

目次

リクルートカードの基本情報・特徴

| 年会費 | 無料 |

| 追加カード | ETCカード・家族カード |

| ポイント還元率 | 1.2%~4.2% |

| 貯まるポイント | リクルートポイント |

| 付帯保険 | 海外旅行・国内旅行・ショッピング |

| 電子マネー機能 | なし |

| 交換可能マイル | なし |

| スマホ決済 | ApplePay/GooglePay/楽天ペイ |

リクルートカードは、 年会費無料でポイント還元率が1.2%と高還元なクレジットカードです。国際ブランドはMasterCard・VISA・JCBから選択可能で、家族カードやETCカードも年会費無料で発行できます。

付帯保険は海外旅行保険は最高2,000万円、国内旅行保険は最高1,000万円と高額の利用付帯となっており旅行時も安心です。さらに、最高200万円のショッピング保険も付帯しています。

リクルートカードのキャンペーン情報・新規入会特典

リクルートカードの入会キャンペーンでは、8,000ポイント獲得することが可能です!

詳しいキャンペーン内容は以下のとおりです。(2024年4月5日現在)

過去のリクルートカードの入会キャンペーンでは1〜3月限定で最大10,000ポイントに特典が上乗せされました。イレギュラー的に最大10,000ポイントキャンペーンが開催されることがあるため、こまめにチェックしましょう!

リクルートカードはおすすめしない?デメリット・評判

リクルートカードのデメリットや悪い評判、おすすめしない理由を見ていきましょう。

【デメリット1】ポイントの使い道が限られている

リクルートカードはポイント還元率が高いのですが、ポイントの使い道がそこまで多くないのは不便だなと思います。いつもホットペッパービューティーで美容院の予約をするのでその時にまとめてポイントを使っているのですが、それ以外では特に使い道がないのでなんとなく持ったないと感じています。

30代男性/派遣社員

リクルートポイントは使い道がかなり限定されている印象を受ける。私はホットペッパーやじゃらんをよく使うのでそこまで使い道に困ったことはないが、これリクルート系のサービスを使わない人であればリクルートカードを持っている必要はないかと思う。

20代女性/会社員

リクルートポイントは他社クレジットカード会社のポイントと比べても、使い道が限られている点がデメリットです。商品やギフト券、他社ポイントや航空会社マイルへの交換ができずリクルート関連サービスで利用するしかありません。

ポイントは1ポイント=1円相当として以下のサービスでできますが、リクルートのサービスを利用しない人にはおすすめしません。

- じゃらん

- じゃらんゴルフ

- ホットペッパービューティー

- ホットペッパーグルメ

- ポンパレモール

- 有機野菜宅配(オイシックス)

- ゼクシィ内祝い

- 人間ドックのここカラダ

⇒リクルートカードより高還元のおすすめのクレジットカードはこちら

【デメリット2】電子マネーチャージのポイント付与に上限あり

いつもリクルートカードでモバイルSuicaにチャージをしているのですが、毎月3万円以上チャージすることが多いのでポイント上限を超えてしまいます。ほかのクレジットカードであれば上限がないことも多いので、この点は改善してもらえたらいいなと思います。

20代男性/会社員

クレジットカードで電子マネーにチャージしてもポイントが付かないことが多いので、その点ではリクルートカードはメリットが大きい。だた、月に3万円分と決まっているので、オートチャージなどの設定するには向いていない。私は月の初めに3万円だけチャージして、そのあと追加が必要になったらほかのクレジットカードを使っている。

30代女性/アルバイト

リクルートカードから電子マネーチャージでポイントが貯まること自体はメリットですが、ポイント付与上限は月間3万円となってしまいます。例えば、すでに楽天Edyに3万円をチャージしていた場合、モバイルSuicaなどへのチャージではポイントは付きません。

電子マネーチャージで獲得できるリクルートポイントは、月360ポイントとなっています。そのため、3万円以上のチャージが必要な場合は、リクルートカードはおすすめしません。チャージポイントが貯まる他社クレジットカードを使いましょう。

【デメリット3】nanacoへの新規登録チャージが不可能

友達がnanacoにチャージしていたのを見てリクルートカードを作ったら、今はnanacoにチャージできないと聞いてかなりがっかり。還元率が高いのnanacoを使う自分にはめっちゃお得だなと思っていたのに…。別のクレジットカードを申し込もうと思います。

20代男性/学生

リクルートカードは以前はnanacoにチャージできたのに、今はできないので別のクレジットカードを発行した。基本還元率が高いだけにメインカードとして相変わらずリクルートカードを使っているが、サブカードとしてnanacoチャージ用のクレジットカードを茂田井といけないのは地味にストレスを感じる。

40代女性/パート

2020年03月12日を持って、nanacoはリクルートカードの新規登録が不可能となりました。

そのため、3月12日以前に登録しているユーザーはnanacoへのチャージが可能ですが、それ以降に登録された方は登録できないため、nanacoへのチャージに利用するつもりだった人にはおすすめしません。還元率の高いリクルートカードでチャージポイントを稼ぎたいと考えている人にはデメリットとなってしまいます。

高還元率で使いやすいおすすめのクレジットカード

リクルートカードのデメリットが気になるという人のために、リクルートカードよりもお得になるクレジットカードを3枚ご紹介します。

| ポイント還元率 | ポイントUP対象店舗 | |

| 三井住友カード(NL) | 0.5%~最大7% | セブンイレブン マクドナルド すき屋 |

| JCBカードW | 1.0%~最大5.5% | スターバックス Amazon セブンイレブン |

| 三菱UFJカード | 0.40%~最大19% | セブンイレブン ローソン 松屋 |

| ライフカード | 0.3%~最大0.6% | - |

三井住友カード(NL)

三井住友カード(NL)は三井住友カード株式会社が発行するクレジットカードです。

両面ナンバーレスでセキュリティ性が高いので初めてクレジットカードを申し込む方にもおすすめとなります。

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~7%※ |

| 発行スピード | 最短10秒※即時発行ができない場合があります |

| ETCカード | 550円(税込) ※初年度無料 ※前年度に一度でもETC利用のご請求があった方は年会費が無料 |

| 家族カード | 永年無料 |

| 旅行保険 | 旅行傷害保険 海外最高2,000万円(利用付帯) |

| ショッピング保険 | - |

| 電子マネー | Apple Pay、Google Pay |

| 国際ブランド | Visa、Mastercard® |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード(NL)の特徴・メリット

- 最短10秒でカード番号発行可※即時発行ができない場合があります

- 両面ナンバーレスで盗み見防止

- 海外旅行傷害保険を他の保険に変更可能

三井住友カード(NL)は最短10秒でカード番号を受け取ることができます。※即時発行ができない場合があります

カード本体は最短3営業日で発行され1週間ほどで自宅に届くため、カード番号だけでなく本体も早めに受け取りたいというかたにおすすめです。各種電子マネーに対応しているほか、Visaのタッチ決済・Mastercard®タッチ決済も利用できるので、カードをかざすだけで支払いを行うことができます。

学生ポイントや家族ポイントといったポイントアップサービスも充実していることから、ポイントを効率よく貯めたいという人におすすめのクレジットカードです。

三井住友カード(NL)がおすすめな理由

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

- Visaのタッチ決済・Mastercard®タッチ決済

三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元となります。

カード本体でタッチ決済を行いたい人であれば、タッチ決済に対応している三井住友カード(NL)がおすすめできます。

三井住友カード(NL)の最新キャンペーン情報

三井住友カード(NL)に新規入会すると次のような特典があります。

- 新規入会&ご利用で最大6,000円相当プレゼント(2024/1/1-2024/4/21)

(新規入会で1,000円相当のVポイント+ご利用の10%最大5,000円相当のVポイント)

JCBカードW

JCBカードWは18歳以上39歳以下の人のみが申し込みできるクレジットカードとなります。

39歳までに申し込みをすれば40歳以降もポイント還元率が変わらず、年会費も無料で使い続けることが可能です。

| 年会費 | 無料 |

| ポイント還元率 | 1.0%~5.5% |

| 発行スピード | 最短5分 |

| ETCカード | 無料 |

| 家族カード | 無料 |

| 旅行保険 | 海外2,000万円 |

| ショッピング保険 | 年間100万円まで |

| 電子マネー | Apple Pay、Google Pay |

| 国際ブランド | JCB |

JCBカードWの特徴・メリット

- 年会費永久無料で高還元率

- コンビニやネットショッピングで還元率がアップ

- スターバックスでの利用はポイント還元率10倍

JCBカードWは、年会費が無料であるにも関わらず高い還元率を誇るクレジットカードです。

JCB一般カードに比べて還元率が2倍でありしかもJCBパートナーズの加盟店を利用した場合はさらにポイント還元率が上がります。

| 提携店舗 | ポイント還元率 |

| スターバックス | 10倍 |

| Amazon.co.jp | 7倍 |

| 洋服の青山 | 5倍 |

| セブンイレブン | 3倍 |

特に、Amazonやスターバックスへのオンライン入金オートチャージで利用した際の還元率が高くなっているので、この2つの店舗をよく利用する方であればJCBカードWがおすすめですよ。

リクルートカードと比べてJCBカードWがおすすめな理由

- ポイントの使い道が豊富

- 優待店でのポイント還元率が高い

リクルートカードはポイントの交換先がPontaポイントかdポイントの二択しかありません。

そのため、貯めたポイントを好きに使いたいという方であれば、様々な他社ポイントだけでなくギフトカードや商品券などにも交換できるJCBカードがおすすめと言えるでしょう。

さらに、リクルートカードはリクルートのサービスで利用した際にはポイントアップが受けられますが、そのほかの店舗やサービスではポイントアップ制度がありません。

コンビニやネットショッピングをよく利用する人であればJCBカードWのほうがポイント還元率が高くなります。

JCBカードWの最新キャンペーン情報

今ならJCBカードWに新規入会すると次のような特典があります。

- JCBカードWを使ってAmazonで買い物すると、利用金額の20%(最大12,000円)がキャッシュバック(2024年9月30日まで)

- キャッシングサービス設定&ショッピング1万円(税込)以上利用で5,000円抽選で200名にキャッシュバック(2024年9月30日まで)

- スマホのタッチ決済を利用すると利用額の20%(最大3,000円)をキャッシュバック(2024年9月30日まで)

三菱UFJカード

三菱UFJカードは銀行系のクレジットカードであり、高いセキュリティ性が魅力です。年会費は通常1,376円と有料ですが、初年度は無料となることに加えて年に1回以上利用することで翌年度の年会費も無料にすることができます。

| 年会費 | 1,375円(初年度無料) ※年1回以上利用で翌年度年会費無料 |

| ポイント還元率 | 0.4%~5.5% |

| 発行スピード | 最短1営業日 ※JCBは最短2営業日 |

| ETCカード | 無料 ※発行手数料1,100円 |

| 家族カード | 440円(初年度無料) |

| 旅行保険 | 海外2,000万円 |

| ショッピング保険 | 年間100万円まで |

| 電子マネー | Apple Pay、Google Pay、楽天ペイ |

| 国際ブランド | VISA、Mastercard、JCB、AMEX |

三菱UFJカードの特徴・メリット

- 対象店舗利用でポイント還元率最大19%

- 選べる国際ブランドが多い

- セキュリティ性が高く不正利用対策も万全

三菱UFJカードは基本還元率は0.5%と高くありませんが、セブンイレブンやローソンなど対象となる店舗で利用すると最大19%のポイント還元を受けることが可能です。

また、選べる国際ブランドがVISA、Mastercard、JCB、AMEXの4種類となっているため、自分の好きな国際ブランドを選んで発行することができます。

表面がナンバーレスとなっているためカード番号を見られるリスクが低く、また24時間不正利用がないか利用状況をモニタリングしているためセキュリティ性も高いです。万が一不正利用されてしまっても被害額を保証してもらうことができます。

リクルートカードと比べて三菱UFJカードがおすすめな理由

- 対象店舗でのポイント還元率が高い

- ポイントの使い道が多い

リクルートカードであれば基本還元率が高いものの、普段の買い物でポイントアップを受けることができないので、コンビニなどによく行く人は三菱UFJカードのほうがおすすめとなります。

また、三菱UFJカードで貯められるグローバルポイントは他社ポイントやギフトカードに交換できるので、ポイントの使い道の選択肢を増やしたい人にもぴったりです。

三菱UFJカードの最新キャンペーン情報

2024年4月10日現在、三菱UFJカードに新規入会すると次のような特典があります。

- 新規入会&条件達成で最大10,000円分のグローバルポイントプレゼント

ライフカード

ライフカードはライフカード株式会社が発行するクレジットカードです。

アイフルの子会社が発行しているカードということで比較的審査に通りやすいため、他社の審査に落ちてしまった人にもおすすめとなります。

| 年会費 | 無料 |

| ポイント還元率 | 0.3%~0.6% |

| 発行スピード | 最短3営業日 |

| ETCカード | 1,100円(初年度無料) |

| 家族カード | 無料 |

| 旅行保険 | - |

| ショッピング保険 | - |

| 電子マネー | Apple Pay、Google Pay、楽天ペイ |

| 国際ブランド | VISA、Mastercard、JCB |

ライフカードの特徴・メリット

- 収入がなくても申し込める

- 特定の期間にポイント還元率がアップ

- 年間利用額に応じて翌年度のポイント還元率がアップ

ライフカードは、高校生以外の18歳以上の方であれば収入がなくても申し込みができます。そのためバイトをしていない学生や専業主婦の方、ほかのカードの審査に落ちてしまったという人におすすめです。

また、入会から1年は無条件でポイント還元率が1.5倍となり、翌年度以降も年間利用額に応じてポイントアップを受けることができます。

日々の支払いをほとんどクレジットカードで済ますという人であれば高いポイント還元率を維持することが可能となるため、メインカードとして利用するのにぴったりです。

リクルートカードと比べてライフカードがおすすめな理由

- ポイントの有効期限が長い

- 限度額が200万円まで

リクルートカードでたまるリクルートポイントの有効期限は有効期限が1年しかないですが、ライフカードのポイント有効期限は5年となっているためポイントをたくさん貯めてから使いたい人にも向いています。

また、リクルートの限度額は最高でも100万円までと少し低くなっているため、もっと限度額が多いほうが使いやすいという人であれば最大200万円が限度額のライフカードを申し込んだ方がいいでしょう。

ライフカードの最新キャンペーン情報

2024年4月5日現在、ライフカードに新規入会すると次のような特典があります。

- ショッピング利用&友達紹介で最大15,000円相当のポイントプレゼント

リクルートカードのメリット・良い口コミ

ここからは、リクルートカードのメリットや良い口コミを紹介します!

それぞれ詳しく解説していくので、ぜひ参考にしてください。

【メリット1】とにかく基本ポイント還元率が高い

リクルートカードはどこで使っても還元率が高いので、普段の買い物は全部リクルートカードで済ませています。コンビニやネットショッピングでポイント還元率がアップするカードは多いですが、何も気にせず使ってもポイントが貯まりやすいのはリクルートカードだけなのでありがたいです。

20代女性/学生

クレジットカードのポイント還元率は一般カードだと1.0%が限界だと思っていたのですが、リクルートカードは驚きの1.3%!どこで使っても高還元率なのでこの店はこのカードと使い分けをしなくていいのが助かる。ずぼらな私にはぴったりだと思う。

20代男性/学生

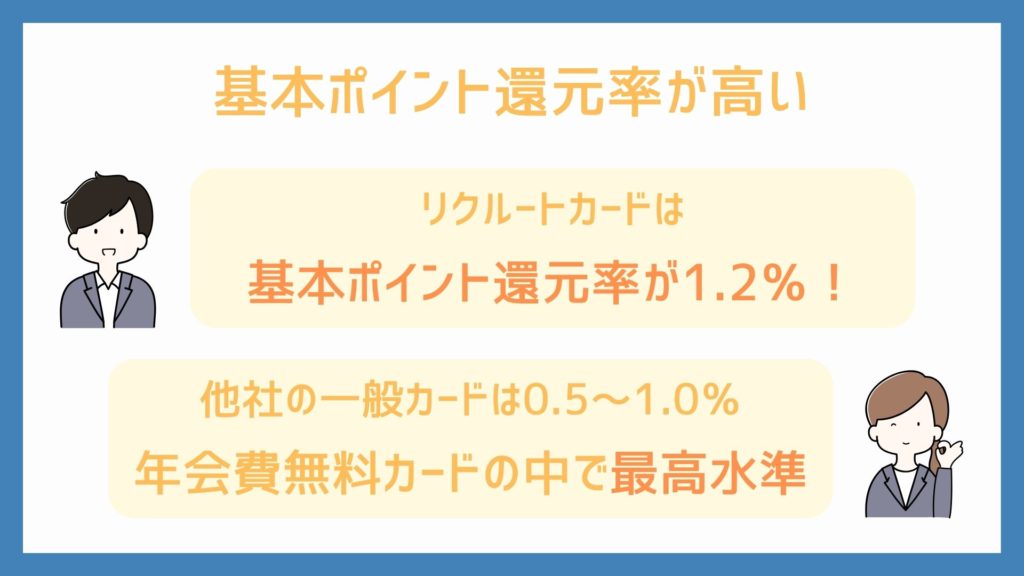

リクルートカードのメリットは何と言っても、他社クレジットカードには見られない高い基本ポイント還元率です。

| ポイント還元率 | |

| リクルートカード | 1.2% |

| エポスカード | 0.5% |

| イオンカード | 0.5% |

| 三菱UFJカード | 0.5% |

一般的なクレジットカードのポイント還元率が0.5%であるのに対して、リクルートカードのポイント還元率はなんと1.2%となっています。

基本還元率が1.0%を超えるとなると、基本的にはゴールドカード以上のクレジットカードを持たなければいけないため、リクルートカードは年会費無料のクレジットカードの中でもトップレベルの還元率を誇っているのです。

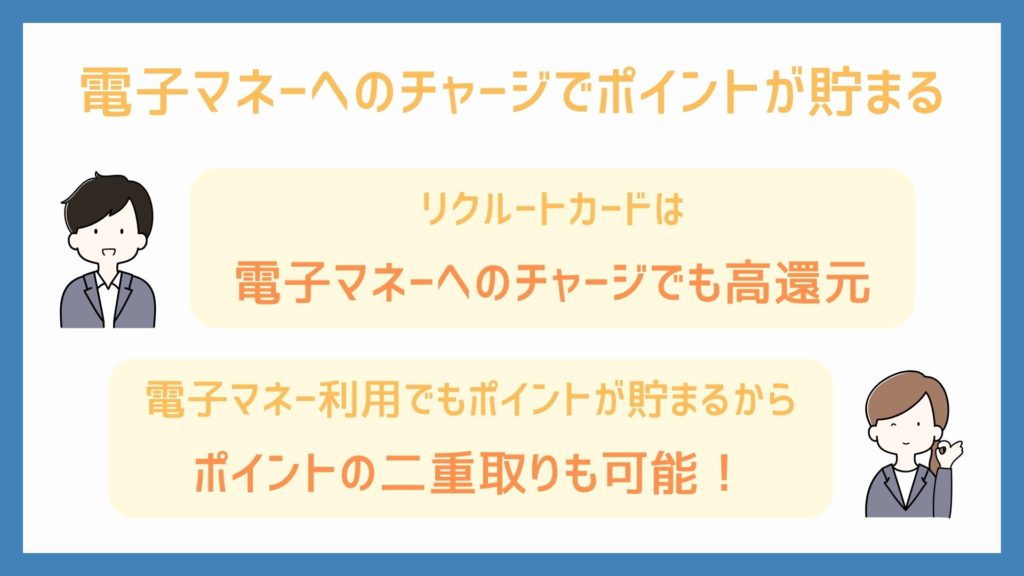

【メリット2】電子マネーへのチャージでもポイントが貯まる

リクルートカードでモバイルSuicaにチャージしています。ポイント還元率が買い物の時と変わらないので、お得だと感じますね。JCBだと還元率が下がってしまうのは残念ですが、自分はVISAを発行しているので問題ないです。一枚だけクレジットカードを持つならこのカード一択ですね。

30代男性/会社員

電子マネーのチャージではポイントが貯められないクレジットカードが多いところ、リクルートカードは通常ポイントの1.3%の還元率なので助かります。電子マネーのポイントと二重取りできるのでかなりお得に使えるのはありがたいです。今のところこれより使いやすいクレジットはないと思っています。

20代男性/会社員

リクルートカードのメリットとして、電子マネーへのチャージでも高還元でポイントが貯まります。

最近では、キャッシュレス決済が主流になってきており、細かな買い物でもバーコード決済を利用している人も多いのではないでしょうか。スマートに決済しつつもポイントまで貯められるのはリクルートカードの大きな魅力です。

また、ApplePayにも対応しており、電子マネーやクレジットカードを登録すればiPhone端末のみでもタッチ決済できますが、ApplePayに登録できてもオンライン上で決済はできません。

また、電子マネーでの決済でもポイント付与されます。電子マネーにチャージして利用することで、リクルートポイントと電子マネーポイントの2つが獲得できます。

【メリット3】海外旅行保険などの付帯保険が充実している

年会費無料で国内でも海外でも旅行保険が付いているクレジットカードを作りたくてリクルートカードを選びました。補償金額は年会費が高いクレジットカードよりも低いですが学生の自分には十分な金額です。ステータス性を重視しない人であれば社会人になってからもしばらくは使い続けられると思います。

20代男性/学生

リクルートカードは年会費無料なのに旅行傷害保険がしっかりついてくる。年に何度も旅行に行くわけではないものの別途保険を掛ける必要がないので、てまが省けていい。補償額も自分には申し分ない。

30代女性/会社員

リクルートカードは年会費無料ですが、国内・海外旅行保険が付いてきます。

付帯保険の詳細は以下になります。

| 保険の種類 | 最大限度額 |

| 死亡・後遺傷害 | 2,000万円 |

| 傷害治療の費用 | 100万円 |

| 疾病治療費用 | 100万円 |

| 賠償責任 | 2,000万円 |

| 携行品破損の損害 | 20万円 |

| 救援者の費用 | 100万円 |

年会費無料のクレジットカードなのに、最大限度額2,000万円の海外旅行損害保険が付帯し、さらに盗難補償もしっかりサポートしてくれます。

国際ブランドによって発行会社が異なるため、盗難時にかける電話番号などが異なりますが、申請時から60日前までの機関の損害を補償してもらえるので、万が一すぐに数日後に気づいたとしても安心です。

どちらも24時間365日電話対応してもらえるため気づいたら即座に連絡しましょう。

【メリット4】家族カードやETCカードの発行も可能

リクルートカードにしたのは高いポイント還元率に惹かれたのもありますが、家族カードとETCカードが無料で発行できるのでコスパが良いと感じたからです。大学進学で遠方に行く子供のために家族カードを2枚ほど作りたかったので助かりました。

40代女性/主婦

本カードが年会費無料でも家族カードやETCカードの年会費や発行手数料がかかってしまうと意味がありませんが、リクルートカードはすべて無料となっているのでありがたい。家族カードにも本カードと同じような保険が付帯するのでお得だと思う。

30代男性/会社員

リクルートカードは家族カードやETCカードなど、追加カードの発行も無料でどちらも年会費無料で発行できます。家族カードに対してもほぼ同様の特典や保険を付帯させられるため、家族で海外旅行も楽しめるでしょう。

リクルートカードでは、本会員1名に対して最大27名の家族カードを発行できます。生計をともにする18歳以上の家族であれば申込み可能ですが、18歳以下の子供に保険は付与できないため注意しましょう。

【リクルートカードの審査基準】審査に落ちた人はいる?

ここからは、リクルートカードの審査基準や審査落ちする人の特徴を紹介します。

審査に落ちるか不安な人は審査基準を知っておくことで審査に通る確率が高くなります。

リクルートカードの審査基準

リクルートカードは、一般カードの中でも審査難易度が低めです。

申込み資格として以下の2つが挙げられます。

安定した収入は、主婦や学生、アルバイトまで幅広い職業の人でも審査に通過しているため、収入面もそこまで深く心配する必要はありません。

また、クレジットヒストリーが悪いと審査に通りづらい傾向にあるためそのような人にはおすすめしません。

審査落ちする人の特徴

リクルートカードの審査に落ちた人の特徴は以下になります。

- 安定した収入がない

- 申込内容に不備がある

- キャッシングを希望している

- 信用情報に傷がついている

まず、安定した収入がなければリクルートカードの審査に通ることは難しいですが、収入が多くなければ審査に通らないということではないため、パートやアルバイトでも継続して勤務していれば審査に通るようです。

また、意外に多いのは申込内容に不備があった場合。わざとでなくても虚偽申告とみなされて審査に落ちてしまうことがあります。

そのほかにもキャッシング枠は総量規制の対象となり、年収が低い人であればそれが原因で審査に通りづらくなりため、不安がある方はキャッシング枠を申し込むのはおすすめしません。

審査落ちの原因として一番多いのは、信用情報に傷がついてしまっているということです。

具体的には次のような経験がある方は、基本的に審査に通りません。

- クレジットカードの滞納

- 消費者金融への滞納

- スマホ分割払いの滞納

- 奨学金の滞納

- 自己破産・任意整理

一度傷がついてしまった信用情報が回復するには5年~10年かかるため、信用情報が原因でリクルートカードの審査に落ちた場合、数年待ってから再度申し込みをする必要があります。

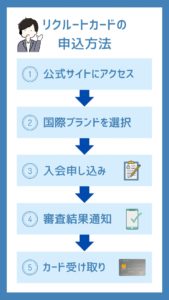

リクルートカードのお申し込み方法・作り方

ここからは、リクルートカードの申込み方法や作り方を紹介していきます。

- STEP.1公式サイトにアクセス

はじめに、リクルートの公式サイトにアクセスして、「カードのお申し込みはこちら」をクリックします。

「リクルートIDをお持ちの方」「リクルートIDをお持ちでない方」のどちらか該当する項目を選びましょう。

リクルートIDを持っている人はそのままログイン、持っていない場合は「新規会員登録」から下記の事項を入力してIDを発行します。

- パスワード

- 名前

- 生年月日

- 性別

- 自動ログインするかどうか

- メールマガジンを登録するかどうか

- STEP.2国際ブランド選択

以下の国際ブランドの中から自分が作りたいものを選択します。

- VISA

- JCB

- Master

ブランドを選択したら「上記に同意してお申し込み」をクリックしましょう。

- STEP.3カード種類選択

「一般カード」「学生カード」のうち自分に合ったほうを選択して、次へクリックします。

会員規約やWEB明細チェックの利用規定などの確認を行い、同意してください。

- STEP.4入会申し込み

その後、以下の個人情報を入力しましょう。

- ショッピングの取引目的(通常は生活費決済です)

- 名前・フリガナ

- ローマ字氏名

- 生年月日

- 性別

- 職業(本業)

- 出向

- 職業(副業)

- 郵便番号

- 住所

- 電話番号

- メールアドレス

- 住まい

- 居住年数

- 居住費負担

- 家族

- 同一生計人数

- 世帯主との続柄

- 世帯主と同居

勤め先情報や年収、キャッシング利用の有無なども入力します。

その後、付帯サービスや携帯料金の支払い、支払い口座についても入力し、内容に間違いがなければ「申込む」を選択すると手続き完了しです。

必要書類

申し込みに必要な書類は次の通りです。

- 勤務先の会社名、郵便番号、所在地、電話番号が分かる名刺などの書類

- 運転免許証

- 引落口座の通帳やキャッシュカード

勤務先が分かる書類や口座情報が分かるものについては提出する必要はありませんが、細かく情報を入力するため用意することが推奨されています。

運転免許証も持っている方のみ必要ということなので、お持ちでない方が申込できないわけではありませんのでご安心ください。

このほか、オンラインバンクを登録したい方は、オンラインバンクのログイン情報を用意しておきましょう!

リクルートカードの発行までにかかる時間

リクルートカードの発行時間は申込み内容に不備がない場合、以下の時間で発行されます。

発行まである程度時間がかかるため、早く手に入れたい人は少しでも早めに申し込む事をおすすめしますよ。

リクルートカードに関するよくある質問

最後にリクルートカードに関するよくある質問に回答していきます。

今回回答していく質問は以下になります。

それぞれ詳しく解説していくので、是非参考にしてください!

タッチ決済は利用できる?

リクルートカードは、ApplePayに登録することでタッチ決済が可能になります。ただし注意点として、VISAをApplePayに登録できてもオンライン上では決済できないため、オンライン決済をよくする人にはおすすめしません。

例えば、モバイルSuicaへオンライン上からチャージした場合、Suicaアプリへクレジットカードを登録しなければいけないため注意しましょう!

リクルートカードは改悪してnanacoにチャージできなくなったって本当?

2020年3月12日から、nanacoチャージに新規登録できるのは以下の2枚だけとなっています。

そのため、リクルートカードでは新規登録できないため、nanacoへのチャージができません。

リクルートカードは海外旅行保険が付帯してる?

リクルートカードには、海外旅行保険が付帯しています。最高2,000万円の利用付帯なので、クレジットカードで旅行費を支払うことで、はじめて保険が適用されます。

年会費が永年無料なのに海外旅行保険がしっかりと付いているのはかなりありがたいのではないでしょうか。国内旅行保険も最高1,000万円付いています!

利用できる電子マネーは?

リクルートカードで利用できる電子マネーは次の通りです。

- Apple Pay

- Google Pay

- 楽天ペイ

ちなみに、こちらはカードブランドでVISAを選んだ場合に使える電子マネーでJCBを選択すると電子マネーの利用はできません。

電子マネーに利用したい場合は、必ずカード申し込み時にVISAを選択してください!

リクルートカードをおすすめしないのはどんな人?

リクルートカードをおすすめしない人は、次の条件に当てはまらない方です。

- リクルート系のサービスをよく利用する方

- 電子マネーのチャージをよく利用する方

- auユーザーの方

リクルートカードは、ホットペッパーなのどリクルート系のサービスを利用すればポイント還元率が最大4.2%となります。さらに、電子マネーへのチャージでもポイントが1.2%還元となっているため、チャージをよく利用する人にもおすすめです。

また、リクルートポイントは手数料無料でPontaポイントに交換可能となっているため、Pontaポイントを携帯料金の支払いに充てられるauユーザーにとってもメリットが大きいと言えます。

これらの条件に当てはまらないのであればリクルートカードを利用するメリットはほとんどない点に注意しましょう。

リクルートカードは後から国際ブランドを変更できる?

リクルートカードはVISA・Mastercard・JCBの3つの国際ブランドがありますが、発行後に国際ブランドを変更することはできません。国際ブランドを変更したい場合には1度カードを解約して、新規申し込みを行う必要があります。

なお、リクルートカードで貯めたリクルートポイントについてはリクルートIDに紐づけられているため、新規発行したリクルートカードでも同じIDを利用することでポイントを引き継ぐことが可能です。

リクルートカードは利用しないと手数料がかかる?

リクルートカードは年会費無料のクレジットカードであり、年に1度も利用しなくても手数料を取られることはありません。ただし、リクルートカードに限らずクレジットカードは長期間利用しないでいると強制解約されてしまうことが多いです。

これは紛失しているとみなされたり、不正利用など悪用されることを防ぐための処置となっています。もし、リクルートカードを保持し続けたいのであれば、最低でも年1回以上利用しましょう。

リクルートカードの締め日・引き落とし日は?

リクルートカードの締め日は毎月15日、引き落とし日は翌月10日です。

引き落とし日が土日祝日の場合には、翌営業日の引き落としとなります。

まとめ

本記事では、リクルートカードの特徴やメリット・デメリットを解説していきました。

リクルートカードは基本的にリクルートのサービスを利用しない人にはおすすめしませんが、利用シーンを選ばず毎月の利用合計額に対して1.2%の夜会ポイント還元が受けられるメリットの大きいカードです。

そのため、どこでもお得に使えるクレジットカードを持ちたい人や、端数の買い物決済まで無駄なくポイント化したい人におすすめのクレジットカードとなります。