大手消費者金融のアイフルは、「融資までの時間が早い」「30日間の無利息期間がある」など、手厚いサービスに定評があります。

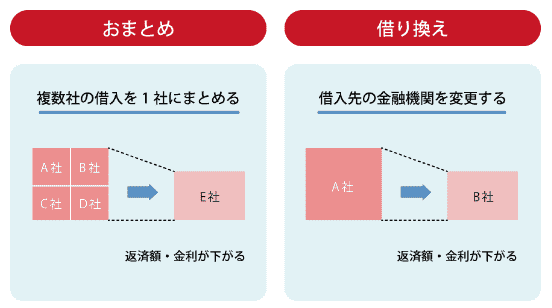

アイフルが提供するおまとめローンは、「おまとめMAX」と「かりかえMAX」の2種類です。おまとめMAXを利用すると、複数の金融機関からのローンをアイフル1本にまとめられ、借り換えMAXでは、他社から借りているローンをアイフルに借り換えることが可能です!

「おまとめローンをお願いしたい」「おまとめローンは誰でも利用できるの?」といった悩みを抱えている方も多いのではないでしょうか。

そこで今回は、アイフルのおまとめローンについて紹介します。実際にサービスを利用した方の口コミや審査の注意点なども併せて解説するので、利用を検討中の方はぜひ参考にしてみてください。

本サイト・ページで掲載している商品・案件は「賃金業法」のもと運営している賃金業者が提供している登録業者です。

(※登録業者は金融庁の登録貸金業者情報検索サービスで検索できます。(最新情報や詳細の確認は、登録番号欄に記載されている各財務局・都道府県に確認))

本サイトで掲載している商品・案件には広告を含むものがあり、一般社団法人第二種金融商品取引業協会の「広告等に関するガイドライン」や金融商品取引法、サイトポリシーなどに則ってご紹介しています。すべての記事制作におけるフローはこちらから確認できます。

目次

アイフルのおまとめローンは全2種類

おまとめローンとは、アイフルが提供するサービスの一種です。おまとめローンには、「おまとめMAX」と「かりかえMAX」の2種類があります。

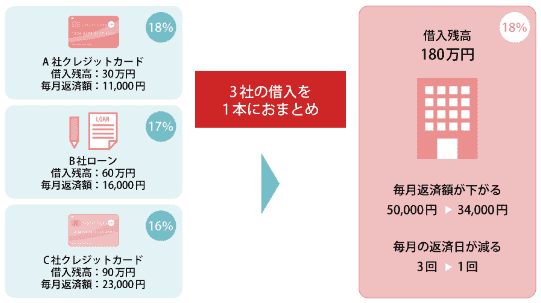

おまとめローンとは、他社からの借入金をアイフルに1本化できるサービスです。おまとめローンを利用すると、返済にかかる手間を少なくできるといったメリットがあります。

まずは、おまとめローンの概要や申し込み条件、おまとめMAXとかりかえMAXの違いといった基本情報をご紹介します!

おまとめMAXはアイフル利用者が対象

| 貸付利率(実質年率) | 3.0%~17.5% |

| 限度額 | 800万円 |

| 返済期間(最長) | 最長10年(120回) |

| 最低返済額 | 4,000円 |

| 貸付条件 | ・満20歳以上 ・定期的な収入と返済能力がある方 ・アイフルの基準を満たす方 |

| 遅延損害金(実質年率) | 20.0% |

| 担保・保証人 | 不要 |

おまとめMAXは、すでに複数の金融機関でローンをしている方を対象にしたサービスです。最低1万円、最大800万円を借入できます。

返済期間は最長10年間となっているので、大きな金額を借入したい方でも安心ですね!

申し込み条件

おまとめMAXの申し込み条件は以下のとおりです。

- 満20歳以上で定期的な収入と返済能力がある方

- アイフルの基準を満たす方

おまとめMAXは、アイフルですでに借り入れをしている方と他社で借り入れをしている方が対象となります。

また、申し込み基準に「20歳以上で返済能力のある方」という規定もあります。未成年者や専業主婦は対象外となるため注意が必要です。

おまとめMAXが向いている人

おまとめMAXが向いている人はどのような人なのか、みていきましょう。

- アイフルを利用した経験があり、かつ他の借入先からの借入もある人

- 返済額や返済期間を調整し、毎月の返済負担を軽くしたい人

- 金融機関からの融資が受けられなかった人

- クレジットのキャッシング枠を利用しているの人

- 利息や手数料が高く、返済が滞っている人

おまとめMAXは金利が低く、返済計画も柔軟に調整可能です。複数の借入先を利用している人は、おまとめMAXの一本化で毎月の返済額や返済期間を調整することができます。

かりかえMAXはアイフルを使ったことがない人が対象

| 貸付利率(実質年率) | 3.0%~17.5% |

| 限度額 | 800万円 |

| 返済期間(最長) | 最長10年(120回) |

| 最低返済額 | 4,000円 |

| 貸付条件 | ・満20歳以上 ・定期的な収入と返済能力がある方 ・アイフルの基準を満たす方 |

| 遅延損害金(実質年率) | 20.0% |

| 担保・保証人 | 不要 |

かりかえMAXは、アイフルを利用したことがなく、現在は他社で借入をしているという方が対象です。

「定期的な収入と返済能力がある方」が貸付条件となっているため、パートやアルバイトの方も利用可能になります。

申し込み条件

かりかえMAXの申し込み条件は以下のとおりです。

- 他社の借入残高がある方

- 満20歳以上で定期的な収入と返済能力がある方

かりかえMAXは、他社の借り入れ残高があることが申し込みの条件になります。

現在、アイフルを利用中の方は、おまとめMAXの利用を検討しましょう。

かりかえMAXが向いている人

- 他社での借入残高がある人

- 複数の借入先への返済で負担を軽くしたい人

- 返済期間の短縮を希望している人

- 返済の管理と一元化したい人

- 低金利のローンを探している人

かりかえMAXは複数のローンを一本化することができます。そのため、返済管理も簡単になります。また、返済期間を調整することもできるため、返済期間を短縮したい人にも向いています。

おまとめMAXとかりかえMAXの違い

おまとめMAXとかりかえMAXが同じもののように感じる方も多いのではないでしょうか。しかし、両者には多少の違いがあります。

| おまとめMAX | かりかえMAX | |

| 実質年率 | 3.0%~17.5% | 3.0%~17.5% |

| 用途 | 他社・アイフルでの借り入れを借り換え | 他社での借り入れを借り換え |

| 利用限度額 | 1万円~800万円 | 1万円~800万円 |

| 保証人・担保 | 不要 | 不要 |

おまとめMAXとかりかえMAXの違いは以下のとおりです。

- アイフルでの契約があるか

- 他社のローン契約があるか

おまとめMAXは、複数のローン契約を1つにまとめることです。例えば、A社から50万円、B社から100万円、C社から80万円借りている方がいたとします。全ての借り入れ金、230万円をまとめてアイフル経由で支払えるようになるのが「おまとめMAX」です。

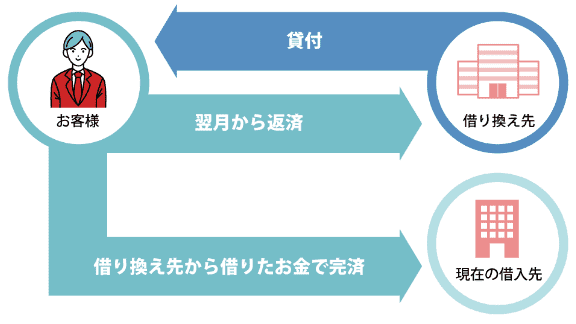

一方、かりかえMAXは、他社からアイフルに乗り換える方法となります。例えば、A社で200万円借りている場合、A社で借りている分を返済させアイフルで新たに200万円の借り入れをすることです。

かりかえMAXは、現在他社でローン契約をしている方のみが対象となりますが、おまとめMAXはアイフルでのローン契約がある方も対象となります。

アイフルおまとめローンの審査基準とポイント

おまとめローンの審査を通過するためには、どんな基準があるのかを知っておくのも大切なことです。

ここでは、おまとめMAX・かりかえMAXの審査基準について紹介します。

審査申し込み基準

- 安定した定期的な収入がある・返済能力がある

- 過去に返済トラブル・金融事故を起こしていない

- アイフルを利用中・利用したことがある

おまとめローンは、通常のカードローンに比べ、借入額が大きくなる可能性が高いため、審査も念入りに行われます。

審査基準は、おまとめMAXもかりかえMAXも大きな違いはありません。しかし、おまとめMAXは「現在アイフルを利用している、もしくは利用したことがある方が対象のおまとめローン」、かりかえMAXは「はじめてアイフルを利用する方向けのおまとめローン」というところが違います。

また、間違えて申し込みをした場合、アイフルから変更の案内を受けることになります。手間が増えてしまうのを防ぎたい場合は、自分がどちらに申し込むべきかを確認しておきましょう。

アイフルおまとめローンに審査落ちする人の特徴

「アイフルのおまとめローンを利用したい」「できれば審査に落ちたくない」と、考えている方に、審査落ちしないための注意点を紹介します。

2社以上のローンに申し込んだ人

一度に複数のサービスに申し込むと、審査落ちする可能性が高くなります。

申し込み履歴は信用情報に登録されており、一度に複数のサービスに申し込むと、審査の際に「お金に困っているのでは」「返済してもらえない可能性が高い」「審査落ちを懸念しているのでは」と判断されると見なされるためです。

審査に落ちるのが不安だからといって、一度に複数のサービスに申し込むのは避けましょう。

虚偽の情報で申請してもバレる

申し込み時に「年収を多く書けばよい」「高収入の職業を記載してしまえ」と考え、嘘の情報を記入する人も中にはいます。

しかし、申し込み時の情報は丁寧に確認されるため、嘘はバレるものと考えましょう。特に、職業や年収は、在籍確認によって嘘か本当か確認されます。仮に、審査に不都合なことがあったとしても、嘘の申告は避けるのが得策です。

ローンを2ヶ月以上延滞したことがある人

返済を遅延したり延滞したりすると、信用情報に傷がつきます。信用情報は審査の際に必ず確認されるため、信用情報に傷があると審査落ちする可能性が高くなります。

審査に通る可能性を上げるためには、現在の借り入れ金をコツコツと返済し、信用情報をクリアにしておくことが大切です。

借入総額が少ない人

借入総額が少ない人も、おまとめローンの審査に落ちてしまう可能性があります。借入総額が多い人が返済を一本化するために、おまとめローンを利用しています。

借入総額が少ないのにおまとめローンを申し込んでしまうと、おまとめローンの必要性が薄くなってしまうため、審査が通らない場合があるので注意が必要です。

アイフルおまとめローンのメリット

アイフルおまとめローンの特徴について気になっている方も多いでしょう。アイフルのおまとめローンが他社と比べて優れている点を5つ紹介します!

おまとめローンは金利が低くなる

アイフルのおまとめローンは、「既存の借り入れよりも低い金利での返済を保証すること」をモットーにしています。そのため、他のローン契約よりも低い金利で借り入れ可能です。

金利が高いと、利息の返済だけでお金が無くなってしまうというケースも少なくありません。返済額を少しでも少なくしたい方や、無駄な支払額を減らしたい方でも安心して借り入れできます。

また、アイフルのメインサービス(キャッシングサービス)の実質年率は3.0〜18.0%です。おまとめローンの年率は年率は3.0〜17.5%となっているため、最高値の金利が適用された場合、おまとめローンのほうが0.5%も低くなります!

通常のキャッシングを検討中の方で、他にもローン契約がある場合は、アイフルのおまとめローンを検討しましょう!

クレジットのリボ払いも対応可能

アイフルのおまとめMAXでは、金融機関のカードローンだけでなく、クレジットカードのリボ払いにも対応しています。

クレジットカードのリボ払いとは、毎月の支払額を一定額に設定し、長期間かけてコツコツと支払いをしていく制度です。毎月の返済額が小さくなるメリットがある一方で、金利が発生するというデメリットがあります!

リボの金額が増えすぎると、クレジットカードの利用枠が減り、利用を停止させられることもあるため注意が必要です。

よくリボ払いを利用して買い物する方は、アイフルのおまとめローンで、他の借り入れとまとめてしまうのがおすすめですよ。

誰にもバレずに借り入れできる

家族に借り入れがバレてしまうシチュエーションとしては以下のようなケースがあります。

郵便物や店頭・ATMを利用する際は注意が必要です。

一方、おまとめMAXでは、以下のような申し込み方法が利用できます。

インターネットを利用すれば、申し込みから借り入れまでをインターネット上で完結できます。店頭に行く必要がなく、自宅に郵便物が届くこともないため、バレるリスクがありません。

最短即日に借り入れできる

アイフルのカードローンは、審査時間最短18分、即日借入も可能なのが特徴です。おまとめローンに関する審査時間は明記されていないものの、来店による申し込みであれば最短即日にカードを発行できると言われています。

最短即日に借り入れを開始できるので、「できるだけ早くローンをまとめたい」「急にお金が必要になった」というときでも利用しやすいと言えます。

「来店」と言っても、窓口でなければ契約できないわけではありません。無人契約機でも申し込み可能です。有人店舗に比べて営業時間が長いのがうれしいポイントです。営業時間は以下のようになります。

また、おまとめローンの審査も、土日を含めた毎日9時から21時に実施されています。土日しか空いている時間がない方や、仕事が終わった後に申し込みしたい場合でも安心です。

おまとめローンは裁量規制の対象外

アイフルのおまとめローンは、裁量規制の対象外とされています。裁量規制とは、貸金業法という法律で定められた取り決めのことです。

具体的には、「貸付額を利用者の年収の1/3までとする」という内容です。そのため、裁量規制が適用されると、年収が高くない限り大きな金額を借り入れることは難しくなります。

一方、アイフルのおまとめローンには、裁量規制が適用されません。借入限度額である800万円までは、借り入れできる可能性があります。

借り入れ総額が年収の1/3を超えそうな場合は、アイフルのおまとめMAXの利用を検討しましょう。

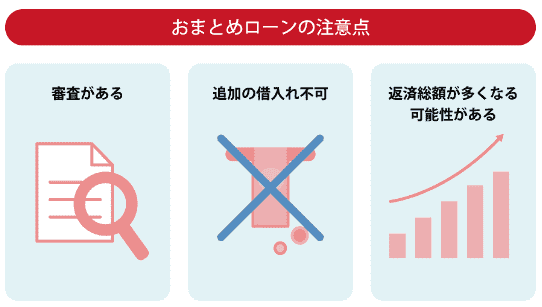

アイフルおまとめローンのデメリット

アイフルのおまとめローンには次の3つのデメリットがあります。

デメリットについて、詳しく解説していきますのでぜひ参考にしてください。

審査が厳しい傾向がある

おまとめローンを利用する場合、複数社からの借り入れをまとめるためどうしても借入総額が多くなってしまいます。そのため、審査が厳しくなる傾向があると言われているのです。

借り換えは総量規制の例外貸付となり年収の1/3までという規制は適用されませんが、その代わりに申し込んだ人がきちんと返済できるかどうかを厳しく審査しています。

過去に延滞などをしていなくても審査に通過できないこともありますので、審査に落ちてしまったときどうするかについてもあらかじめ考えておきましょう。

追加の融資を受けられなくなる可能性がある

おまとめローンを利用して融資を受けた場合、追加の融資が受けられなくなる可能性があります。

これは、おまとめローンが今ある債務を完済することが目的のローンであるため、その妨げとなるような借り入れを良しとしないからです。ただ、これはおまとめローンを利用した消費者金融に限った話となります。

他の消費者金融や銀行のカードローンであれば、追加での融資が可能となることもありますし、おまとめローンをさらにカードローンなどでまとめるような提案をしてくれることもあるようです。

そのため、追加の融資が必要となった際には、別の金融機関に相談するのも一つの手段と言えますね。

多重債務者に戻ってしまう可能性がある

おまとめローンを契約した場合、多重債務状態を解消できるというメリットがあります。

しかし、おまとめローンを利用して借り入れを完済すると、完済してもらった金融機関はその人が完済する能力がある人だと判断し、追加の借り入れをすすめる案内をすることがあります。

そのため、自分はまだ借り入れができるんだと気持ちが大きくなり、必要以上に追加で融資を受けておまとめローンを利用する前と同じ多重債務者に逆戻りしてしまうことも。

おまとめローンを利用している人は、他の金融機関から借り入れをすすめられたとしてもきっぱりと断ることが大切です!

アイフルおまとめローンを使った人の体験談

アイフルのおまとめローンに関する口コミを調査しました。どの金融機関で借り入れをしようか悩んでいる方や、アイフルの評判が気になっている方は多いですよね。

借り入れ先や借り入れ方法を検討する際の指標のひとつとして、参考にしてみてください。

メリット・良い口コミ

まずは、おまとめローンに関する良い口コミを紹介します。

それぞれの口コミ内容とメリットを詳しく解説するので、参考にしてみてください。

返済回数や手間が減った

他社で借りたカードローンとアイフルのローン、クレジットカードのリボ払いを別々に返済するのが大変だったため、おまとめMAXを利用しました。何度も支払いのタイミングがあったので何となく常に借金に追われているような感覚があったのですが、おまとめMAXを利用してからは、支払日が月に1回に減りストレスも削減できました。支払日をうっかり忘れてしまうこともなくなったので、助かっています。

| 属性 | 40代男性 |

| 利用サービス | おまとめMAX |

| 借入総額 | 300万円 |

おまとめMAXを利用すると、複数の会社から借り入れがあっても、返済先をアイフルに1本化できます。

アイフルの返済日にアイフルの口座にお金を入れておけば返済できるので、複数の金融機関にお金を分配する必要がありません。

例えば、「A社には15日に2万円」「B社には20日に10万円」「C社には月末に5万円」といったように支払いする必要があるとしましょう。

この場合、おまとめMAXを利用すると、「25日にアイフルに17万円支払うだけ」で済みます。返済日を忘れてしまった経験がある方や、返済の手間に煩わしさを感じる方にとって大きなメリットです。

対象者の範囲が広い

派遣社員なので、審査に落ちるかも…と不安に感じていましたが、アイフルだと年齢と収入の条件が合えば申し込めたので、かりかえMAXを利用しました。無事に審査を通過でき、返済額が少なくなったので気が楽になりました。初めてアイフルを利用しましたが、とても良い印象でした。今後も利用するのはアイフルになると思います。

| 属性 | 20代女性 |

| 利用サービス | かりかえMAX |

| 借入総額 | 150万円 |

アイフルが実施しているおまとめローンは、対象者の範囲が比較的広いことにも定評があります。アイフルのおまとめローンの申し込み条件は以下の通りです。

20歳以上で安定した収入があれば申し込みできます。基準が厳しいところでは「自営業は不可」「年収〇〇万円以上」といった規定があることもあります。

しかし、アイフルでは職業や年収の縛りがありません。そのため、フリーターや派遣社員、パートタイマーなどでも申し込み可能です。

アイフルのおまとめローンは対象者の範囲が広いため、他のカードローン審査で落ちた経験がある方は利用を検討してみましょう。

信用情報の整理ができた

複数の金融機関でカードローンを借り入れしていて多重債務者に認定されているかもと不安で、住宅ローンが通らないかもと悩んでいるときにアイフルのおまとめローンサービスを知り、申し込んだ。ローンをまとめたからか、その後申し込んだ住宅ローンも無事に借り入れすることができた。おまとめローンのおかげで信用情報を整理できたのは助かりました。

| 属性 | 30代男性 |

| 利用サービス | おまとめMAX |

| 借入総額 | 200万円 |

おまとめローンを利用することで、信用情報を整理できるのも魅力です。

信用情報とは、クレジットカードやローンの契約、申し込みの状況を記録したものです。個人個人の情報が信用情報機関に登録されています。

ローンを組む際やクレジットカードの申し込み時などは、信用情報を基に審査を進めます。信用情報に傷があると審査落ちする可能性が高くなるため、信用情報をクリアにしておくことが大切です。

なお、審査が不利になるのは以下のようなケースです。

いくつもの会社からお金を借りており、支払いが遅れたり延滞したりすると、多重債務者として記録される恐れがあります。

多重債務者になると事故情報として、信用情報がブラックリスト入りする可能性が高いため注意が必要です。

アイフルのおまとめローンを利用すれば、ローンの支払い先を1ヵ所にまとめられるので、多重債務者になるリスクを削減できます。住宅ローン契約やクレジットカードの作成などを検討中の方におすすめですよ。

デメリット・悪い口コミ

メリットの多いまとめローンですが、気になる点もいくつかあります。悪い口コミは以下の通りです。

それぞれの口コミについて見出しを設け、口コミ内容とメリットを詳しく解説するので、参考にしてみてください。

利息額が減るとは限らない

他社でのカードローン契約がいくつかあり、返済手続きが面倒だったのと返済額を少しでも小さくできたらと思い、おまとめMAXを契約した。手続きがスムーズにいかず、思った以上に契約に時間がかかった。返済する先が一つになったのは良かったが思ったほど金利が下がらず、手続きも面倒だったのに金利も下がってないなんて、時間の無駄だったように感じている。

| 属性 | 30代男性 |

| 利用サービス | おまとめMAX |

| 借入総額 | 250万円 |

おまとめローンを利用しても、利息額が減らないケースもあります。例えば、以下のような場合は利息が減らない恐れがあります。

アイフルを始めとする消費者金融では、ローンに適用する金利を審査の際に決定します。そのため、場合によっては元契約よりも金利を高く設定されることも少なくありません。

また、毎月の返済額を減らしたいと考えている方も注意が必要です。返済回数を増やすことで、完済までの期間が長くなります。そうなると、支払う利息の総額も増えます。

おまとめローンのメリットとして、「利息の返済額が小さくなる」というものがありますが、契約内容や返済額によってはメリットを享受しきれなくなる可能性もあるため、注意が必要です。

追加融資は難しい

おまとめローンを利用中、またお金を借りる必要がでてきたので相談したら融資できないといわれた。お金が必要だから、借り入れをしているのに、新しく借入できないのは不便。でも調べたらアイフルだけではなくてどこの消費者金融でも同じらしいので、頑張って返済してるところです。おまとめローンを契約している限り、金融機関での借入もできないようなので、ちょっと後悔しています。

| 属性 | 50代男性 |

| 利用サービス | おまとめMAX |

| 借入総額 | 300万円 |

アイフルに限らず、おまとめローンを利用する場合は、追加融資ができません。おまとめローンでは、「利用者の債務完済」を目的としているためです。

新しく借り入れができるようになると、完済するのはさらに難しくなりますよね。

また、借り入れの状況によっては、おまとめローンを契約している金融機関だけでなく他の金融機関でも新しい借り入れが難しくなる可能性があります。

おまとめローンではなく通常のカードローンであれば、設定の枠内で新しい借り入れや返済が許可されています。

今後のキャッシュフローをしっかりと見立てて、返済計画を練りながらどのサービスを利用するか決めてください。

審査落ちする可能性も

ほかの消費者金融の審査にとおらず、何社か審査落ちしたあとにアイフルに申し込みました。結果アイフルも審査に落ちてしまったのでおまとめローンの利用ができませんでした。審査に落ちた履歴も「返済能力があるのか?」と捉えられるということですね。「返済に困っている人のためのローンなんだから、審査もそこまで厳しくないだろう」と甘く考えていたのが間違いだったようです。

| 属性 | 30代男性 |

| 利用サービス | なし |

| 借入総額 | 150万円 |

おまとめローンにも審査があります。そのため支払い状況や返済能力によっては、審査に落ちすることもあるため注意しましょう。

審査に落ちやすい人は、返済能力が低いと判断されるケースが多いと言われています。申し込み時に、年収や職業、他社での借り入れの有無といった縛りはないものの、審査の際にそういった項目をスコアリングされ、スコアが低いと審査落ちする可能性が高くなります。

特に、おまとめローンの申し込み者は、すでに借り入れがあることが前提となっています。新規で通常のカードローンを契約するよりも「貸し倒れリスク」は高いと判断される可能性が高いです。

「審査落ちしたくない」「できるだけ早くおまとめローンを利用したい」と思っている場合には、審査落ちしないための対策が必要となります。

アイフルおまとめローンの審査〜融資までの流れ

アイフルおまとめローンの審査の流れを紹介します。参考にしながら申し込み手続きを進めましょう。

ステップ1.申し込み

「窓口」「電話」「WEB」のいずれかの方法で申し込み可能です。申し込み時は、名前や年齢などの個人情報の入力、本人確認書類の提出、収入証明書類の提出などが求められます。

本人確認書類や収入証明書類で必要とされる書類の一例は以下の通りです。

【本人確認書類(1点で良いもの)】

- 運転免許証

- 住民基本台帳カード

- 特別永住者証明書

- 個人番号カード

- 在留カード

【本人確認書類(2点の提出が必要になるもの)】

- 各種保険証

- パスポート

- 国民年金手帳

- 母子健康手帳

- 住民票

- 戸籍謄本

- 住民票記載事項証明書

※上記に加え、公共料金領収書、国税・地方税の領収書、納税証明書のいずれか1点の提出が求められる

【収入証明書類】

- 源泉徴収票

- 住民税決定通知書

- 所得証明書

- 確定申告書

- 給与明細書

なお、収入証証明書類の提出が必要になるのは、「借入希望額が50万円を超える場合」「借入希望額と他社での借入額の合計が100万円を超える場合」です。おまとめローンでは多くの場合で収入証明書類が必要となるため、事前に用意しておきましょう。

ステップ2.審査待ち

申し込みが完了すると、審査が行われます。審査の際は在籍確認も行われるため注意してください。

在籍確認は、記入先の職場に電話をすることがほとんどです。申込者が本当に会社に在籍しているかを電話で確認します。

ただし、本人のプライバシーを守るため、具体的な内容は一切漏れることはありません。例えば、多くの場合では「お世話になっております。〇〇課の〇〇さんいらっしゃいますか」と尋ねるだけで、完了します。

ステップ3.契約・返済開始

審査が完了すると契約に移ります。WEB申し込みの場合はホームページやアプリにログインし、「契約終結」をクリックします。

カードレスにすればカードの郵送がなくなるため、家族にバレたくない場合はカードレスを選択しましょう。

契約が完了すると、融資・返済開始です。契約時に記載した金融機関から返済を行ってください。

アイフルおまとめローンの返済方法

| ネット返済 | 口座振替(自動引落) | 振り込み | スマホアプリ(セブン銀行ATM・ローソン銀行ATM) | 提携ATM(コンビニ・銀行) | |

| 手数料 | 無料 | 無料 | 振込手数料がかかる | 所定の提携ATM手数料がかかる | 所定の提携ATM手数料がかかる |

| 自宅で返済できる | 〇 | 〇 | 〇 | × | × |

| 対応時間 | 24時間 | – | 24時間 | 提携先によって営業時間は異なる | 提携先によって営業時間は異なる |

| 返済カードの有無 | 無 | 無 | 無 | 無 | 無 |

アイフルおまとめローンの返済方法は、全部で5つあります。中でも手数料が無料で、24時間返済もでき、返済カードの発行も必要ない、ネット返済がもっともおすすめです。

続いておすすめなのが、口座振替ですが手続きをしてから、自動引落が行われるまでは40日ほどかかるため、自動引き落としが行われるまでは、別の返済方法で返済する必要があります。

振り込みやスマホアプリ、提携ATMでの返済は手数料が発生するため、注意が必要です。

アイフルのおまとめローンと他社を比較

プロミスもアコムも、アイフルと同じく消費者金融業者であり、おまとめローンを提供しています。

ここでは、プロミスとアコムの借り換えローンとの違いについて紹介します。

プロミスのおまとめローン

プロミスでも、消費者金融ローンやクレジットカードなど複数のローンを一つの借入先にまとめる、おまとめローンを提供しています。

アイフルとの違いを紹介します。

アイフルのおまとめMAXとの違い

- 銀行系カードローンやリボ払いは対象外

- 借入限度額は300万円

- webからの申し込みには対応していない

アコムの借り換えローン

アコムでは、「借換え専用ローン」があります。

アイフルとの違いは以下の通りです。

アイフルの借り換えMAXとの違い

- 銀行系カードローンやリボ払いは対象外

- 借入限度額は300万円

- 返済期間は最長12年3ヶ月

プロミス・アコムともに借入限度額はアイフルよりも低く設定されています。

返済期間は、アコムが最長12年3ヶ月とアイフルより2年3ヶ月も長く設定できるようです。

しかし、アイフルは銀行系カードローンやリボ払いもおまとめ可能です。

このように、アイフルは他社と比べても、柔軟に対応してくれるおまとめローンを提供していると言えますね。

アイフルおまとめローンに関するQ&A

アイフルのおまとめローンに関する質問を調査し、まとめました。

①在籍確認はある?

おまとめローン利用時は在籍確認があります。おまとめローンは負債額が大きくなるケースが多く、アイフルに限らずどの金融機関でも在籍確認が行われるため注意が必要です。

また、同じ理由で、書類による在籍確認が難しいとも言われています。在籍確認をどうしても避けたい場合は、問い合わせ窓口に電話で伝えてみましょう。場合によっては別の方法を提案してもらえることもあります。

②ローンをまとめる(借り換える)メリットは?

おまとめローンを利用する最大のメリットは、返済の手続きが少なくなることです。何個もの返済先があると、「返済日を間違えてしまった」「返済するお金が足りなくなった」ということもあります。

一方、おまとめローンを利用すると、1ヵ所に返済するだけでよくなるので、スケジュール管理が楽になるります。

また、借り換えを行う際は、金利が低くなり返済額が減る可能性があるのも利点です。他社で高金利で借り入れを行っている方は、申し込みを検討しましょう。

③必要書類は?免許証なしでも大丈夫?

アイフルのおまとめローンの申し込み時に必要な書類は、本人確認書類と収入証明書類です。本人確認書類は全ての申込者において共通の書類となっているため、あらかじめ用意しておいてください。

なお、必ずしも運転免許を提出しなければならないというわけではありません。例えば、「パスポートと公共料金領収書」「住民票と納税証明書」などでも、本人確認が可能です。

④土日でも融資してもらえる?

アイフルは土日祝日でも関係なく審査・融資をしてもらうことができます。

おまとめローンの場合は通常のカードローンより時間がかかることが想定されますが、問題なければ当日中に借入可能です。

まとめ

アイフルのおまとめローンには、「おまとめMAX」と「借り換えMAX」の2種類があります。

おまとめMAXでは、他社やアイフル内のローン契約を1つにまとめることで、返済の手間を少なくできるのが魅力です。また、借り換えMAXでは、既存の契約よりも金利が低くなり返済額が少なくなる可能性があります。

ただし、アイフルのおまとめローンには審査があります。審査では、返済能力や信用情報がチェックされるため注意しましょう。

審査落ちしないポイントや、アイフルのおまとめローンに関する口コミ、メリット・デメリットなどを紹介した今回の記事も、是非参考にしてみてください。

関連記事

・低金利で総合的におすすめのカードローンランキング|審査が厳しいって本当?

・在籍確認なしのカードローンはある?職場への電話なしにできる消費者金融と転職時の注意点

・【2024年】おすすめの消費者金融ランキング16選!審査が甘くて即日で借りられるのは?

・無利息期間があるカードローンを紹介!金利0円で本当にお金を借りられるの?

CHOOSENER+では、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社などから委託を受け広告収益を得て運用しております。