「資産運用を始めたいけど、何から始めたらいいか分からない」という方が多く、「投資は怖いから、貯金のほうが安心」と思っている人も少なくないはず。しかし、早いうちから資産を運用しておくべきだと言われています。

銀行にお金を預けておくだけでは、大きくお金を増やすことは難しく、今後は投資をしてお金を増やすことが勧められています。

この記事では、初心者でもできる資産運用の方法を紹介します。

目次

資産形成と資産運用の違い

| 資産形成 | 資産運用 | |

| 目的 | 資産を貯める | 資産を増やす |

| 方法 | 預貯金 節約(生活の見直し等) 投資信託など |

株式投資 不動産投資 |

資産形成とは、主に働いて稼いだお金を使って貯金や投資をし、資産を増やしていく方法で、資産運用は今ある資産を使って、さらに資産を増やしていくことを指します。

「運用」と聞くと、株式投資や不動産投資などが浮かびますが、定期預金として利息が付く銀行に預けることも資産運用のひとつです。

資産運用の成果は、投資対象や運用方法によって大きく異なり、「自分が働く」のが資産形成で、「お金に働いてもらう」のが資産運用といえます。

今すぐ資産運用を始めた方がいい理由

長期的に資産を運用して、老後の生活費を用意するべきと言われています。貯金ではなく、資産を運用する必要があるのか、その理由は3つあります。

- 年金制度の崩壊

- 物価の上昇

- 社会保険料や消費税の増額

年金制度の崩壊

現在日本では一般的に65歳から年金を受給することができますが、少子高齢化によってその金額は年々減っていくでしょう。

さらに年金を受給できる年齢も、今後70歳まで引き上げられる可能性が高まっていますし、今後年金制度が崩壊する可能性もあるため、若い年齢になればなるほど、年金がもらえるとは限りません。

国の制度に頼るだけでは、老後安心して生活できるとは言い切れず、老後の資金は貯金だけではまかなえない可能性があります。

物価の上昇

日本では年々物価が上昇している傾向にあり、銀行の金利はほぼゼロに等しいので、将来的に物価が上昇すると預けているお金の価値が、減ってしまいます。

例えば、銀行に100万円預けていたとして、100万円で買えていたものが、物価上昇に伴い10年後に110万円になっていたとすると預けていたお金では買えなくなってしまいます。

このように、今後の物価上昇のことを考えると、お金を銀行にそのまま眠らせておくのは、結果的に「資産が減る」ことに繋がります。

社会保険料や消費税の増額

少子高齢化や国の財政悪化に伴い、社会保険料や消費税なども増額しているため、支払わなければならないお金が、今後も増える可能性があるので、資金を増やすスピードも上げていく必要があります。

老後を安心して迎えるためには、貯金をそのままにしておくのではなく資金運用を始める必要があります。資産運用は、自分の思い描くライフプランを実行するための準備でもあり、将来への備えでもあります。

【初心者におすすめ】始めやすい資産運用ランキング

資産運用を始めたいと思っても、何を始めたら良いのか、自分にはどんな資産運用が向いているのか、わからない方に向けて、初心者にもおすすめできる資産運用を5つご紹介します。

①投資信託

投資信託は多数の投資家から資金を集めて1つの基金とし、この基金を運用の専門家が株式や不動産などに分散投資して運用します。

運用によって、利益が生まれたら投資家に分配される、という仕組みの金融商品です。

投資信託が初心者におすすめな理由は、プロに任せられることです。運用を専門家に任せられるので、投資に関する詳しい知識がなくても始められます。

個人では買えないような株式や債券を選んで投資でき、投資信託は株・債券・不動産など、さまざまな投資先を運用に組み入れているので、リスクを分散できる点がメリットで、投資先によっては100円から始められるので、初めての方でも挑戦できます。

投資信託にはいくつか種類があり、組み合わせによって、様々な方法で投資できます。

- 投資対象による分類:株式を組み入れて運用するものと、公社債を中心に運用

- 購入時期による分類:いつでも購入できるものと、募集期間中だけ購入できるものがある

- 解約の可否による分類:いつでも解約できるものと、解約できない(市場で売却する)ものがある

- 運用スタイルによる分類:日経平均株価などと連動した運用成果を目標とするものと、連動せずに上回ることを目標としたものがある

上記のように、投資信託には多くの選択肢があるので、自分の目標や目的に合った方法で投資に挑戦できます。

投資信託にも注意点やリスクがあり、一つは元本保証がないことです。投資の運用結果次第では、投資した額よりも少ない資金しか戻って来ない可能性があることは、十分理解しておきましょう。

他にも、プロに任せるための信託報酬料や購入時の手数料、中途換金時の手数料などが発生しますが、プロに任せる安心料だと思えば無駄な出費とはいえません。

②つみたてNISA

つみたてNISAとは「少額投資非課税制度」のことで、少額からの長期・積立・分散投資を支援するための非課税制度です。旧つみたてNISAでは年間積立額は40万円が上限でしたが、新NISA制度では積立額年間120万円を上限として投資信託が購入できます。

旧つみたてNISAで非課税期間が20年間となっていましたが、恒久化されたことで、よりお得になり投資が始めやすくなりました。また、非課税保有限度額は1,800万円で、つみたて投資枠と成長投資枠で限度額が共有されます。

購入した商品を売却した場合、翌年度にその売却した分が、翌年度の購入枠として復活するので、取引もしやすいのが新NISA制度の特徴です。

つみたてNISAの対象商品は一定の条件を満たす投資信託などが多く、知識がない方でも挑戦しやすい資産運用のひとつとして人気があります。

③個人型確定拠出年金(iDeco)

個人型確定拠出年金とは、私的年金の一部で加入者が掛金を拠出して、資産を運用する制度です。運用結果によって、将来の年金受取額が決まります。

iDeCoで積み立てる掛金は、年末調整や確定申告を行うことでその全額が、所得控除の対象となります。掛金の年間総額を所得から差し引くことで、所得税と住民税が軽減されます。

節税できる金額は年収や掛金によって異なりますが、積立をしている間は控除を受け続けられます。

預貯金の利息や投資信託の運用益には、通常20.315%の税金が課されますが、iDeCoの場合は、得られた運用益に対して税金が一切かかりません。

iDeCoで積み立てたお金は、60歳から70歳の間の好きな時に受け取れますが、受給する額の一部が非課税となります。非課税となる金額は、一時金で受け取る場合と、年金として受け取る場合で異なります。

一時金で受け取る場合は、勤務先から退職金が支給される時に、退職金にかかる税金は勤続年数に応じた「退職所得控除」を適用することで減額されます。同様にiDeCoで蓄えた資産を、まとめて受け取る際にもこの控除を利用でき、積立期間を勤続年数とみなして控除額が決まります。

控除額は勤続年数によって変わり、計算式は以下の通りです。

勤続年数20年以下:40万円 × 勤続年数(80万円に満たないときは、80万円)

勤続年数20年を超える:800万円 + 70万円 × (勤続年数 - 20年)

そして、退職所得はこの控除額を利用して以下のように計算します。

この所得に対してのみ課税されるので、iDeCoは受給する時にも節税の恩恵を受けられます。

年金として受け取る場合は、「雑所得」として課税対象になりますが、控除を受けて税金を減らせます。受給金額にかかる雑所得の計算は以下の通りです。

公的年金等控除額は収入によって異なります。

| 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円以下 | |||

| 年金を受け取る人の年齢 | (a)公的年金等の収入金額の 合計額 |

(b)割合 | (c)控除額 |

|---|---|---|---|

| 65歳未満 | (公的年金等の収入金額の合計額が600,000円までの場合は所得金額はゼロとなります。) | ||

| 600,001円から1,299,999円まで | 100% | 600,000円 | |

| 1,300,000円から4,099,999円まで | 75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 | |

| 10,000,000円以上 | 100% | 1,955,000円 | |

| 65歳以上 |

(公的年金等の収入金額の合計額が1,100,000円までの場合は、所得金額はゼロとなります。) | ||

| 1,100,001円から3,299,999円まで | 100% | 1,100,000円 | |

| 3,300,000円から4,099,999円まで | 75% | 275,000円 | |

| 4,100,000円から7,699,999円まで | 85% | 685,000円 | |

| 7,700,000円から9,999,999円まで | 95% | 1,455,000円 | |

| 10,000,000円以上 | 100% | 1,955,000円 | |

また合計所得が1000万円を超える場合はこちらの表とは異なってくるので、詳しくは国税庁のHPを確認しましょう。

iDeCoは運用の結果次第では、銀行預金や公的年金などと比べて、将来受け取れる額が予想を大きく上回る可能性があるのは、大きなメリットです。

ただリスクもあり、iDeCoも元本保証がないため、投資した額よりも少ない資金しか戻って来ない可能性があります。また60歳に達するまで資産を引き出せないこと、各種手数料がかかることも、iDeCoのデメリットです。

④REIT(不動産投資信託)

REITとは不動産投資信託のことで、投資信託の一種で、日本国内で運営されているREITをJ-REITといいます。REITも投資信託の一種なので、専門家によって運用されます。投資や不動産の知識がなくても、利益を出せる投資のひとつです。

運営会社が投資家から資金を集めてオフィスビルやマンションなどの不動産を購入し、運用によって得た利益を投資家へ分配します。REITは通常の株式会社と比べて、課せられる法人税が少なく、利益を投資家へ分配しやすいので、配当率が高い商品です。

実際の不動産投資では所有権の移転登記や、資金調達など多くの手続きが必要ですが、REITはこのような手続きは不要です。

複合型REITや総合型REITといった、複数の不動産を組み合わせて、投資を行えるタイプがあり、複数の不動産へ分散投資をすることで、リスクを分散できます。

REITのデメリットとしては、価格変動が激しい金融商品のひとつで、不動産の賃貸市場や売買市場、経済情勢などによって、不動産の賃貸収入や評価額が変わるため、場合によっては分配金が減少する可能性があります。

他にも投資先の不動産が被災した場合に、収益を失う可能性があります。特に日本は、台風や地震などの自然災害が多いため、誰にも予測できない災害リスクもあります。

また、運営する不動産投資法人が倒産すると、REITは上場廃止になりますが、不動産が売却され売却金が投資家に返金されますが、満額帰ってくる保証はありません。

⑤太陽光発電投資

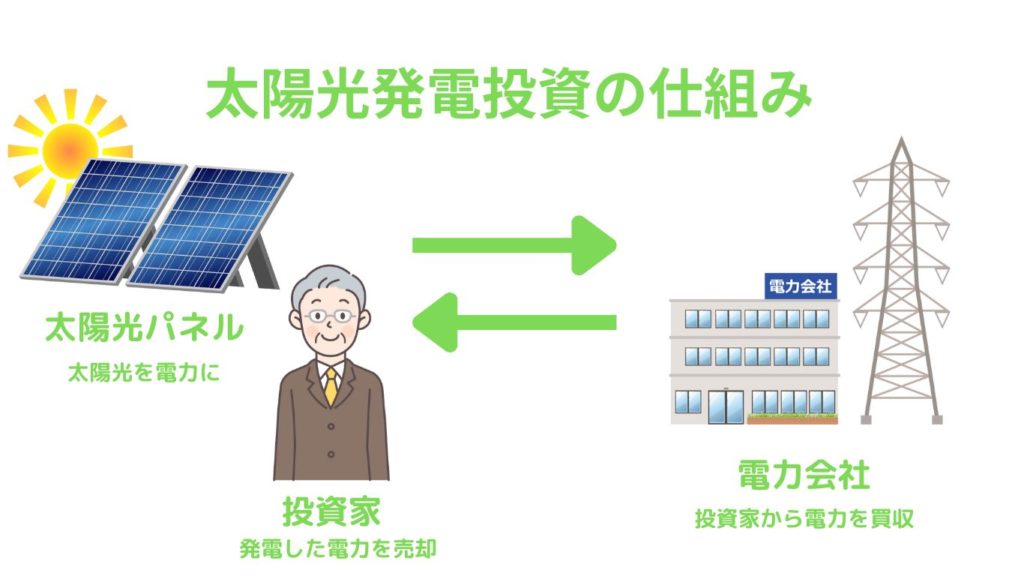

太陽光発電投資は太陽光パネルを設置し、発電した電気を売って利益を得る投資方法で、自宅の屋根に設置したり、余った土地を利用して投資ができます。

太陽光発電投資は、利回りが高い金融商品のひとつで、国が定めたFIT制度を利用できます。FIT制度とは、一定の期間はどこの電力会社でも同じ価格で買い取ってくれる、固定価格買取制度のことです。

FIT制度によって20年間同じ価格で電気を買い取ってもらえるため、太陽光発電投資は安定した収益が得られます。投資終了後は、設備を売却できるため、結果的に投じた資金に対して、得られた利益が大きくなるため、太陽光発電投資は利回りが高い投資方法です。

太陽光発電投資は中古の設備を購入して始められるので、初心者にとってメリットが数多くあります。

まず中古の設備を購入して始めた場合、電力会社との協議や工事、役場への申請が不要なのですぐに運用を始められます。続いて、FITの価格は年々下落していますが、設備を初めて設置した時期の売買価格が適応されるので、新規太陽光発電所に比べると、高い収入を得られる可能性が大きい点もメリットです。

過去の発電実績があるため、収益のシミュレーションを行いやすく投資計画が立てやすいメリットもあります。計画がずれる可能性も少ななく、金融機関からの融資も受けやすくなります。

太陽光発電投資のリスクは、天候に左右されることと、売電量のコントロールができない点です。

天候や天災が収益に直接影響するため、大雪や台風によって何日も発電できないこともあります。比較的安定した収益を得られる太陽光発電投資ですが、地域によっては検討しなおす必要があります。

また、供給量が多すぎると出力規制がかかり収益が得られない場合や、急な天候の変化によって、予想よりも発電されないことも考えらます。

【不動産投資 VS 太陽光投資】なぜ利回りにここまで差がでるのか?

不動産投資の経験者から人気の太陽光投資。

不動産投資をやめて太陽光投資に乗り換えるパターンや、不動産を持ちながら太陽光投資で安定した収益を得るパターンが人気です。

実際にどのくらい初期費用や利回りに差がでるのか、SOLSELの太陽光投資無料セミナーで説明しています!

セミナーでは、

- 太陽光発電投資とは?

- どんな物件が太陽光発電投資向きなのか、やめた方がいい物件の特徴

- 最適な融資方法、現金よりも融資を受けた方がいい理由

- 減価償却や消費税還付などの税金についての話

- セミナー参加者だけに公開しているお得物件(非公開物件)の紹介

など、太陽光発電投資についての説明だけではなく、理解するのが難しい税金の話まで、太陽光発電投資に関連する内容を満遍なく聞くことができます。

さらにセミナー参加者には無料個別相談にご案内しています!これまでセミナー参加していただいた方の90%は個別相談に参加しているほど!

多くの方が太陽光投資の魅力に気づいた証拠です!

少しでも気になった方はぜひお申し込みしてみてください。

関連記事▷▷▷

⑤個人向け国債

個人向け国債は、国が発行し個人が購入できる債券のことです。

債券とは、お金を借りる時に発行する証書のことで、個人向け国債とは国にお金を貸すことで定期的に利息を受けとり、満期を迎えたら元本が返済される金融商品です。

国債発行によって調達した資金は、国の事業に使われています。

個人向け国債が初心者におすすめな理由

個人向け国債を初心者におすすめする理由は2つあります。

- 元本と利子が保証されている

- 少額から購入可能

①元本と利子が保証されている

個人向け国債は、元本と最低金利0.05%が保証されています。

投じた金額以上が確実に戻ってくるので、リスクが低い商品のひとつです。

②少額から購入可能

個人向け国債は、少額から投資することが可能です。

個人向け国債の注意点・リスク

個人向け国債の注意点やリスクは2つあります。

- すぐ換金できない

- 購入期間が決まっている

①すぐ換金できない

個人向け国債は最低1年間は途中解約ができません。

また1年経過すれば満期がくる前に解約できますが、中途換金調整額が引かれるので思ったより利子が付かない可能性があります。

②購入期間が決まっている

個人向け国債は、募集期間でないと購入することができません。

発行スケジュールを確認して、募集期間内に手続きを行いましょう。

⑥1万円から始められる不動産クラウドファンディング

不動産クラウドファンディングとは、不動産に投資することを言います。

投資家が不動産を取り扱う事業者へ投資し、投資家たちから集まったお金で事業者は賃貸物件などを購入します。そこから得た利益を投資家たちに分配される仕組みになっています。

クリアル

-1024x493.jpg)

| 運営会社 | クリアル株式会社 |

| 設立 | 2011年 |

| 利回り | 4.0~5.5% |

| 貸付先 | 国内不動産 |

CREAL(クリアル)は、クリアル株式会社が運営する不動産クラウドファンディングサービスです。

1万円から不動産投資が行えるので、不動産投資初心者にもあまり不安を感じることなく始められます。

また、投資を行うことで金額に応じてTポイントやJALマイル等が貯められるため、投資をしながらポイ活もできるのもメリットです。

応募は基本先着順です。そのため、早々に枠が埋まる可能性が高いので、注意が必要です。

しかし、毎月新しいファンドの募集があるので、ぜひチャレンジしてみましょう。

初心者には難しい…知識が必要な資産運用

ここでは、初心者には少し難しいと思われる資産運用について解説します。

①株式投資

株式投資とは、企業が資金を集めるために発行する株式を購入して配当金や株主優待を受ける権利を得る金融商品です。

また売却時に株価が上昇していれば、購入時との差額分を利益として得ることもできます。

投資といえば株式投資、というくらい一般的な資産運用ですが、初心者には少し難しいと言われています。

ここではその理由を解説します。

株式投資が初心者向けではない理由

株式投資が初心者におすすめしづらい理由は2つあります。

- 銘柄の選択が難しい

- 売買のタイミングが難しい

株式投資の銘柄数は、上場企業だけでも3,000以上存在します。

この中から、業界の動向や経済面を考慮しながら今後成長を期待できる銘柄を選ばなくてはなりません。

投資の知識だけでなく政治や経済、会社の経営などあらゆる面での知識も必要になるため、初心者にはなかなか難しいといえます。

また売買のタイミングによって、得られる利益が大きく変わります。

安定した利益を得るための取引は、ある程度経験がないと難しいでしょう。

②FX

FXとは2カ国の通貨を売買し、為替の差額を利益として得ることができる金融商品です。

FXも株式投資と同様よく名前を耳にする金融商品ですが、初心者には難しいといわれています。ここでは、FXが初心者向きではない理由をご紹介しますね。

FXが初心者向けではない理由

FXが初心者におすすめできない理由は2つあります。

- 相場が読みにくい

- 精神面で失敗しやすい

為替変動は各国の景気や金融政策、政治政策などさまざまな出来事が要因となるので、予測が立てにくいといわれています。

予想と反した動きをすることも珍しくないので、利益を出し続けるのはプロでも難しいことです。

しかし投資の経験が浅いと、少しの損失が出ただけで精神的に不安定になってしまいます。

気持ちが落ち着かないことで、冷静な判断ができなくなり失敗してしまうことも少なくありません。

FXはある程度知識や経験がないと、難しいでしょう。

資産形成・資産運用を始めるベストタイミング

「資産形成・資産運用はいつから始めたら良いの?」と思う方もいるでしょう。

結論からいうと、「なるべく早く始める」のがベストです。

なぜなら、時間を味方にすることで、資産形成のスピードをあげられるからです。

そもそも資産形成を行う上で重要なのは、利息の大きさです。利息が大きいほど効率よく資産を増やすことができます。

利息には「単利」と「複利」があり、単利は元本のみにかかる利息、複利は利息によって増えた分にもかかる利息のことをいいます。

複利での運用は、単利での運用よりスピードを上げて資産を増やすことが可能です。

ここで具体的な数値を使って解説していきます!

もし100万円を年利1%(単利)の銀行に預けたとすると、

1年目…101万円

2年目…102万円

3年目…103万円

となります。

一方で複利1%の銀行に預けたとすると、

1年目…101万円

2年目…102万100円

3年目…103万301円

となります。

複利の場合は前年度の利息を含めた金額に利息がかかるので、単利の場合に比べて得られる利益が多くなることが分かります。

これが、「複利効果」です。

さらにこの複利効果は、長期投資であるほど大きくなります。

複利の力を存分に発揮して効率よく資産を増やすためにも、資産形成はできるだけ早いうちに始めておくべきです。

【初心者向け】資産運用の始め方

資産運用の初心者に向けていくつか金融商品をご紹介しましたが、これらを始めるためにまずやるべきことが2つあります。

ここでは資産運用を始めるために、最低限必要となる準備について解説します!

①資産形成をする

まずはある程度自己資産を増やしましょう。

資産運用は長期的に行うものなので、明日の生活費を投資にまわしても意味がありません。

余裕のある資金を使って行うのが、資産運用です。

また病気や事故で働けなくなった時のために、ある程度預金を残しておく必要があります。

このお金は生活防衛費と呼ばれており、最低でも半年分の生活費は取っておくと安心です。

まずは家計を見直し、生活防衛費を貯めることが資産運用のスタートです!

②口座を開設する

資産運用にまわせる資金が準備できたら、運用のための専用の口座を開設しましょう。

資金を運用するには、通常の銀行口座ではなく証券口座が必要となります。

始めたい資産運用方法が見つかったら、必要な口座を準備してください。

LINE証券は初心者に向いており、少額から投資可能なため初期費用があまりない方にもおすすめですよ。

初心者が資産運用を始める時のQ&A

初心者が資産運用を始めるときの疑問を解説します。

貯金ではなく資産運用が必要な理由は?

貯金で貯めるだけでは、今後の物価や税金の上昇に耐えられなくなってしまう可能性があるため、貯金をしてお金を貯めるのではなく、投資をしてお金を増やす必要があります。

将来必要になるお金も、どんどん高額になっているため現時点では貯金をしておけば、大丈夫と思っていても、お金は少しでも多い方が良いものなので、投資をして増やしていくことが重要です。

リスクの少ない資産運用方法は?

資産運用を行う以上、貯金とは異なりリスクを完全に避けることはできません。

リスクを少しでも減らすためには、常に冷静に状況を見極めることと、長期間をかけて投資を進めることが大切です。

個人で資産運用を行う場合に、もっともリスクを下げるためには、分散投資がおすすめです。金融商品・時間を分散する投資方法で、リスクを最小限にできるため、多くの資産運用を行う初心者の方が使用する投資方法です。

資金はいくらあれば初心者でも資産運用が始められるの?

初心者は小額から始めるのがおすすめですが、最近では小額から始められる資産運用の商品が増えています。

最近よく聞かれるスマホ投資などであれば、最小1円単位や100円単位から資産運用が始められます。初心者であっても小額なら、リスクを最小限に資産運用を始められます。

もしもの時のための、生活防衛費を確保したうえで、資産運用を始めるのが鉄則なので、まずは資産ではなく生活防衛費を貯蓄します。生活防衛費が確保できたら、まとまった資金がなくても、資産運用を検討しましょう。

資産運用は、ある程度長期的に続ける必要があるため、すぐに引き出すことはおすすめできません。

資産運用はいくつから始めるのが良い?

資産運用を始めるなら、早いほうがおすすめです。資産運用が必要と考え始めて、生活防衛費が貯蓄できたら、早い時点で始めることをおすすめします。

ただ資産運用を始めるのに遅いということはないため、焦らずに生活防衛費を貯蓄するところから始めましょう。

初心者の資産運用は何から始めればいい?

資産運用を始めようと考えたら、まずは生活防衛費を確保します。生活防衛費が確保できたら、少額投資から始めてみましょう。

まずはプロにお任せできる、投資信託やリスクが不安な方は、ポイント投資から始めてみるのもおすすめです。

ある程度知識がついてきたら、自分の興味が持てる資産運用に挑戦してみましょう。

一番簡単な資産運用は?

初心者の方が資産運用を始める際に、おすすめな簡単にできる資産運用は「つみたてNISA」「iDeCo」です。どちらも、少額から始められ、長期運用を前提としているため、定期積立に近い感覚で始められます。

また、投資先の値動き変動があまりなく、大きなリスクを背負う可能性が低いため、初心者向きの資産運用と言えるでしょう。

まとめ

年金の言及や物価上昇などにより、貯金だけでなく資産運用が必要な時代になりました!

将来不安なく生活するためには、資産運用は必ずやっておくべきといえます。

投資をしたことがない人でも比較的始めやすい運用方法もいくつかあるので、それぞれの特徴やリスクを十分理解して自分に合うものから挑戦してみてください。

また資産運用には、すぐに使う予定のない資金を利用してくださいね。

家計を管理し、資産運用に充てられるお金を作り出すことが資産運用のスタートです!

参考サイト:50代から始める資産運用!おすすめの方法や注意点を紹介

老後夫婦2人無職世帯において、一般的な生活を送るにも公的年金以外に2,000万円は必要という金融庁の発表は以前話題になりました。老後の準備をしたいけれど、税金や社会保障は上がっていくのに、賃金は上昇せず、将来に不安を覚える人も多いのではないでしょうか?

しかし、投資という手段を活用すれば、自分の賃金は増えなくても、こうした他企業や他国の成長分野や不動産開発の利益を享受することが可能になります。自分の賃金は増えなくても、自分が投資した先が成長すれば、自分の資産は増加していくのです。

ただし、投資はリスクをともないます。投資のリスクを抑えながら資産を効率的に増やしていくためには、毎月積み立てながら、時間をかけていく必要があります。今回紹介したそれぞれの資産運用方法の特徴を理解して、少しでも早く資産運用に取り掛かることをおすすめします!

金子賢司

東証一部上場企業で10年間サラリーマンを務める中、業務中の交通事故をきっかけに企業の福利厚生に興味を持ち、社会保障の勉強を始める。

以降ファイナンシャルプランナーとして活動し、個人・法人のお金に関する相談、北海道のテレビ番組のコメンテーター、年間毎年約100件のセミナー講師なども務める。趣味はフィットネス。健康とお金、豊かなライフスタイルを実践・発信しています。 <保有資格>CFP

コンサルタントとしての個人向け相談(資産運用・保険診断・税金相談・相続対策・家計診断・ローン・住宅購入のアドバイス)や資産運用など上記相談内容にまつわるセミナー講師のほか、大手金融メディアへの執筆および監修にも携わっている。現在年間300本以上の執筆・監修をこなしており、これまでの執筆・監修実績 は2,000本を超える。

◎関連記事