2022年2月24日に新たに誕生したAMEXのMarriot Bonvoy アメリカン・エキスプレス・カード。このクレジットカードは、AMEXのプロパーカードでも人気ナンバーワンだったSPGアメックスの後継として誕生しました。

マリオットボンヴォイアメックスカードは10万円以上の無料宿泊特典が付与されることや、旅行サービスが手厚いと評判が良いですが、やはり一般で23,100円・プレミアムだと49,500円という年会費の高さがネックになっているのも事実です。

しかし、マリオットボンヴォイアメックスは年会費以上の価値があるカードなので、年会費の高さでこのカードに申し込まないのはもったいないんです…!

この記事では、マリオットボンヴォイアメックスカードについて徹底解説していきます。もちろんデメリットやおすすめしない人も紹介するので、参考にしてください!

▶︎関連記事:「【2024年】年会費無料のおすすめ人気クレジットカード」

▶︎関連記事:「家族カードが無料のおすすめクレジットカード8選|選び方やメリット・デメリット」

本サイトで掲載している商品・案件には広告を含むものがあります。

クレジット関連法令(割賦販売法・特定商取引法ガイド・消費者契約法・貸金業制度)やサイトポリシーなどに則ってご紹介しています。すべての記事制作におけるフローはこちらから確認できます。

参考:「クレジットカード・セキュリティガイドライン」が改訂されました (METI/経済産業省)

参考:【動画】クレジットカードの特徴と注意点とは?:デジタル社会の消費生活 | 消費者庁

目次

マリオットヴォイアメックスカード(MBAカード)の基本情報

はじめにマリオットボンヴォイアメックスカードの基本情報を紹介していきます。

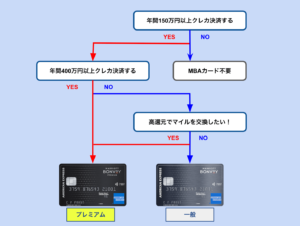

マリオットボンヴォイアメックスカードには、以下の2種類があります。

マリオットボンヴォイアメックスカード(一般)の基本情報

これまでSPGアメックスカードを利用していた人は、それぞれの有効期限での更新で自動的にマリオットボンヴォイアメックスカードになります。SPGアメックスカードと比べると年会費が上がっていますが、その分さまざまな特典が追加されていきます。

マリオットボンヴォイアメックスカードを年間150万円以上利用すれば、マリオットボンヴォイ加盟のホテルに無料で宿泊可能です!

また、年間400万円以上の利用でホテル滞在時にスイートを含む客室のアップグレードや無料ラウンジが使える「プラチナエリート」の会員資格にアップグレードされるため、特典が熱いクレジットカードと言えるでしょう。

| 年会費 | 23,100円 |

| 家族カード | 1枚目:無料 2枚目以降:11,500円 |

| ポイント還元率 | 2.0% |

| マイル還元率 | 0.6% |

| 空港ラウンジ | 国内28カ所、海外1カ所 |

| マリオットステータス | シルバー(ゴールド:年100万円利用) |

| カード継続特典 | 無料宿泊特典(50,000Pまで) |

| 宿泊実績 | 5泊分 |

| 海外旅行保険 | 最高3,000万円 |

特徴1:年会費は23,100円

マリオットボンヴォイアメックスカードは、年会費が23,100円のため、少々年会費高めなゴールドカードと同じくらいの設定です。スペックや特典から考慮すると、高いと感じてしまう方もいるかもしれませんが、やはりこのカードのメリットは、無料宿泊特典ですよね。

35,000ポイントまでのホテルで無料宿泊ができるので、それだけで年会費をペイすることができます。家族カードは1枚目が無料で、2枚目からは11,500円となります。

特徴2:ポイント還元率は2.0%

マリオットボンヴォイアメックスカードのポイント還元率は2.0%です。利用すればするほど、マリオットボンヴォイアメックスカードのポイントが貯まっていきます!

マリオットボンヴォイアメックスカード(一般カード)の詳細は、アメリカンエキスプレスカード公式サイトから確認できますよ。

ちなみに、マリオットボンヴォイアメックスカードで貯めたポイントはマイルと交換もできますが、マイルに交換する前提の場合、ポイント還元率は0.6%です。もし、マイルを貯めるクレジットカードとして利用したい人は、上位カードでもあるプレミアムカードがおすすめです!

マリオットボンヴォイアメックスカード(プレミアム)の基本情報

マリオットボンヴォイアメックスカード(プレミアム)は、通常のマリオットボンヴォイアメックスカードに比べて年会費が高いクレジットカードですが、充実した海外旅行傷害保険や特典が利用できます。

また、ポイント還元率も3.0%と高いため、ポイントをたくさん貯めたいと考えている人にもおすすめです。

| 年会費 | 49,500円 |

| 家族カード | 1枚目:無料 2枚目以降:24,750円 |

| ポイント還元率 | 3.0% |

| マイル還元率 | 1.25% |

| 空港ラウンジ | 国内外32ヶ所無料 |

| マリオットステータス | ゴールドエリート |

| カード継続特典 | 無料宿泊特典(35,000Pまで) |

| 宿泊実績 | 15泊分 |

| 海外旅行保険 | 最高1億円 |

年会費49,500円が実質0円になる

マリオットボンヴォイアメックスカードプレミアムの年会費は49,500円。継続するごとに50,000ポイントが付与されます。ただし、年間400万円以上の決済が必要条件であるため注意しましょう!

特典として高級ホテルに1泊できるため、年会費を実質0円どころか、得することもあるのがこのカードの特徴です。初年度には入会ボーナスとして39,000ポイントをもらえます。45,000ポイントを使えば、ホテルにも無料で宿泊できるので、年会費以上の価値を簡単に生み出せるでしょう!

年会費はホテル宿泊で相殺でき、しかも高還元率やホテルの上級会員資格、充実している保険、空港ラウンジなどの利用など、さまざまな特典を無料で受けられることを考慮すると、ラグジュアリー且つお得なクレジットカードと言えますね。

ポイント還元率は3.0%

マリオットボンヴォイアメックスカードのポイント還元率は3.0%となっており、他のクレジットカードと比較しても高還元率なカードです。

一般的に年会費がかからないクレジットカードでは還元率が0.5%ほど、年会費が数万円するゴールドカードの場合でも1.0%となっています。しかも、利用する度にマリオットボンヴォイアメックスカードのポイントがたまるため、ホテル宿泊以外にもマイルなど、使い道が豊富です。

ちなみに、マイルに交換する前提でマリオットボンヴォイアメックスカードプレミアムを利用すると、ポイント還元率は1.25%となります。年間400万円以上利用し、貯まったポイントをマイルに交換するのであれば、マリオットボンヴォイアメックスカードよりもプレミアムカードの方が断然お得です!

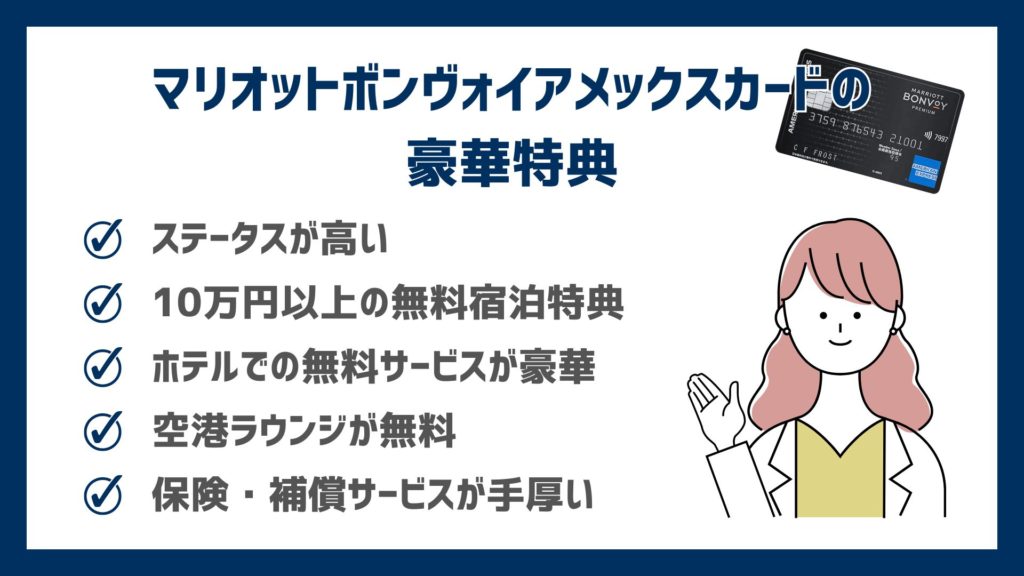

マリオットボンヴォイアメックスカードの豪華特典

ここからはマリオットボンヴォイアメックスカードの特典について詳しく解説していきます!

マリオットボンヴォイアメックスカードの豪華特典は以下の5つです。

ただし、一般カードとプレミアムカードによって違ってくる部分も出てくるため、事前にチェックしましょう。

特典①10万円以上の無料宿泊特典

マリオットボンヴォイアメックスカードはカード利用を更新するごとに、マリオット系列のホテルを無料で宿泊することができます。

マリオットボンヴォイアメックスカードで泊まれるホテルのポイント上限は以下になります。

- 一般カード:35,000Pまで

- プレミアム:50,000Pまで

ただし、どちらのカードの場合もプログラム期間中に合計150万円以上利用した場合に限ります。

SPGアメックスカードでは無条件で無料宿泊特典がついていましたが、マリオットボンヴォイアメックスカードでは、年間150万円利用しないと無料宿泊特典がつかないので、注意しましょう!

特典②ステータスが高い

マリオットボンヴォイアメックスカードを持っているだけでも、会員ステータスが付与されます。国際ブランドの中でもアメックスは独自の審査基準を持っているため、持っているだけでも保有者が一定以上のステータスを持っていると評価されます。

マリオットヴォイアメックスカードのランクは以下になります。

- 一般カード:シルバーエリート

- プレミアムカード:ゴールドエリート

また、1年間の決済額に応じてランクアップも行っています。

決済金額に応じたマリオットヴォイアメックスカードの会員ステータスの付与は以下の通りです!

- 一般カード:300万円決済以上からゴールドエリート

- プレミアムカード:400万円以上決済からプラチナエリート

過去のSPGアメックスでは無条件でゴールドエリートが付与されていましたが、どれだけ利用してもプラチナエリートまでランクアップすることはありませんでした。

特典③ホテルでの無料サービスが豪華

マリオットボンヴォイアメックスカードを持っていれば、マリオット系列のホテルで豪華なサービスが付与されるMarriott Bonvoyエリート会員資格を得ることが可能です。マリオットヴボンヴォイアメックスの一般会員はシルバーエリート会員、プレミアムだとゴールドエリート会員が自動で付与されます。

カードを持っているだけで付与される会員資格、利用金額によって付与される会員資格がありますのでそれぞれ紹介していきます。

Marriott Bonvoy シルバーエリート会員

通常1年間10泊以上を達成しないと手に入らないMarriott Bonvoy シルバーエリート会員資格ですが、マリオットボンヴォイアメックスカードを持っていれば自動付与となります。

主な特典は次の通りです。

- 滞在時25%のボーナスポイント

- 優先レイトチェックアウト

シルバーエリート会員であれば、ホテル滞在時に利用した金額の全額に対して25%のボーナスポイントを獲得することができます。

また、一般の宿泊客より優先でレイトチェックアウトを利用可能です。

Marriott Bonvoy ゴールドエリート会員

通常1年間25泊以上を達成しないと手に入らないMarriott Bonvoy ゴールドエリート会員資格ですが、マリオットボンヴォイアメックスカードの利用額が年間100円以上になると取得可能です。

また、マリオットボンヴォイアメックスカード(プレミアム)を持っているだけで自動付与となります。

特典の1例としては、次の通りです。

- ゴールドウェルカムギフトポイントを進呈

- 滞在時25%のボーナスポイント

- Marriott Bonvoyロイヤルティプログラム参加ホテル利用で1米ドル12.5ポイント

- チェックイン時の空室状況により、エンハンスドルームへのアップグレード

- 午後2時までのレイトチェックアウト

対象となるホテルへ宿泊するだけで250ポイントもしくは500ポイントが獲得できるほか、Marriott Bonvoyロイヤルティプログラム参加ホテルを利用すると通常1米ドルで10ポイントのところ、1米ドル12.5ポイントに獲得ポイントがアップします。

また、空室があれば無料でグレードの高い部屋にアップグレードしてもらえたり、チェックアウト時間を午後2時まで延長することも可能です。

Marriott Bonvoyプラチナエリート会員

通常1年間50泊以上を達成しないと手に入らないMarriott Bonvoy プラチナエリート会員資格は、マリオットボンヴォイアメックスカード(プレミアム)を年間400万円以上利用することで取得可能です。

プラチナ会員の特典は、次の通りとなっています。

- 滞在時50%のボーナスポイント

- 無料の朝食を含むウェルカムギフト

- ラウンジへのアクセス

- 一部スイートを含む客室のアップグレード

- 午後4時までのレイトチェックアウト

ゴールド会員でもたくさんポイントが獲得できましたが、プラチナ会員になるとホテル滞在時に支払った宿泊費以外にレストランやスパなどの料金の全額に対して50%のポイントが付与されます。

ウェルカムギフトは朝食、アメニティ、ポイントの3つから選択可能でとなっているため、さらにポイントを獲得することも可能です。さらに、ホテルにあるラウンジへのフルアクセスが可能となっており、客室もスイートルームまでアップグレードできます。

チェックアウト時間も午後4時まで延長できるため、よりゆっくりとホテル滞在を楽しむことができるでしょう!

特典④空港ラウンジが無料

マリオットボンヴォイアメックスカードは国内外の空港ラウンジを何回でも無料でき、同行者も1人まで無料となっています。

対象となるのは空港にある「カードラウンジ」で、国内の主要空港とハワイにあるダニエル・K・イノウエ国際空港。ラウンジ内では飲み物や電源(コンセントタップ)を無料で使うことができ、フライト前にのんびりできる空間となっています。

いわゆる「VIPラウンジ」と言われる航空会社のラウンジとは違いますので、もしよりハイレベルなラウンジを使いたい場合は、プライオリティパス付帯のクレジットカードがおすすめです。

特典⑤保険・補償サービスが手厚い

マリオットボンヴォイアメックスカードはマリオットとアメックスカードが提携しているクレジットカードです。

マリオットボンヴォイアメックスカードの付帯保険・プロテクションは以下になります。

- ショッピングプロテクション

- オンライン・プロテクション

- キャンセルプロテクション(プレミアムのみ)

- リターンプロテクション(プレミアムのみ)

- スマホプロテクション(プレミアムのみ)

また、SPGアメックスカードからマリオットボンヴォイアメックスカードに変更されてから目新しい特典として、スマホ保障があります。スマホ補償はマリオットボンヴォイアメックスカードプレミアムのみとなっているため、注意しましょう。

マリオットボンヴォイアメックスカードとSPGアメックスカードの違い

マリオットボンヴォイアメックスカードとSPGアメックスカードの違いを、比較表から見ていきましょう。

SPGアメックスカード |

MBAプレミアム |

MBAカード(一般)) |

|

| 年会費 | 34,100円(税込) | 49,500円(税込) | 23,100円(税込) |

| 家族カード | 17,050円(税込) | 1枚目無料 2枚目以降 24.750円(1枚につき) |

1枚目無料 2枚目以降 11.550円(1枚につき) |

| ポイント ( Marriott Bonvoy) |

100円=6ポイント | 100円=6ポイント | 100円=4ポイント |

| 継続特典 | 宿泊実績:5泊分 | 宿泊実績:15泊分 | 宿泊実績:5泊分 |

| ゴールエリート資格 | あり | あり | あり (年間100万円以上の利用で) |

| プロパティクレジット | なし | あり | あり |

| スマートフォン プロテクション |

なし | あり | なし |

| 手荷物無料宅配サービス | あり | あり | あり |

| 海外旅行傷害保険 | あり | あり (利用付帯) |

あり (利用付帯) |

・一般カードはランクダウン

・プレミアムはSPGよりグレードアップ

・豪華体験を受けるにはプレミアムがおすすめ

マリオットボンヴォイアメックスカードのメリット・デメリット

ここからは、マリオットボンヴォイアメックスカードを実際に利用している人の良い口コミ、悪い口コミを参考にメリット・デメリットを解説していきます。

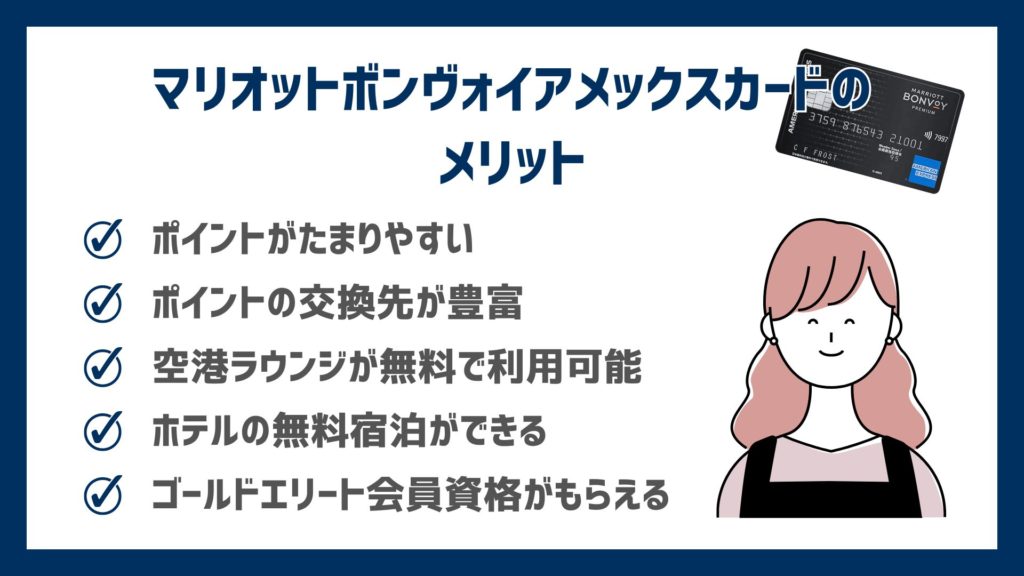

マリオットボンヴォイアメックスカードのメリット

はじめにマリオットボンヴォイアメックスカードを実際に利用している人からのいい口コミを紹介していきます。

マリオットボンヴォイアメックスカードの良い口コミは、以下の内容が多かったです。

メリット①ポイントがたまりやすい

マリオットボンヴォイアメックスカードは他のクレジットカードと比べてもポイントが貯まりやすいです。利用することでボーナスポイントがもらえたり、ポイントの交換率がよくなるなどします。しかも、旅行や買い物における損害も保証されたりなど、メリットが多いクレジットカードです。

30代男性

よく利用するレストランでボーナスポイントがもらえるため重宝しています。ポイント還元率で選んだカードではありませんでしたが、結果的にお得になっていると思うとマリオットボンヴォイアメックスカードを作ってよかったと思います。

40代女性

マリオットボンヴォイアメックスカードはポイントが貯まりやすいという意見が多いです。基本ポイント還元率は1.0%に加えて、参加ホテルのレストランやレンタカーサービスを提供しているHertzなど、一部の加盟店でカードを利用するとボーナスポイントももらえます。

マリオットボンヴォイアメックスカードはポイントが貯まりやすいクレジットカードと言えるでしょう。

メリット②ポイントの交換先が豊富

マイルがJALにもANAにも交換できるし、ほかにも国外の航空会社のマイルに手数料無料で交換できる点が魅力的。ポイントに有効期限がないのでお高めの航空券にも交換しやすいのがうれしい。

40代女性

航空会社のマイルに交換できるのはもちろん便利だとおもいますが、私はマリオット系列のホテルで利用できる点が気に入っています。ホテルでゆったりしたいので、部屋のアップグレードやルームサービスの支払いに手軽に使えるのは電離だと思います。

40代男性

マリオットボンヴォイアメックスカードのポイントは手数料無料でさまざまな航空会社のマイルに交換できます。JALやANAのマイルに交換した後、さらに商品券や他社ポイントに交換することもできるため、使い方は無限大です。

高還元率で使い道が限られているカードもありますが、マリオットボンヴォイアメックスカードなら貯めたポイントを余すことなく利用することができますよ。

メリット③空港ラウンジが無料で利用可能

国内のラウンジを無料で利用できるので、旅行の際には飛行機を待つ間、空港でゆっくり休憩することができます。同伴者が1名まで無料なので、妻と2人で旅行に行くときにも使えて便利です。

50代男性

ハワイの空港をよく利用するので、ラウンジが利用できるのはすごく助かる。空港での待ち時間って意外に長くて待っているだけでなんだか疲れてしまうが、ゆったりとできる場所があればいい気分で帰国できる。

30代女性

マリオットボンヴォイアメックスカードを持っていれば、同伴者1名まで無料で空港ラウンジを利用できます。利用できるのは国内主要空港とハワイのハワイにあるダニエル・K・イノウエ国際空港のラウンジです。

ゴールド以上のカードには基本的に付帯しているサービスではありますが、口コミを見ているとやはり搭乗までの時間をゆっくりと過ごせるということにメリットを感じている人は多くいました。

メリット④ホテルの無料宿泊ができる

マリオットボンヴォイアメックスカードの会員になっていると、1年間に1度、ホテルが無料で宿泊できます。また行き先のホテルでは、部屋のランクをグレードアップできるため、魅力的なクレジットカードでした。

30代女性

マリオットボンヴォイアメックスカードを継続してもっているとホテルに宿泊できる特典が使えて便利。今では1年に1度の自分へのご褒美になっている。

50代男性

マリオットボンヴォイアメックスカードの会員になると、1年継続するごとに毎年ホテル宿泊特典がもらえます。この特典も非常に人気で、実際に口コミに記載している人も多いですよ。

メリット⑤ゴールドエリート会員資格がもらえる

マリオットボンヴォイアメックスカード系列のホテルに宿泊することで、カードを保有していると自動的にゴールドエリートの特典が付きます。しかも、提携レストランなどでの割引もあるため、旅行に行く時に非常に便利です。

40代女性

本来なら年に100泊しないともらえないゴールドエリートの会員資格が自動で付いてくると聞いて申し込みました。旅先ではゆったり過ごしたいので、チェックアウトの時間が伸ばせることにも満足しています。

50代女性

マリオットボンヴォイアメックスカードを利用することで、Marriott Bonvoyゴールドエリートの会員資格が特典として提供されます。100泊以上しないともらえないこの会員資格が無条件でもらえるのはかなり大きなメリットです。

そのため、マリオットボンヴォイアメックスカードは旅行が大好きな人に評判が良いクレジットカードとなっています!

実際に会員資格を利用して旅行を楽しんでいる人が多いです。

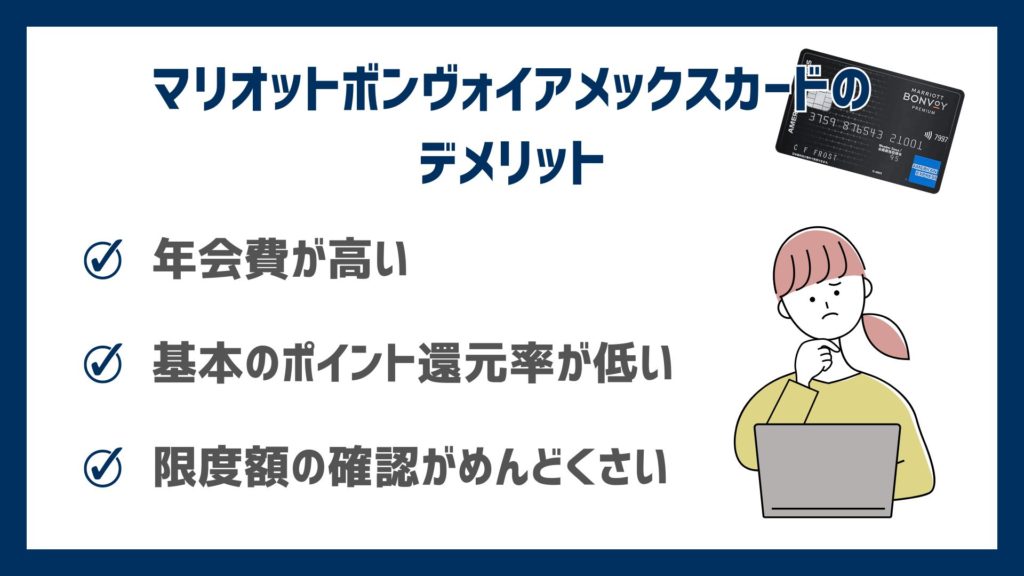

マリオットボンヴォイアメックスカードのデメリット

ここまではマリオットボンヴォイアメックスカードの良い口コミをいくつか紹介していきました。

ここからは、マリオットボンヴォイアメックスカードを実際に利用している人からのイマイチな口コミを紹介していきます。

デメリット①年会費が高い

マリオットボンヴォイアメックスカードは年会費がたかいなと感じます。ただし、高額な年会費に見合った特典を十分に備えているとは思うのでこの金額には納得できます。

20代男性

SPGカードだった時からマリオットボンヴォイアメックスカードを持っていましたが、年会費が上がったのが痛い。サービス内容には納得しているけど以前を考えるとどうしても高く感じる。

40代男性

マリオットボンヴォイアメックスカードは年会費が49,500円とかなり高額な設定です。しかも、SPGカードだった以前は34,100円だったので、より高額に感じてしまう方が多いのが現実です。

旅行が好きでホテル宿泊にもお金をかけたいという方には向いていますが、そもそも年会費にあまりお金をかけたくない方には向いていません。

デメリット②基本のポイント還元率が低い

食料品や日用品などのお買い物でのポイント還元率が他のカードよりも低いところがデメリットのように感じます。あくまでも、宿泊や飛行機の利用者に向いているクレジットカードのような気がします。

20代女性

旅行に行く際にしか使わないため、ポイントはたくさん貯まりますが、普段使うにはポイントが付きづらいのであまり向いていないかもしれません。サブでポイントが貯まりやすいカードをもう一つ持っておいた方がいいです。

30代女性

マリオットボンヴォイアメックスカードは基本ポイント還元率は1.0%ですが、一部店舗では反映されない点にデメリットを感じているユーザーも多かったです。

特に食料品や日用品関連など、一部の店舗ではポイント還元が行われません。

デメリット③限度額の確認がめんどくさい

マリオットボンヴォイアメックスカードだけでなく、アメックスのクレジットカードは限度額が最初から決まっているわけでないため、使いはじめは高額なものへの利用が難しい。また決済で使える金額をわざわざアプリで確認しなくてはいけないため、少々不便にかんじることがあります。

50代男性

アメックスは使う人に合わせて限度額が変わると言われていますが、本当に月によって変わります。大きな決済前はアプリで確認が必須なので、その手間は煩わしいですね。

40代男性

マリオットボンヴォイアメックスカードに限らず、アメックス系列のクレジットカードでは利用可能額は資産状況に合わせて、会員ごとに設定されています。利用する度に限度額を確認しなければいけません。

ちなみに、利用限度額は会員専用サイトやアメリカン・エキスプレスサービス・アプリから確認できます。

マリオット・ボンヴェイ・アメックスカード保持者の著者によるレビュー

マリオットボンヴェイアメックスカードを実際に持っている本記事の執筆者が、率直なレビューをしていきます。

現金はほぼ持たない完全キャッシュレス派で、MBAカードを愛用しています。

『マリオット・ボンヴェイ・アメックスカードを使い始めたのは学生の時です。元々エポスカードと楽天カードを使っていましたが、知人に勧められてSPG作りました。

年会費がネックですが、その分ホテルの無料宿泊で使えたり、マイルが溜まりやすくて交換先も多い点が一番大きな決め手でした。海外旅行が好きでよく行くので、その分ペイできると思ったんです。

実際、マリオット・ボンヴェイ・プレミアムにもそのまま継続して、無料宿泊はシンガポールにある「Maxwell Reserve Singapore Autograph Collection」で使い、無料アップグレードも受けることができて、ラグジュアリーな旅行になりました!』

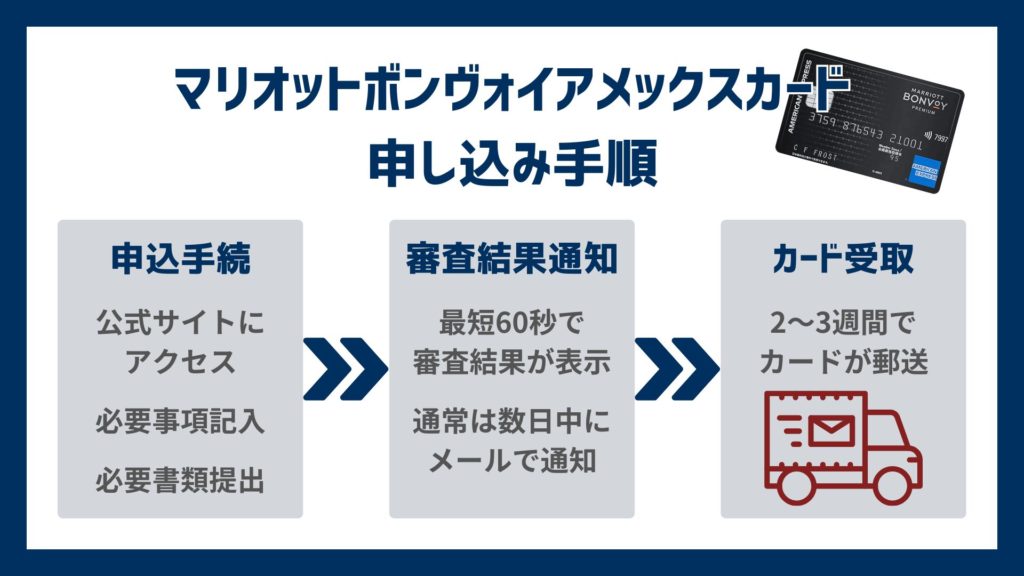

マリオットボンヴォイアメックスカードの申し込み手順

ここまでは、マリオットボンヴォイアメックスカードの口コミを紹介していきましたが、実際の手順と申し込み条件を知りたい人も多いのではないでしょうか。

ここからは、マリオットボンヴォイアメックスカードの申込み手順・条件を紹介していきます。

申し込み時に必要な書類

マリオットボンヴォイアメックスカードに申し込む前、事前準備として、以下を準備しましょう。

- 本人確認書類

- 電話番号や住所など

- 勤務先情報の確認

- 年収の確認

申込書は、本人限定受取郵便で発送されます。クレジットカードを受け取るときには本人確認書類の提示が必要なので、事前に準備しておきましょう。

本人確認書類として運転免許証やマイナンバーカード、パスポート、健康保険証などが利用できます。

マリオットボンヴォイアメックスカードの申し込み方法

マリオットボンヴォイアメックスカードの申し込み方法は以下の通りです。

- STEP.1公式サイトへアクセス

マリオットボンヴォイアメックスカードの公式サイトにアクセスし、「お申し込みはこちら」をクリックします。

- STEP.2審査申し込み

画面に表示されたフォームに氏名や電話番号などの個人情報を入力審査します。

この先に勤務先の情報も求められますが、まれに在籍確認が行われることがあるため間違いの内容気を付けましょう。

- STEP.3審査結果確認

申し込みから最短60秒で審査が完了します。

サイト上では審査の経過が確認できますが、結果自体は表示されません。

結果はメールで通知されます。

- STEP.4カード受け取り

審査に通過していてもいなくて自宅に手紙が届きます。

審査に通過していればカードが同封されていますので、届いた日から利用可能です。

なお、完全な審査終了までは10日間ほど必要になるため、 マリオットボンヴォイアメックスカードが発送されるまでに約1〜2周間ほどかかることもあります。

マリオットボンヴォイアメックスカードが発行されるまでにかかる時間

マリオットボンヴォイアメックスカードは、申込みから1~3週間ほどでカードが発行されます。申し込み状況や審査内容によっては、カード発行までに3週間以上かかることもあるようです。

マリオットボンヴォイアメックスカードの審査難易度|審査は厳しい?

マリオットボンヴォイアメックスカードの申し込み条件は以下になります。

- 20歳以上

- 安定した収入がある

- 現住所が日本国内

マリオットボンヴォイアメックスカードの申し込み条件は、20歳以上で安定した収入があり、現住所が日本国内の人を対象にしています。

安定した収入の明確な基準は公開されていませんが、パートやアルバイトよりも、正社員や公務員などの一般的に安定している職種に就いているほうが審査に通りやすいと予想できます。マリオットボンヴォイアメックスカードは年会費が高額なため、高い信用度が必要ということです。

その他にも、他社クレジットカードやカードローンでの支払いで延滞があった場合は、信用情報に不利になるケースも考えられます。これはマリオットボンヴォイアメックスカードに限らず、個人の信用情報にマイナス要素が合った場合は、クレジットカード利用の審査の通過が厳しくなってしまう仕組みになっているからです。

マリオットボンヴォイアメックスカードの申し込み条件

マリオットボンヴォイアメックスカードの申込み条件は、満20歳で安定した収入があること。パートやアルバイトは収入が不安定のため、審査で弾かれる可能性があります。

マリオットボンヴォイアメックスカードの審査時間

マリオットボンヴォイアメックスカードの審査結果は、申込み当日にわかることが多いですが、3~5日ほどかかる場合もあるようです。

審査に通ると、約1~3週間前後で自宅にカードが届きます。

マリオットボンヴォイアメックスカードは学生や主婦でも審査に通る?

主婦や学生がマリオットボンヴォイアメックスカードの審査に通るかどうかは、安定した収入と信用情報が重要なポイントになります。

過去のクレジットカードの利用状況や、ローンの返済状況などが審査対象となるため、延滞や滞納の記録があると審査通過は難しいかもしれません。

審査落ちする人の特徴

残念ながら申し込みをしても審査に落ちてしまう人もいます。

一般的にクレジットカードの審査に落ちてしまうのは次の条件に当てはまる方です。

- 職業がパート・アルバイト

- 信用情報に事故情報がある

- カードローンの借入が多い

- 短期期間に複数のクレジットカードを申し込んでいる

申し込み条件として安定した収入という項目がありますので、収入が少なく雇用期間が短期になることが多いパートやアルバイトの方は、必然的に審査に通りづらくなっています。また、信用情報に傷がある方は基本的にクレジットカードの審査だけでなく、ほかのローンの審査にも通りません。

カードローンの借り入れが多い人、短期間にクレジットカードの申し込みを複数している場合には、お金に困っているという見方をされてしまいますので、審査落ちしてしまう可能性が高いです。

信用情報は下記のいずれかの信用情報機関から確認できます。

▶︎関連記事:【信用情報機関とは?】開示請求の仕方とブラックリスト情報の保持期間を簡単に解説

マリオットボンヴォイアメックスカードの審査に通るためのポイント

短期間に複数のクレジットカードに申込まない

審査落ちした場合、最低でも6ヶ月は期間を空けてから再申込みを行いましょう。

申込者の過去の借入状況や返済履歴、他社からの申込状況などは、信用情報機関で約6ヶ月間は保管されるため、短期間に複数の会社に申込を行うと信用リスクが高いと判断されかねません。

安定した収入の確保

安定した収入があることは、クレジットカード会社が申請者の返済能力を判断する重要な指標のひとつです。正社員や公務員など安定した職業に就いていると、審査に通りやすくなるでしょう。

クレジットカードやローンの利用状況を確認

また、既存のクレジットカードやローンの利用状況が健全で、総借入れ額が収入に対して適正な範囲内にあることも大切です。

過剰な借入れは避け、既存の借入れに対する返済を滞りなく行っていることが求められます。

信用情報をきれいにする

過去に遅延・滞納がある、あるいは債務整理を行ったことがある人は、信用情報機関に開示請求を行いましょう。

誤った情報があれば速やかに修正を依頼し、信用情報がきれいになっていることを確認してから申込むと安心です。

マリオット・ボンヴェイ・アメックスに関するFAQ

ここでは、マリオットボンヴォイアメックスカードについてよく寄せられる質問についてお答えしていきます。

- MBAはやっぱりハードルが高いという人におすすめのカードは?

- マリオットボンヴォイアメックスカードに法人カードはある?

- 学生でも申込みできる?

- SPGカードから新たにマリオット・ボンヴェイ・アメックスカードを発行したいときは?

- 無料宿泊特典は、海外のホテルも対象?

MBAはやっぱりハードルが高いという人におすすめのカードは?

充実のサービスや特典が付帯しているマリオットボンヴォイアメックスカードですが、年会費の高さからハードルが高いと感じている人におすすめなのがセゾンパールアメックスです。

| 年会費 | 1,100円(初年度無料) |

| ポイント還元率 | 0.5~2.0% |

| ETCカード | 無料 ※5枚まで発行可能 |

| 家族カード | 無料 ※4枚まで発行可能 |

| 付帯保険 | オンライン・プロテクション |

セゾンパールアメックスはデジタルカードであれば最短5分で発行できるクレジットカードです。プラスチックカードを発行する場合でも最短3営業日で発行可能です。

年会費は初年度無料となっており、2年目以降も年に1回以上利用することで無料となります。また、ETCカードや家族カードについては無条件で年会費無料、発行手数料もかかりません。

旅行傷害保険やショッピング保険は付帯していませんが、紛失や盗難による不正利用に対して61日前までさかのぼり補償を受けられるオンライン・プロテクションを利用できます。

クレジットカードで貯まるのは有効期限のない永久不滅ポイントであり、QUICPayの支払い先にカードを設定することで常時2.0%のポイント還元が受けられることから、有効期限を気にせずお得にポイントを貯めたいと考えている人にもおすすめです。

マリオットボンヴォイアメックスカードに法人カードはある?

マリオットボンヴォイアメックスカードに法人用カードはありません。

引き落とし口座に設定できるのも個人口座のみとなっており、法人口座を引き落とし口座に設定することも不可能です。

マリオットボンヴォイアメックスカードで事業決済を行うのは止めておきましょう。

学生でも申込みできる?

マリオットボンヴォイアメックスカードは学生でも20歳以上であれば申し込むことができます。その場合、職業は学生ではなくフリーターとして申し込むことになるようです。これは、カードの申込基準に「安定した収入がある」という項目があるためで、逆に言うとアルバイトなどで収入を得ていない学生の方は申し込むことができないといえます。

ちなみに、奨学金は収入に含めることができませんのでご注意ください。

SPGカードから新たにマリオット・ボンヴェイ・アメックスカードを発行したいときは?

現在、SPGカードを持っていて、マリオットボンヴォイアメックスカードに切り替えたいと考えている場合、アメックスアプリから再発行の手続きを行えば手数料無料で発行することが可能です。

申し込みから2週間ほどで新しいカードが届きます。申し込み状況や配送状況はアプリから随時確認可能です。

無料宿泊特典は、海外のホテルも対象?

マリオットボンヴォイアメックスカードの無料宿泊特典は海外の加ホテルも対象となっています。対象となるのは、世界138の国と地域にある7,900軒以上のマリオットボンヴォイロイヤルティプログラム参加ホテルです。

予約は公式ホームページか専用の予約ダイヤルから行うことができます。

マリオット・ボンヴェイ・アメックスで実施中のキャンペーンはある?

2024年5月11日現在、マリオット・ボンヴェイ・アメックスは以下のキャンペーンを実施中です。

- 入会後3ヶ月以内に30万円以上カード利用で10,000Marriott Bonvoyポイントプレゼント(新規入会)

- Marriott Bonvoy5泊分の宿泊実績をプレゼント(継続特典/新規入会)

- 年間150万円以上のカードご利用で無料宿泊特典をプレゼント(継続特典/新規入会)

なお、これらのキャンペーンについては予告なく終了する場合があります。

まとめ

今回は、マリオットボンヴォイアメックスカードの特徴やSPGアメックスとの違いについて紹介しました。

マリオットボンヴォイアメックスカードは、SPGアメックスカードから進化したクレジットカードです。現在SPGアメックスカードを利用している人は、更新の際に自動的で切り替わります。

年会費は少々高額ですが、その分さまざまな特典を受けられるため、年会費には納得できるでしょう。特に高級ホテルに泊まれてグレードの高いサービスを受けられるので、旅行好きの方におすすめです。

また、ポイント還元率も他のクレジットカードも高く、よりお得にマリオットボンヴォイアメックスカードを活用可能でしょう。