au PAYカードは、PONTAポイントを効率よく貯められる審査の甘い注目のクレジットカードです。ただauユーザー以外の場合は、年会費がかかってしまう場合があるので注意が必要だという悪い評判もあります。

auユーザー以外でも作ることができ、日々のショッピングや公共料金の引き落としでのポイント還元率は1%。それだけでなく、au PAYチャージやau PAYマーケット、数あるKDDIグループでの利用でポイント還元率がアップします。

しかし、一部では「使えない」「審査が厳しい」などの口コミもあるau PAYカード。この記事では、au PAYカードの特徴や、メリット・デメリットについて解説します。

目次

au PAYカードの基本情報・特徴

| 発行会社 | auファイナンシャルサービス株式会社 |

| 年会費 | 無料(条件あり) |

| 国際ブランド | Visa/Mastercard |

| ポイント還元率 | 1% |

| 締め日 | 毎月15日 |

| 支払日 | 翌月10日 (金融機関休業日の場合は翌営業日) |

au PAYカードはKDDIグループのひとつ、auファイナンシャルサービス株式会社が発行するクレジットカードです。

au PAYへのチャージはもちろん、日常での買い物や公共料金の引き落としに利用でき、その還元率は1%。その他にも、KDDIグループのさまざまな企業での利用でポイントの還元を受けられます。また、比較的審査が甘いことから、学生や主婦でも作りやすい点も魅力です。

ショッピングサイトのau PAYマーケット、auカブコム証券、auふるさと納税など…よりお得になる利用法やキャンペーンを紹介します。

au PAYとの連携でポイント1.5%還元

通常のポイント還元率は1%ですが、au PAYカードでau PAY残高のチャージをすれば、チャージ1.0%+au PAYの利用(コード支払い・ネット支払い)0.5%で、あわせて1.5%のポイントが還元されます。

普段からau PAYを利用している人なら、それだけでもうカード決済の1.5倍のポイントを貯められると評判です。

JCBカードWはau PAYカードと違って、モバ即入会であれば最短5分でカード番号を即日発行。

学生や専業主婦でも申し込みできて、18~39歳限定ですが40歳以降になった後も永年無料で利用できます。

ポイント還元率が常に2倍の1.0%になるお得なクレジットカードです!

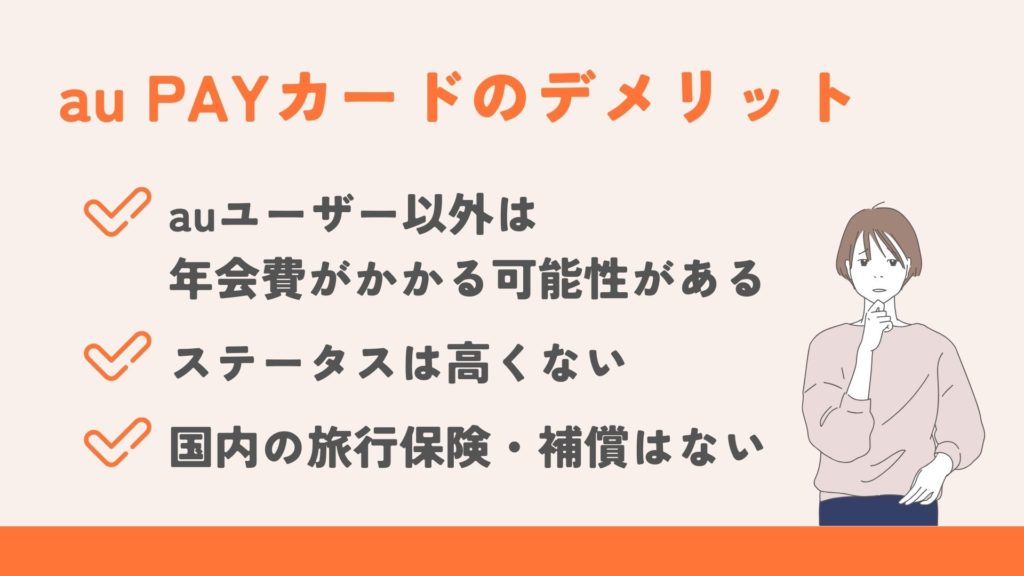

au PAYカードは使えない?3つのデメリット

審査が比較的甘いことなどメリットがたくさんあるau PAYカードですが、3つのデメリット・悪い口コミの評判を説明します。

auユーザー以外は年会費がかかる可能性がある

スマホはauではないけど、お得だということでau PAYカードを作りました。あとで、年会費無料になるためには条件があることを知りました。どれだけお得になるかもまだ分からず。人の話だけで興味を持ってはダメだということがわかった。

40代主婦

年会費無料のはずのau PAYカードですが、年会費が無料になるためには条件を満たさなければなりません。その条件は2つあり、どちらかを満たせば年会費は無料です。

- au電話を契約する

- 年1回以上のau PAYカード利用

UQモバイルやpavo1.0、pavo2.0を含むau電話の契約をすれば、年会費は無料となります。au PAYカードに登録されたau IDにこれらの電話を紐づけてあることが必要です。

ただし、2年目以降の入会日の前日時点で契約の確認があります。 もしくは、年1回以上au PAYカードで決済をすることでも、年会費は無料になります。

これについても、前年入会日~当年の入会日前日までのカード利用状況の確認があります。

年会費の引き落としは、入会日を基準として15日締めで翌々月10日。2023年2月1日に入会したとすると、最初の年会費の引き落としは2023年4月10日です。

そして、2024年分の年会費は、2022年2月1日~2024年1月31日に1回でも利用していれば、無料となります。家族カードを作っている場合は、本会員の年会費が有料になると、家族カードも年会費がかかってしまいます。家族カードの年会費は440円(税込)です。

もしあまりクレジットカードを利用しない人の場合、年会費が無料にならず、1,375円(税込)の年会費がかかってしまうため注意が必要だという口コミも多くみられました。

ステータスは高くない

カードの見た目でなんとなくステータス感のあるカードなのかな?と思っていたが、実際はそんなことはなく・・・。一般的なカードで、可もなく不可もなく、といったところ。とりあえず、1年間使ってみようと思います。

20代会社員

どうせ持つなら、ステータスの高いクレジットカードを持ちたい、と考えている人もいるでしょう。

その点については、au PAYカードはステータスとしては決して高くありません。

au PAYカードは、いわゆる流通系のクレジットカードであり、審査も比較的が甘く持ちやすいカードだといえます。誰でも持てるカードなので、クレジットカードにステータスの高さを求める人には、au PAYカードは不向きだという口コミも多いです。

国内の旅行保険・補償はない

海外旅行保険がついているので国内旅行もついているのだと思っていました。その後、国内旅行を計画していた時に確認したところ、国内旅行保険は付帯されていないことを知り、ショックを受けてしまった。保険だけのためにまたカードを吟味するのも面倒で悩み中です。

40代会社員

au PAYカードは、年会費が基本無料にもかかわらず、海外旅行の保険やショッピングの保険も付帯しているクレジットカードです。

しかし、国内の旅行については保険が付帯していない点は、デメリットといえます。国内に比べると海外のほうが危険ではありますが、国内とはいえ何があるかはわからないため、保険がないのは不安だという悪い口コミの評判がありました。

ただし審査の厳しくないクレジットカードであれば国内旅行保険が付帯していないのは珍しくありません。そのためクレジットカードの保険をあてにしている人は実際には少なく、任意の保険会社で旅行保険に加入する場合が多いため、大きなデメリットとはいえません。

また少し審査の厳しいau PAYゴールドカードにグレードアップしたうえで、旅行費用を支払いした場合は海外だけでなく国内の旅行でも保険が適用されます。

JCBカードWはau PAYカードと違って、モバ即入会であれば最短5分でカード番号を即日発行。

学生や専業主婦でも申し込みできて、18~39歳限定ですが40歳以降になった後も永年無料で利用できます。

ポイント還元率が常に2倍の1.0%になるお得なクレジットカードです!

こちらも人気!高還元&年会費無料のおすすめクレジットカード

au PAYカードのデメリットや悪い評判が気になる方には次の3枚のクレジットカードがおすすめです。

JCBカードW

| 年会費 | 無料 |

| ポイント還元率 | 1.0%~10.5% |

| ETCカード | 年会費無料 |

| 家族カード | 年会費無料(2枚まで発行可能) |

| 付帯保険 | 海外旅行保険2000万円 海外ショッピング保険100万円 |

JCBカードWは、モバ即入会を利用することで最短5分で発行できる年会費無料のクレジットカードです。18歳以上であれば申し込みができ、申し込み条件が甘いことから学生や専業主婦でも審査に通りやすい点が魅力となっています。

基本ポイント還元率はJCBカードSに比べて常に2倍の1.0%であり、どの支払いでもお得にポイントが貯められるためポイント還元率を重視する方からの評判が高いです。また、ポイント優待店であるAmazonやスターバックスでは、最大10.5%のポイント還元率になります。

ETCカードや家族カードが無料で発行できるほか、付帯保険として海外旅行保険や海外ショッピング保険も利用できるため海外旅行に行く人にもぴったりです。

三井住友カード(NL)

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~7.0%※ |

| ETCカード | 年会費550円(初年度無料) ※年1回以上利用で翌年度無料 |

| 家族カード | 年会費無料(2枚まで発行可能) |

| 付帯保険 | 海外旅行保険2000万円 ※「選べる無料保険」対象 |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード(NL)は永年無料、最短10秒で即時発行※できるクレジットカードです。

※即時発行ができない場合があります。

基本ポイント還元率は0.5%と一般的ですが、対象となるコンビニ等でVisaのタッチ決済もしくはMastercard(R)コンタクトレスで支払いを行うとポイント還元率が最大7%にアップします。三井住友カードを所持している家族を登録することでさらに還元率が最大5%上乗せされることから、家族で三井住友カードを持つのもおすすめです。

また、学生であれば対象となるサブスクリプションサービスや携帯電話料金の支払いを行うことで学生ポイントが追加で付与され、最大10%のポイント還元を受けることもできます。

付帯保険が海外旅行傷害保険以外にも個人賠償責任保険などを選択できるため、日常の事故などに備えたい人にもぴったりです。

三菱UFJカード

| 年会費 | 1,375円(初年度無料) ※年1回以上利用で翌年度無料 |

| ポイント還元率 | 0.4%~5.5% |

| ETCカード | 年会費無料 ※発行手数料1,100円 |

| 家族カード | 年会費440円(初年度無料) |

| 付帯保険 | 海外旅行保険2000万円 ショッピング保険100万円 |

三菱UFJカードは通常1,375円の年会費がかかりますが、年に1回以上利用することで翌年度の年会費が無料となります。初年度も年会費無料のため、実質的に年会費無料で利用できるクレジットカードです。

セブンイレブンやローソンなどの対象店舗で利用するとポイント還元率が最大5.5%となるため、これらの店舗を頻繁に利用する人であればいつでも高還元率で買い物をすることができます。

また、銀行系クレジットカードであるため高いセキュリティ性も魅力で、24時間不正利用がないか利用状況をモニタリングしているほか、万が一不正利用があった場合にも速やかにカードの停止や再発行が可能です。不正利用額の補償も受けられるため、セキュリティ性にこだわる方におすすめとなります。

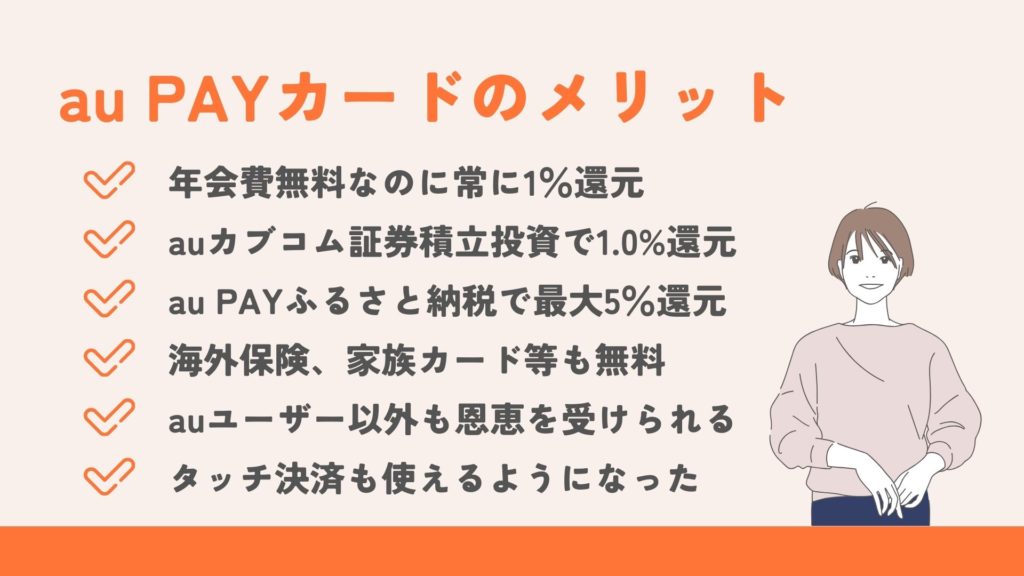

au PAYカードのメリット・良い評判

au PAYカードにはデメリットや悪い評判だけでなく、au PAYとの連携などau PAYカードならではのメリットは数多くあります。

年会費無料なのに常にポイント1%還元

年会費無料のクレジットカードでポイント還元率が常に1%戻ってくるなんて、嬉しすぎます!最近は0.5%のカードも珍しくないので・・・しかも、pontaポイントは他のポイントへの交換もできるので一石二鳥です!

30代主婦

まず、au PAYカードは年会費が無料です。比較的審査落ちもしにくく発行しやすいクレジットカードであることに加え、毎日のスーパーでの買い物や、ネットショッピングや公共料金の引き落としなども、au PAYカードでの決済なら常にポイント1%還元です。

100円で1ポイントとなっているので、月の食費や生活費の支払にau PAYカードを活用すれば、それだけでポイントをどんどん貯められると口コミでも評判です。

総務省が行う家計調査によれば、2022年の月の平均消費支出は、4人世帯では316,517円。そのうち、食費は84,143円、水道光熱費が24,296円となっています。

食費と水道光熱費だけでもau PAYカードで払えば、計108,429円。ポイント還元1%で、1ヶ月で1,084ポイントが貯まるという計算になります。

auカブコム証券の積立投資でポイント1.0%還元

auカブコム証券がグループ会社なので、投資を検討している人には利用しやすいかもしれません。投資信託の積立分をau PAYカードで支払う場合、ポイント還元されるからです。早速利用手続きを行います!

20歳会社員

KDDIグループのひとつ、ネット証券会社のauカブコム証券で、投資信託の積立をau PAYカードでおこなうと、毎月の積立金額の1.0%がポイント還元されるというキャンペーンが行われています。期間は2022年3月28日から2023年現在も行われており、終了日は未定です。

毎月の積立金額は、100円~50,000円の範囲で、100円単位で自分で自由に設定できます。たとえば月に10,000円の積立を設定すれば、ポイントだけで年1,200ポイントが貯まります。

その上、年に12万円の投資信託の運用する利益も期待できます。コツコツと資産形成するとともに、ポイントも同時に貯められるという一石二鳥なサービスだと口コミでも好評です。

au PAYふるさと納税で最大5%ポイント還元

ふるさと納税の支払いをau PAYで支払いました。その時についたポイントを利用してふるさと納税で有効活用しようかなと思います。特に年末近くになると、駆け込みでふるさと納税を探すので、その時にまとめてポイントが貯まることを期待します。

40歳会社員

また、節税に効果のあるふるさと納税でもau PAYカードが活躍します。au PAYふるさと納税では、au PAYカード決済で15,000円以上の寄付をすると、最大5%のポイント(au PAYマーケット限定)が還元されます。

たとえば年収500万円の会社員と専業主婦の夫婦ふたりの家庭なら、ふるさと納税の上限が49,000円。49,000円分の寄付をau PAYカードで払えば、2,450ポイントが貯まります。

こうして、さまざまなサービスを提供しているKDDIグループという複合企業の強みを活かしたポイント還元率の高さが、au PAYカードの強みです。

海外保険や家族カード、ETCカードも無料

家族カードを作りました。主のカードは主人が持っています。このカードは、家族カードにも海外保険がついているので夫婦で旅行が好きな私たちにぴったりです。旅行の度に保険の心配をすることもないのでありがたいですね。

50代主婦

au PAYカードには、もちろん海外保険も付帯しています。付帯している海外旅行あんしん保険は、本会員と家族会員が対象で、最大保証金額は2,000万円です。

これには、「その海外旅行の費用を事前にau PAYカードで支払っていること」という条件があるので、支払時にカード決済をお忘れなく。

保障の対象は、下記が一例です。

- 海外旅行中の病気やけがの治療費

- カメラやバッグなどの盗難にあった場合

- あるいはホテルの設備などを破損してしまった場合

また、au PAYカードは家族カードやETCカードも無料です。家族カードは本人と同じブランド、同じ券種での発行となり、ポイントは本人カードに加算されます。

ETCカードも年会費はもちろん無料で、高速道路の利用によってポイントを貯めることができます。

auユーザー以外も恩恵を受けられる

以前、au PAYカードを作るのを検討してみたのですが、auユーザーでないと作れないということだったので作りませんでした。しかし、auユーザー以外も利用できることになったと知り、カードを作ることにしました。実際どれだけポイント還元でお得になるかわかりませんが、楽しみです!

40歳会社員

au PAYカードは、auユーザー以外も持つことができます。

以前は、au PAYカードの申し込みはauユーザー限定でしたが、2021年5月21日からは、auで回線を契約していない人も対象になりました。同時期に、au PAYをチャージした時の還元率も上がっています。

下記の表をみると、ポイント還元率自体は変更がないものの、還元の単位が200円から100円に変わっています。よりきめ細やかに利用金額が還元され、ポイントが貯まりやすくなったことがわかります。

| 変更前 | 2021年5月21日以降 | |

| ポイント還元率 | 1%(200円→2ポイント) | 1%(100円→1ポイント) |

| au PAYチャージ時 | 0.5%(200円→2ポイント) | 1%(200円→2ポイント) |

auユーザー以外の人も持つことができるようになり、同時にポイントの反映も改善されたことにより、au PAYカードは口コミでの人気も高まりました。

タッチ決済も使えるようになった

2023年2月28日から、au PAYカードはタッチ決済を導入しています。suicaやID、QUICPayといったタッチ決済と同じように、端末にau PAYカードをかざすだけで、決済が完了できます。

決済金額にもよりますが、基本的にはカードリーダーに差し込んで暗証番号を入力したり、サインをする必要がなくなりました。

スーパーのレジなど、自分の後ろに列ができているからと利用をためらうこともなくなり、より使える場が広がったと口コミでも評判です。

JCBカードWはau PAYカードと違って、モバ即入会であれば最短5分でカード番号を即日発行。

学生や専業主婦でも申し込みできて、18~39歳限定ですが40歳以降になった後も永年無料で利用できます。

ポイント還元率が常に2倍の1.0%になるお得なクレジットカードです!

au PAYカードの審査は厳しい?審査落ちする人の特徴

クレジットカードの申し込みをする時、審査落ちしないかどうかが一番気になる、という人も多いはず。

au PAYカードの審査は他のカードに比べて厳しいのか、甘いのかについて解説します。

au PAYカードの申し込み基準

au PAYカードの申し込みの基準は、下記の3つだけです。

- 1高校生をのぞく18歳以上

- 個人利用のau IDを所有していること

- 本人か、配偶者に定期的な収入があること

au PAYカードはクレジットカードの中では審査が甘い流通系カードなので、基準はそれほど厳しくありません。高校生でなく、18歳以上で定期収入があれば審査に通過することができます。

どういう人がau PAYカードの審査に落ちてしまうのか、審査落ちする人の特徴を確認してみましょう。

au PAYカードの審査落ちする人の特徴

au PAYカードの審査に落ちてしまう人の特徴は次の通りです。

- 定期収入がない

- 過去にauでの支払の滞納がある

- クレジットヒストリーがないか、悪い

1.定期収入がない

au PAYカードの審査は、保証会社の三菱UFJニコスと、auファイナンシャルサービスが行っています。

本人か配偶者に定期収入があることは、au PAYカードだけでなく他のクレジットカードでも必須条件。そのため、本人か配偶者のどちらかが会社員なら、au PAYカードではほぼ審査に通ります。

パートやアルバイトでも、定期的な収入があれば申し込めますが、審査が厳しくないとはいえ状況によっては審査落ちてしまうことも考えられるでしょう。

自営業やフリーランスなど、審査が厳しくなりやすい個人事業主の場合は、個人事業主個人のクレジットヒストリー(信用情報)や事業の財務状況、勤続状況などから総合的に審査されます。

2.過去にauでの支払の滞納がある

もし、過去にauで電話の利用料などの滞納があるなら、審査に落ちてしまう可能性が高いです。

クレジットカードは「滞りなく金銭を支払う能力がある」という信頼があって初めて持てるものです。auファイナンシャルサービス側で把握できる範囲で滞納の情報がある場合、審査には通りにくくなるでしょう。

3.クレジットヒストリーに傷がある

クレジットヒストリーとは、「借りたお金をきちんと返済している」という実績のこと。その実績に傷がある場合は収入があっても審査に通らないことがあります。

クレジットヒストリーには、クレジットカードの利用だけでなく、キャッシングやローンなども含まれます。

クレジットカードで信用事故を起こしている人も審査に落ちることがあります。

ローンやキャッシング、クレジットカードなどに関わる個人情報は

- 指定信用機関のCIC

- 日本信用情報機構(JICC)

- 全国銀行個人信用情報センター(KCC)

などの信用機関に登録されています。

カードで引き落としができなかったり、ローンの滞納などがあったりすると、これらの期間に登録されます。

カード会社が信用機関に申込者の情報を照会して、信用事故があったことがわかると、審査に落ちることがあります。

au PAYカードの審査時間

au PAYカードの審査時間は最短2分です。実際にカードが届くまでは約2週間かかり、受け取りまでカードを利用することができません。

ただし、au PAYカードの審査に通過した人はクレジットカードを受け取れるまでの間、auかんたん決済 au PAY カード支払いで3万円まで決済ができる「即時利用サービス」を利用できます。

カード番号の即日受取はできないものの代替できる決済サービスを利用しているため利便性が高いです。

au PAYカードの審査に通らない場合はどうすればいい?

au PAYカードの審査に通らなかった場合、すぐには再申し込みをせず6か月以上の期間を空けて再申し込みするという方法があります。これは信用情報にクレジットカードの申込情報が6か月間記録されるためであり、au PAYカード以外に申し込む際も同様です。

審査落ちしたのがauの利用料金滞納等の理由であればauの社内ブラックになっていることも考えられるため、JCBカードWなど比較的審査が厳しくない別のクレジットカードに申し込みをおこなうのがおすすめとなります。

JCBカードWはau PAYカードと違って、モバ即入会であれば最短5分でカード番号を即日発行。

学生や専業主婦でも申し込みできて、18~39歳限定ですが40歳以降になった後も永年無料で利用できます。

ポイント還元率が常に2倍の1.0%になるお得なクレジットカードです!

au PAYカードの申し込み〜発行までの流れ

ポイントの貯まりやすさをはじめ、審査が甘いなど、さまざまなメリットのあるau PAYカード。

実際の申し込みから発行までは、どのような手順になるのでしょうか。

1.会員規約に同意し、au IDでログインする

まず、au PAYカードのサイトから、

カードの申し込み→会員規約→すべて同意→ログイン

をクリックします。

この時点でau IDを持っていなければ、新規登録のボタンをクリックして会員登録をしてau IDを取得します。

au IDの取得は、auの回線がなくても可能です。

2.お客様情報を入力する

次に、会員規約に同意してau IDでログインしたら、お客様情報を登録します。

登録する情報は、

- 氏名

- 電話番号

- 住所

- 勤務先

- メールアドレ

の5つ。審査に通るには、虚偽のないよう正確に入力しましょう。虚偽や不正確な入力があると、審査に通らない可能性があります。

3.ETCカード、家族カードの要不要を選択する

次に、無料で発行できるETCカードと家族カードが必要かどうかを選択します。

au PAYカードでETCカードを発行すると、高速道路の利用でPONTAポイントが貯まるので、ETCカードの切り替えを検討するのもよいでしょう。

家族カードの入会条件は、

- 高校生をのぞく18歳以上であること

- au PAYカードを持っていないこと

- 個人利用のau IDを所有していること

です。

家族カードを利用すると、本会員に請求されます。それらを選択すれば、申し込みは完了です。

4.審査と発行手続き

au PAYカードの審査は、最短2分で終了します。

カードが発行され、送られてくるまでの間は、「au かんたん決済au PAYカード払い」というサービスを利用してショッピングなどをすることができます。

このサービスは「au かんたん決済au PAYカード払い」に対応しているサイトが対象で、利用には暗証番号を入力するだけでよく、カード番号は不要です。

暗証番号は、au IDアプリかau会員サイトで登録・変更が可能となっています。

5.カードが送られてくる

au PAYカードの審査に通れば、申し込みから1~2週間でカードが手元に届きます。

簡易書留、または本人限定郵便で郵送されてきます。本人限定郵便の場合は、まず郵便局から到着通知書が届きます。

受け取る際に本人確認があるので、身分証を持って郵便局に行きましょう。身分証の提示をすることで郵便を受け取れます。

差出人は、auファイナンシャルサービス株式会社ではなく、業務委託をしている三菱UFJニコス株式会社の名前になっています。

不在票の記載も「三菱UFJニコス株式会社」となっているので、それを見て「何が送られてきたんだろう…」と不安になる人もいるようです。

差出人は三菱UFJニコス株式会社であることを覚えておきましょう。

JCBカードWはau PAYカードと違って、モバ即入会であれば最短5分でカード番号を即日発行。

学生や専業主婦でも申し込みできて、18~39歳限定ですが40歳以降になった後も永年無料で利用できます。

ポイント還元率が常に2倍の1.0%になるお得なクレジットカードです!

au PAYカードとau PAYゴールドカードの違い

| 名称 |  au PAYカード au PAYカード |

au PAYゴールドカード au PAYゴールドカード |

|---|---|---|

| 年会費 | 無料(条件あり) | 11,000円(税込) |

| 加入条件 | 満18歳以上

(高校生除く) 本人か配偶者に収入がある |

満20歳以上

(学生・無職・パート・アルバイト除く) 本人か配偶者に収入がある |

| 国際ブランド | Visa/Mastercard | Visa/Mastercard |

| 還元率 | 1% | 10% |

すでにau PAYカードを持っていて、厳しい審査にも自信があり一般カードよりもランクの高いカードが持ちたい、という人は、au PAYゴールドカードへの申し込みもできます。au PAYカードとau PAYゴールドカードの一番の違いは、その還元率。au PAYカードが還元率1%なのに比べ、au PAYゴールドカードはなんと10%です。

また、au PAYゴールドカードの得点として、auマネ活プラン料金を払えば、auマネ活ポイントとして、+10%の計20%が12ヶ月間ポイント還元されます。年会費11,000円(税込)と、auマネ活プラン料金の負担はあるものの、カードのヘビーユーザーであれば、十分ペイできる可能性があります。

ゴールドカードへのランクアップとともに、auマネ活プラン加入の検討の価値はあるでしょう。

家族カードの発行については、ゴールドカードの場合、1枚目が無料、2枚目からは2,200円(税込)が本会員にかかります。au PAYゴールドカードは、クレジットカードとしては驚きの還元率の高さなので、au PAYユーザーであればぜひランクアップしたいところです。

JCBカードWはau PAYカードと違って、モバ即入会であれば最短5分でカード番号を即日発行。

学生や専業主婦でも申し込みできて、18~39歳限定ですが40歳以降になった後も永年無料で利用できます。

ポイント還元率が常に2倍の1.0%になるお得なクレジットカードです!

au PAYカードに関するよくある質問

au PAYカードにまつわる疑問について、解説します。

au PAYカードの締め日・引き落とし日は?

auPAYカードの締め日は毎月15日、引き落とし日は翌月10日となっており他の日に変更はできません。

ただし、引き落とし日が土日祝日となっている場合には引き落とし日が翌営業日となります。

引き落とし日に口座にお金を入れていなかった!どうしたらいい?

引き落とし口座の金融機関によっては、再引き落としがあります。自分の設定している金融機関が該当しているか、au PAYカードのHPで確認しましょう。

支払日以降の入金については、保証会社である三菱UFJニコスのHPで確認の上、手続きが必要となります。

ゴールドカードへのランクアップはどうしたらいい?

ランクアップには、au PAYゴールドカードへの申し込みをして、審査を受ける必要があります。au PAYカードのHPから申し込みましょう。

審査は最短即日となっていますが、一般カードに比べて厳しい審査が行われるため場合によっては2~3日かかります。ゴールドカードの年会費は11,000円(税込)です。

なお、万が一審査落ちしてしまっても、au PAYゴールドカードが利用できないだけでau PAYカードはそのまま利用できます。

au PAYカードローンの返済方法は何がある?

カードローンの返済方法は、

- ATMからの返済

- 指定口座への振込

の2通りの方法があります。

指定口座への振込には、au PAYファイナンシャルサービスセンターへの相談が必要です。

au PAYカード利用時のPONTAポイントはどう加算される?

カードの利用ごとに加算予定ポイントとして貯まっていき、毎月15日を締め日として、翌月の10~14日に加算されます。カード利用の締め日と引き落とし日のタイミングと同じです。

au PAYゴールドカードの空港ラウンジサービスはどこの空港で利用できる?

成田空港、羽田空港をはじめとした国内の空港33か所と、国外ではハワイのダニエル・K・イノウエ国際空港が対象です。

本人と家族会員は無料ですが、それ以外の家族については有料となっています。

au PAYカードはApplePayに利用できる?

au PAYカードはApplePayの支払い先に設定することが可能です。iPhoneのアプリ「ウォレット」やApple Watchに追加することで決済が簡単に行えます。

店舗での支払いの際には支払い方法がQUICPayであることを店員に伝えてください。

JCBカードWはau PAYカードと違って、モバ即入会であれば最短5分でカード番号を即日発行。

学生や専業主婦でも申し込みできて、18~39歳限定ですが40歳以降になった後も永年無料で利用できます。

ポイント還元率が常に2倍の1.0%になるお得なクレジットカードです!

まとめ

日常の買い物だけでなく、KDDIグループの各サービスでの利用でもポイント還元率アップができるau PAYカード。

現在は、携帯電話がau回線を契約していなくてもau PAYカードの申し込みが可能で、比較的審査が甘く学生や専業主婦にもおすすめできます。また、au PAYへのチャージでの還元率も上がっており、auユーザーなど関係なく、誰でもお得に利用できるカードです。

auユーザー以外の場合には年会費がかかる場合があるという悪い評判もありますが、年1回以上利用すれば年会費は無料になるためうまく利用してたくさんのポイントを貯めることができます。

ヘビ―ユーザーであれば、少し審査は厳しいですがよりお得なポイント還元率10%のau PAYゴールドカードへのランクアップを検討するのもおすすめです。

◎関連記事