SMBCグループが提供を開始した三井住友銀行Olive(オリーブ)が話題となっています。

Oliveは、三井住友銀行の口座、クレジット、デビット、ポイント、保険、証券まで、1つのアプリで管理できる画期的なサービスです。

Oliveアカウントを作成すると発行される「Olive(オリーブ)フレキシブルペイ」カードには、キャッシュカード・クレジットカード・デビットカード・ポイントカードの4つの機能が1枚に集約されています。

スマホアプリで自由に支払い方法を切り替えることができ、カードを何枚も持ち歩きたくないという人に好評です。

三井住友銀行Olive(オリーブ)は他の三井住友カードとどのような違いがあるのかや、利用する際のメリットまたはデメリット、また審査基準や申込方法について解説します。

▶︎関連記事:「専業主婦でも作れる審査が甘いおすすめクレジットカードはどれ?即日発行できるカードの選び方」

▶︎関連記事:「学生に必要なおすすめの最強クレジットカード!クレカを作るべきメリット・危険ではない?」

▶︎関連記事:「審査が甘いクレジットカードは存在する?即日発行できるおすすめのクレジットカード」

目次

三井住友銀行Olive(オリーブ)の基本情報

| 年会費 | 永年無料 |

| ポイント還元率 | 0.5%~20%(クレジットモード) 0.5%(デビットモード) 0.25%(ポイント払いモード) |

| 申込条件 | 国内在住の方※クレジットモードは満18歳以上(高校生除く)、審査により利用できない場合があります ※Olive(オリーブ)アカウント作成後、クレジットモードを利用するには、お持ちのOlive(オリーブ)フレキシブルペイを一旦退会(解約)のうえ、改めてお申し込みが必要です |

| クレジットカードモード限定のポイント獲得特典 | ・対象のコンビニや店舗で利用すると最大20%※還元 (スマホのタッチ決済+家族ポイント+Vポイントアッププログラム) ・学生への優待「学生ポイント」付与 |

三井住友銀行Olive(オリーブ)は、SMBCグループが2023年3月よりスタートさせた新しいモバイル金融サービスです。

SMBCグループは「三井住友銀行フィナンシャルグループ」の略称で、日経平均株価やTOPIXの構成銘柄として選ばれています。「三井住友銀行」はグループの中核をなすメガバンクであり、口座を持っているという人も多いのではないでしょうか。

三井住友銀行Olive(オリーブ)は銀行口座の残高確認や振込手続き、資産運用のほか、決済にも利用できるという非常に画期的なサービスです。

このサービスが最も注目されている最大の理由は、「Oliveフレキシブルペイ」という独自の決済サービスで、3つの支払い方法をアプリで自由に切り替えて利用することができます。

公式サイトをチェック

三井住友銀行Olive(オリーブ)のデメリット

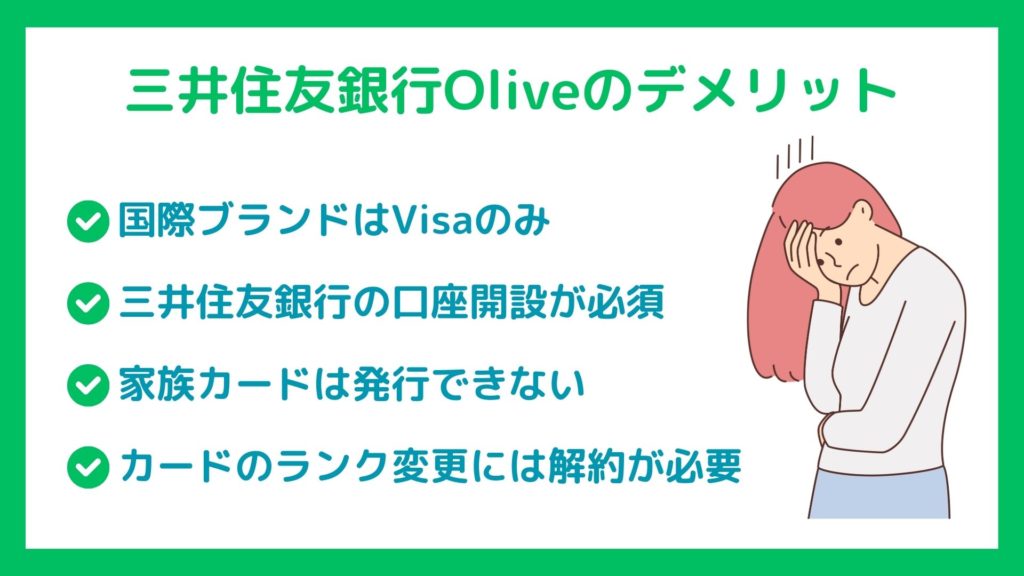

三井住友銀行Olive(オリーブ)には、以下で紹介する2つのデメリットがあります。カード作成を検討する前に一度確認しておきましょう。

国際ブランドはVisaのみ

三井住友銀行Olive(オリーブ)カードで利用できる国際ブランドはVisaのみです。

なぜVisaにしか対応していないのかというと、三井住友銀行Olive(オリーブ)最大の特徴であるフレキシブルペイを開発したのがVisaだからだと考えられます。

この点は、どうしてもJCBやMastercardを利用したい人でなければ、特にデメリットに感じることはないでしょう。

Visaは世界で利用可能な国際ブランドであり、日本全国のさまざまなお店で利用でき、他の国際ブランドと比べて特段使いにくいと感じることは少ないといえます。

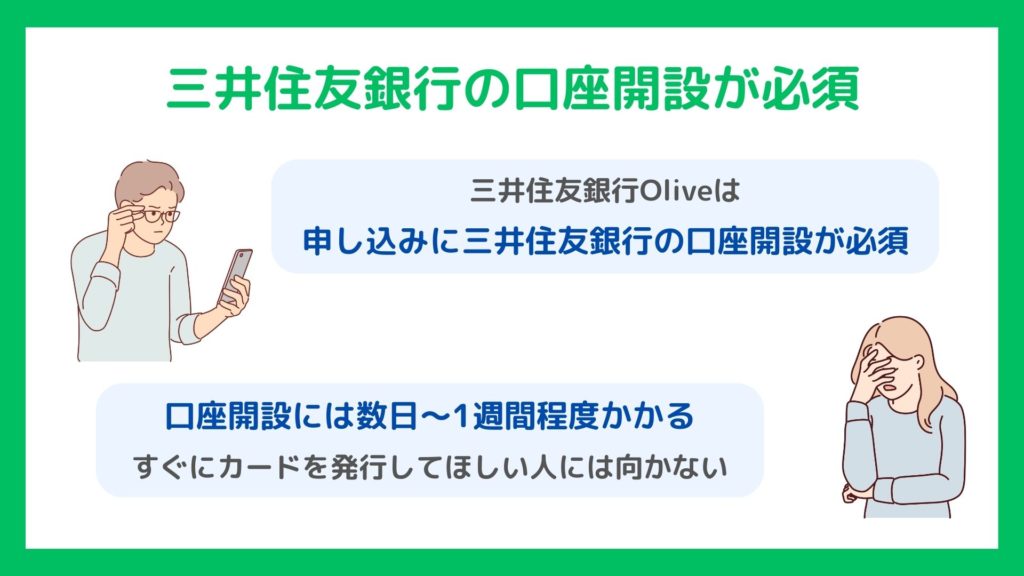

三井住友銀行の口座開設が必須

三井住友銀行Olive(オリーブ)は三井住友銀行が提供しているサービスということもあって、利用するには三井住友銀行の口座開設が必須です。

フレキシブルペイのクレジットモードとデビットモードの支払口座(引落口座)は三井住友銀行になり、他の金融機関に変更することはできません。

口座は最短当日開設も可能ですが、申し込み方法や申し込み状況によっては数日から1〜2週間程度かかる場合もあります。

そのため、すぐに三井住友銀行Olive(オリーブ)を利用したい人にとっては、口座開設やカードの発行・到着までにかかる時間を煩わしく感じるかもしれません。

公式サイトをチェック

三井住友銀行Olive(オリーブ)のメリット

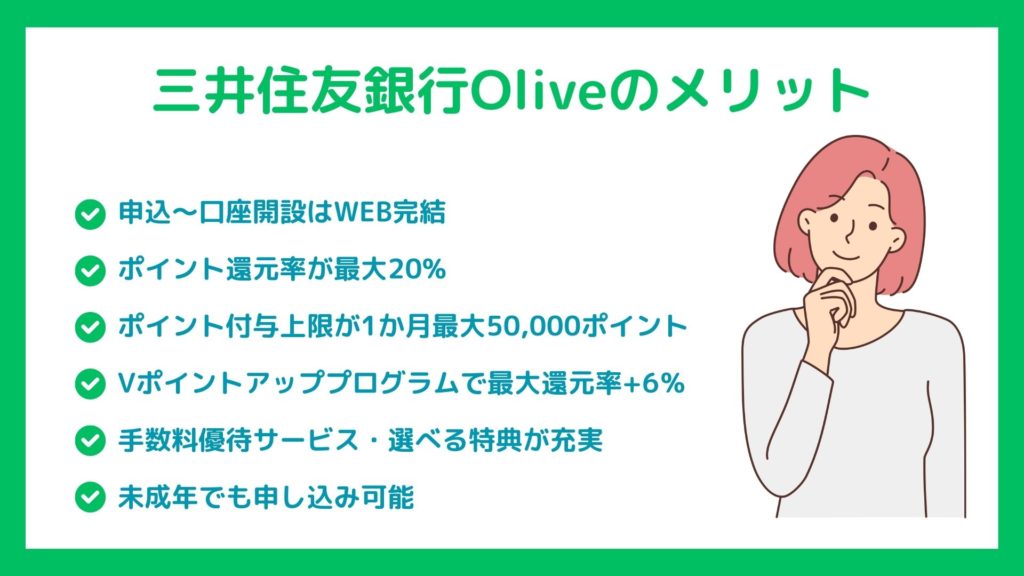

三井住友銀行Olive(オリーブ)にはデメリットもありますが、それ以上に多くのメリットがあります。

どのようなメリットがあるのかを解説するので、現在メインで使っているカードがある人はお持ちのカードと比較してみてください。

Oliveフレキシブルペイに対応

三井住友銀行Olive(オリーブ)の目玉とも呼べる機能が「Olive(オリーブ)フレキシブルペイ」です。

三井住友銀行Olive(オリーブ)のカードは、最大で4つのカード機能を持たせる事ができます。

- デビットカード

- キャッシュカード

- クレジットカード

- ポイントカード(ポイント払い)

4つの機能を一つに集約できるカードは他になく、支払い用のカードとして非常に優れていると好評です。

三井住友カードとの2枚持ちも可能

三井住友銀行Olive(オリーブ)は、三井住友カード※との2枚持ちも可能です。

※三井住友銀行のクレジット一体型キャッシュカード(SMBC CARD)をお持ちの場合、Olive(オリーブ)への切り替えに伴ってクレジット機能は解約となり、新たに発行されるOlive(オリーブ)カードに統合されます(お持ちのクレジット一体型キャッシュカードは利用できなくなります)

2枚持ちの場合、三井住友カードのポイント還元率アップが期待できます。

これは三井住友銀行カードとOlive(オリーブ)フレキシブルペイが同じSMBC IDに紐づいている場合、一方のVポイントアッププログラム条件達成状況がもう一方のカードにも適用されるからです。

三井住友銀行カードで利用しているVpassをOlive(オリーブ)フレキシブルペイと連携させると、三井住友銀行カードのポイント還元率をアップさせる事ができます。三井住友銀行カードを既に持っている人は、2枚持ちして連携させることも検討してみてください。

申し込み・口座開設はWEB完結で簡単

三井住友銀行Olive(オリーブ)の申し込みや口座開設の手続きは全てWEB上で完結させる事ができます。

クレジットカードのなかにはWEB上で途中まで手続きをした後に書類を郵送してもらい、書類を記入して返送しなければ申し込み手続きが終わらないものもあります。

三井住友銀行Olive(オリーブ)なら、申し込みから口座開設までの手続きがWEB上で完結するため、忙しい人でもすきま時間で簡単に申し込みが可能です。

ポイント還元率が最大20%

三井住友銀行Olive(オリーブ)のフレキシブルペイ・クレジットモードでは、条件を満たすことで利用金額の最大20%相当のポイント還元を受けられます。

「Vポイントアッププログラム」では、条件を達成する事でポイント還元率が最大8%アップします。住宅ローンの契約など、ハードルの高い条件もありますが、月1回アプリにログインするだけで還元率が1%アップするなど、比較的簡単に達成できる条件もあります。

また、大手コンビニやマクドナルドを始めとした外食チェーンなど対象店舗で三井住友銀行Olive(オリーブ)フレキシブルペイを利用し、スマホのタッチ決済で支払うと還元率が6.5%※アップします(※現物のカードのタッチ決済で支払った場合は4.5%)

さらに、三井住友カードの本会員である家族を登録すると、還元率が1人につき1%、最大で5%アップする「家族ポイント」特典も併用可能です。

もし全ての条件を達成できれば、ポイント還元率は驚異の20%※です。

※カード種別や入会時期、Vポイントプログラムの取引状況などにより、還元率の合計が20%を超える場合もありますが、実際に付与されるポイントは景品表示法の定めにより20%が上限となっています。

ポイント付与の上限が1か月最大50,000ポイントと高い

クレジットカードには特典として付与されるポイントに上限が定められており、ほとんどのクレジットカードは月15,000ポイントが付与上限となっています。

しかし三井住友銀行Olive(オリーブ)の上限は月50,000ポイントと、かなり高めの設定です。

この上限を超えるには、還元率の上限である20%の場合で月25万円、還元率5%なら月100万円の利用が必要になります。一般の人が生活費の支払いなどに利用するのであれば、ポイント付与上限を気にする必要はないといえるでしょう。

Vポイントアッププログラムを活用すると還元率最大+8%

三井住友銀行Olive(オリーブ)には「Vポイントアッププログラム」に対応しており、条件の達成状況に応じて還元率が最大8%※アップします。※カード種別や入会時期、Vポイントプログラムの取引状況などにより、8%を超える場合があります。

Vポイントアッププログラムとは、SMBCグループ(SBI証券、SMBCモビット、住友生命など)が提供するサービスの利用状況によって、三井住友銀行Olive(オリーブ)を対象店舗で利用した際のポイント還元率アップする特典です。対象となるサービスや特典の内容は以下の表のとおりです。

※1:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 自分がどの程度条件を達成しているかはアプリ内で簡単に確認できます。無理のない範囲で条件達成にチャレンジしてみましょう。 三井住友銀行Olive(オリーブ)を契約することでさまざまな優待や特典を得られるのもメリットです。 まず契約した際の基本的な特典として、三井住友銀行の手数料優待サービスがあります。 手数料優待サービスの内容は以下の通りです。 基本特典に加え、以下の4つから毎月自由に選択して特典を受けられます。 ※「給与振込」という明細がなくても2か月連続で1度に3万円以上の振込があれば、2か月目は給与受取実績とみなされ特典の対象になります。 選べる特典は、月初3営業日目の翌日から月末までの間に三井住友銀行アプリから選ぶことができ、翌月の特典に反映されます。 申し込みのハードルが非常に低いのもメリットのひとつです。 三井住友銀行Olive(オリーブ)の申し込みに年齢制限はないため、0歳から申し込めます。未成年でもキャッシュレスで買い物ができる方法として好評です。 ただし、未成年(18歳未満)はデビットモード(利用した時点で即座に銀行口座からお金が引き落とされる)しか利用できません。なお、デビットモードの利用限度額は当初0円に設定されているため、買い物などに利用する際は事前にアプリから利用限度額の変更が必要です。 SMBCグループでは三井住友銀行Olive(オリーブ)フレキシブルペイ以外にもカードを発行しています。主なカードとしては、「三井住友カード(NL)」や「三井住友カードゴールド(NL)」、「プラチナプリファード」などがあります。 三井住友銀行Olive(オリーブ)と上記の三井住友カードとではどのような違いがあるのかを比較してみましょう。 まずは三井住友銀行Olive(オリーブ)フレキシブルペイと三井住友カード(NL)を比較してみましょう。 三井住友銀行Olive(オリーブ)フレキシブルペイ、三井住友カード(NL)共に年会費は永年無料です。 支払口座は、フレキシブルペイが三井住友銀行しか選べないのに対し、三井住友カード(NL)は他の金融機関も選べます。これは後述するゴールドやプラチナプリファードにも共通する違いです。 三井住友銀行に口座がない場合、発行スピードは三井住友カード(NL)のほうが圧倒的に早く、最短10秒で即時発行が可能です。三井住友銀行に口座がある人は、アプリからの申込後、すぐにデビットカードモードが利用できます。インターネットショッピングならカード番号を使って買い物ができ、カード到着を待つ必要はありません。 続いて三井住友銀行Oliveフレキシブルペイゴールドと三井住友カードゴールド(NL)を比較してみました。 ※1:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 続いて三井住友銀行Oliveフレキシブルペイ ゴールドと三井住友カードゴールド(NL)を比較してみました。 2つのカードは対象年齢に違いがあり、三井住友カード ゴールド(NL)は高校生を除く18歳以上が対象、三井住友銀行Oliveフレキシブルペイ ゴールドは20歳以上が対象です。 いずれも年間100万円以上の利用で、翌年以降年会費が永年無料になります。ずっと使い続けるつもりであれば、年間100万円以上の利用条件達成を目指すとよいでしょう。普段の買い物に加え、通信費や光熱費、保険料など、固定費の支払いをなるべくまとめれば達成できない金額ではありません。 最後に最上位クラスのカードである三井住友銀行Oliveフレキシブルペイプラチナプリファードとプラチナプリファードを比較してみました。 ※1:ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。 三井住友銀行Oliveプラチナプリファード、プラチナプリファードともに、基本のポイント還元率が1%であり、一般カードやゴールドカードの0.5%よりも高く設定されています。 いずれも33,000円の年会費がかかりますが、入会して3か月目までに40万円以上利用すれば40,000ポイントが進呈される特典があり、初年度の年会費負担はこれでカバーすることが可能です。 なお、2年目以降も前年の利用100万円ごとに10,000ポイント、最大で40,000ポイントが付与される特典がありますが、初年度に比べてハードルはかなり高くなります。 また、プラチナリファードはほかの三井住友銀行カードとは異なり、利用できる国際ブランドがVisaのみであるという点は注意が必要です。 三井住友銀行Olive(オリーブ)に申し込みする際には審査が必要になります。 ここからは、三井住友銀行Olive(オリーブ)に入会する際に必要な条件や審査落ちや審査難易度について解説していきます。 三井住友銀行Olive(オリーブ)に申し込みをする際は、三井住友銀行の口座が必要です。まだ口座を持っていない人は、同時に口座開設手続きをおこないましょう。 口座を開設する条件は一般的な銀行と同じで、本人確認ができる書類さえあれば年齢関係なく誰でも口座を開設できます。口座開設には「写真付きの本人確認書類」が必須です。運転免許証またはマイナンバーカードをあらかじめ準備しておいてください。 クレジットモードなど、一部機能を利用する際には個別に条件が課せられます。その条件は以下の通りです。 支払いと同時に銀行口座から引き落としされる仕組みのデビットモードに関しては審査が必要なく、審査落ちの心配はありません。 そのため、もしクレジットカードの審査に落ちたとしても、デビットカードとしては利用できます。 三井住友銀行Olive(オリーブ)のクレジットモードの審査難易度は、他の銀行系クレジットカードと同程度であり、銀行口座の開設よりも厳しくなります。 三井住友銀行Oliveの審査落ちする人の特徴は以下の通りです。 キャッシング枠を同時に申し込むと、審査難易度は高まる傾向があります。不要であればキャッシング枠は省いておきましょう。 また、消費者金融やカードローンの借り入れがある、短期間に複数のクレジットカードを申し込んでいる、クレジットカードやローンなどの滞納があると、支払い能力を疑われて審査で不利に働く恐れがあります。 住宅ローンやマイカーローンなど長期の借り入れを除く借金や滞納などは極力返済、支払いを済ませて審査を申し込んでください。 滞納が長期にわたっていると、個人信用情報期間にその情報が登録されており、滞納を解消したとしてもしばらくの間審査に通るのが難しくなります。 申込時に入力した情報に嘘偽りがある場合や、不備や記載ミスがあった場合も事実と異なるため、審査に通らない可能性が高まります。 三井住友銀行Oliveの審査に落ちてしまっても、審査に落ちた理由は開示されません。申告情報にミスがあったり信用情報に傷があるなどが考えられますが、審査に落ちた明確な理由は教えてもらえないため、自分自身で確認する必要があります。 三井住友銀行Oliveの審査に落ちた後でも再申し込みはできますが、三井住友銀行Oliveに申し込みをしたこと・三井住友銀行Oliveの審査に落ちたことは、信用情報に記録されているため、最低でも半年ほど期間を空けてから再度申し込みを行いましょう。 三井住友銀行Oliveフレキシブルペイの申し込み条件は、日本国内在住で満18歳以上(高校生は除く)のみなので、大学生や主婦でも申込できます。 クレジットモードを利用する場合は、一定の審査が行われるため学生なら親権者、主婦なら配偶者の信用情報も確認される可能性がありますが、学生や主婦であっても、審査に通る可能性は十分にあります。 ただ審査の結果によっては、デビットモードのみの利用になる可能性がありますが、三井住友銀行Oliveカードの発行自体は行える可能性が高いです。 三井住友銀行Oliveフレキシブルペイの審査に通りやすくなるためのポイントをご紹介します。 三井住友銀行Oliveフレキシブルペイの審査に通りやすくするためには、同時期に複数のクレジットカードに申し込みをしないことが挙げられます。 一度に複数のクレジットカードに申し込みをしていると、お金に困っていると判断され、審査が厳しくなる傾向があるため、三井住友銀行Oliveフレキシブルペイに申し込む場合は、ほかのクレジットカードの申し込みは控えましょう。 すでに他のクレジットカードを使用している場合は、支払い期日までに口座に振り込んでおきましょう。三井住友銀行Oliveフレキシブルペイに申し込んでいるタイミングで、支払いが遅れてしまうと三井住友銀行Oliveフレキシブルペイの発行審査に影響してしまいます。 直近でクレジットカードの申し込みを半年以内に行っている場合は、申し込みをしてから半年程度期間を空けて申し込みをしましょう。 短期間で何枚もクレジットカードを申し込んでいると、お金に困っていると判断され、審査が厳しくなる傾向があります。 三井住友銀行Oliveフレキシブルペイの申し込みの前に、審査に通らないかもと心当たりがある人は、事前に自分自身の信用情報を確認しておくとスムーズです。 信用情報に問題がないことを確認したうえで、三井住友銀行Oliveフレキシブルペイの申し込みを行うと、審査に通る可能性が一気に高まります。 三井住友銀行Olive(オリーブ)の申し込み条件を確認して特に問題なければ、申し込み手続きに進みましょう。 ここでは三井住友銀行Olive(オリーブ)の申し込み方法を、三井住友銀行の口座を持っている場合と持っていない場合に分けて解説します。 三井住友銀行Olive(オリーブ)の申し込みをする際には三井住友銀行アプリが必要になるので、先にインストールしておきましょう。 まず三井住友銀行アプリにログインします。 ログインしたら「Oliveアカウントに切り替えを選択」を選び、続いて「アカウントランク等サービス」を選択しましょう。 「お客様情報」の入力になるので必要事項を入力、入力が完了したらフレキシブルペイの入力に進み、支払い方法を選びます。 支払い方法は後から変更可能なので、とりあえず一番利用するであろう支払い方法を選ぶと良いでしょう。 最後にモバイル決済を登録すればとりあえずデビットモードの設定が完了するので、買い物で三井住友銀行Olive(オリーブ)を利用できるようになります。 銀行の口座がない場合、先に銀行の口座開設をしなければなりません。 申し込みの際には本人確認書類が必要になります。 運転免許証やマイナンバーカードなど顔写真付きの本人確認証明書を利用しましょう。 三井住友銀行アプリからログインして、「Oliveアカウントを申し込む」をタップします。 本人確認書類をアップロードして本人確認終了後、発行するカードの種類を選択して次に進みます。 次に個人情報を入力する画面になるので、個人情報を入力してSMS認証をおこなうと口座開設の申し込みは完了です。 申し込み完了から約3営業日後、三井住友銀行からカード発行のメールが届きます。 メールに記載されたURLにSMBC IDを使ってログインすると支払いモード選択の画面になるので支払いモードを選択、モバイル支払いを登録すれば三井住友銀行Olive(オリーブ)を利用できるようになります。 最後に三井住友銀行Oliveに関するよくある質問と回答をご紹介します。 すでに三井住友カードを持っていても三井住友銀行Olive(オリーブ)フレキシブルペイに申し込むことは可能です。 申し込みは三井住友銀行アプリから簡単に行えるので、アプリの指示にしたがって申し込みしてください。なお、現在持っている三井住友カードを三井住友銀行Oliveに切り替えることはできない点には注意しましょう。 お持ちのカードはSMBC CARD(キャッシュカード一体型)の場合、SMBC CARDの口座と同じ口座で三井住友銀行Olive(オリーブ)フレキシブルペイの申し込みはできません。 三井住友銀行Olive(オリーブ)フレキシブルペイを申し込むには、SMBC CARDを退会(解約)し、退会手続き完了から2〜7営業日までにOlive(オリーブ)アカウントへの切り替え手続きが必要です。 三井住友銀行Olive(オリーブ)フレキシブルペイのクレジットモードを申し込むと、新たにカードは発行され、クレジットカード番号も新しいものになります。 お持ちのカードがSMBC CARD(キャッシュカード一体型)以外であれば、そのまま使い続けることが可能です(SMBC CARD(キャッシュカード一体型)は申し込み前に退会(解約)が必要) クレジットカードを複数枚持ちたくない人は、定期的な支払いなどを三井住友銀行Olive(オリーブ)フレキシブルペイに変更したあと解約手続きを行ってください。 すでにお持ちの三井住友銀行の口座を三井住友銀行Oliveに切り替えても、店番号や口座番号が変わることはありません。現在使用している口座のままで切り替えることができます。 三井住友銀行Oliveに切り替え後は、専用アプリから口座番号や残高を確認したり、振込や送金を行うことが可能になります。 三井住友銀行Olive(オリーブ)フレキシブルペイ・クレジットモードの支払いで最大20%還元を受けられるのは、次のような店舗です(一例) コンビニや外食チェーン店など幅広い店舗で最大20%還元が受けられることが分かります。 なお、条件達成により自分のカードの還元率が何パーセントになっているかは、三井住友銀行アプリで確認できます。 三井住友銀行Oliveで貯めたVポイントの主な使い道は次の通りです。 このようにVポイントには様々な使い道がありますが、利用方法によって1ポイントあたりの価値が異なる点には注意が必要です。 なるべく還元率を落としたくないという人であれば、アプリにチャージして買い物に利用する方法やクレジットカードの利用料金に充当するのがおすすめとなります。 三井住友銀行Oliveは三井住友カード(NL)の審査に落ちてしまった人でも申し込みができます。 なお、三井住友銀行Oliveはクレジットモードの審査に落ちてしまっても、デビットモードが利用できるカードを発行してもらうことができます。 三井住友銀行Olive(オリーブ)は、SMBCフィナンシャルグループが2023年3月に開始したモバイル金融サービスです。 最大の特徴は、デビットカード、キャッシュカード、クレジットカード、ポイントカードの4つの機能が1枚のカードに集約された「Olive(オリーブ)フレキシブルペイ」 それぞれ個別にカードを持ち歩く必要がないため非常に便利なサービスです。クレジットモード以外は未成年でも利用でき、キャッシュレス決済も可能です。申し込みはWEB上で完結するので、いつでも簡単に始められます。 三井住友銀行Olive(オリーブ)は、スマホアプリで収支や資産状況などを一元管理できる画期的なサービスです。 Olive(オリーブ)フレキシブルペイには4つのカード機能が集約されているため、口座の管理や支払いもスムーズに行えます。Tポイントとの統合で注目を集める「Vポイント」を効率よく貯めることができ、クレジットモードのポイント還元率は最大20%と業界トップクラス。SBI証券では投資信託の積立投資に利用でき、積立金額に応じてVポイントが貯まります。 口座やカードをまとめてすっきり管理したい人、効率よくポイントを貯めたい人にぴったりのサービスといえるでしょう。 竹国 弘城(たけくに ひろき) 【保有資格】1級ファイナンシャルプランニング技能士、CFP®、宅地建物取引士

対象となるサービス

上乗せされるポイント還元率※1

達成条件

Oliveアカウントの選べる特典

1%

Oliveアカウントの選べる特典から「Vポイントアッププログラム+1%」を選択

Oliveアカウントの契約とアプリにログイン

1%

Oliveアカウントを契約し、Vpassアプリもしくは三井住友銀行アプリに月1回以上ログイン

※SMBC IDに紐づいていない銀行口座・Vpass IDでのログインは対象外

Oliveアカウントの契約と住宅ローン

1%

Oliveアカウントを契約し、三井住友銀行で住宅ローンの契約をする

Oliveアカウントの契約と外貨預金

0.5%

Oliveアカウントを契約し、当月中の円から外貨預金への預け入れ回数が1回以上

0.5%

Oliveアカウントを契約し、当月中の円から外貨預金への預け入れ金額が5万円以上

1%

Oliveアカウントを契約し、外貨預金の毎月最終営業日の残高が1万米ドル相当額※以上

※三井住友銀行所定のレートにより算出

共通

・Vポイントプログラム対象カードを保有し、SMBC IDを登録

・メインポイントを「青と黄色のVポイント」に設定

・Vポイントカード登録

・「三井住友カードVポイント認証(Vpass/SMBC ID)」の登録

SBI証券

1%

【Vポイント投資】

当月のVポイント投資で、合計10,000ポイント以上利用

0.5%

【NISA口座残高200万円】

(三井住友カード・三井住友銀行仲介口座独自特典)

当月末のNISA口座における投資信託の保有資産評価額が200万円以上 ※2

※三井住友カード・三井住友銀行仲介口座保有者のみ対象

0.5%

【NISA口座残高100万円】

(三井住友カード・三井住友銀行仲介口座かつOlive会員独自特典)

当月末のNISA口座における投資信託の保有資産評価額が100万円以上 ※2

※三井住友カード・三井住友銀行仲介口座保有者かつ、Olive会員のみ対象

SMBCモビット

最大1%

OliveアカウントおよびSMBCモビットを契約のうえ、Oliveアカウント契約口座を支払方法に登録して利用

住友生命

最大2%

「Vitalityスマート for Vポイント」に加入のうえ、Vitality健康プログラムを実施

※Vitalityステータスに応じて0.5%〜2.0%の上乗せ

※2:2023年12月までの旧NISA口座(一般NISA/つみたてNISA)と2024年1月からの新NISA口座の投資信託保有資産評価額を合算して判定。手数料優待サービス・選べる特典が充実

(特典選択月に給与※または年金の受取実績がある場合、Vポイント200ポイント付与)

(特典選択月の月末時点の円預金・外貨預金の残高が1万円以上の場合、Vポイント100ポイント付与)未成年でも申し込みができる

公式サイトをチェック

三井住友銀行Oliveフレキシブルペイと三井住友カード(NL)の違いは?

三井住友銀行Oliveフレキシブルペイと三井住友カード(NL)の比較

カード名

三井住友銀行Olive(オリーブ)フレキシブルペイ

三井住友カード(NL)

申し込み資格

日本国内在住の個人

(クレジットモードの利用は、高校生を除く満18歳以上)日本国内在住の満18歳以上の個人

(高校生を除く)

年会費

永年無料

永年無料

ポイント還元率※1

【クレジットモード】0.5%〜最大20%

【デビットモード】

0.5%

【ポイント払いモード】

0.25%0.5%~最大16% ※2

※同一のSMBC IDでOliveを併用した場合は最大20%

国際ブランド

Visa

Visa

Mastercard

発行スピード

【三井住友銀行口座あり】

デビットモード:即時

クレジットモード:最短当日 ※

【三井住友銀行口座なし】

デビットモード:最短3営業日

クレジットモード:デビットモードの初回登録手続後、最短当日 ※

カード到着まで約1週間程度

※審査状況によって1週間程度かかる場合があります

最短10秒で即時発行

※即時発行ができない場合があります。

電子マネー

Apple Pay

Google Pay

iD

PiTaPaApple Pay

Google Pay

iD

PiTaPa

WAON

※2:最大16%の内訳(通常ポイント:0.5%+スマホのタッチ決済利用:6.5%+家族ポイント:最大5%、SBI証券での取引:最大2%、住友生命「Vitalityスマートfor Vポイント」加入:最大2%)、VポイントPayアプリ、Visaプリぺ、かぞくのおさいふへのチャージは還元率0.25%

三井住友銀行Oliveフレキシブルペイゴールドと三井住友カードゴールド(NL)を比較

カード名

三井住友銀行Oliveフレキシブルペイゴールド

三井住友カード ゴールド(NL)

申し込み資格

日本在住の満18歳以上の個人

(クレジットモードの利用は、原則として満20歳以上の、本人に安定継続収入のある人)

日本在住の個人

原則として高校生を除く満18歳以上で、ご本人に安定継続収入のある人

年会費

5,500円(税込)

※年間100万円のご利用で翌年以降の年会費永年無料 ※2

5,500円(税込)

※年間100万円のご利用で翌年以降の年会費永年無料 ※2

ポイント還元率※1

【クレジットモード】

0.5%〜最大20%

【デビットモード】

0.5%

【ポイント払いモード】

0.25%

0.5%~最大16% ※3

※同一のSMBC IDでOliveを併用した場合は最大20%

国際ブランド

Visa

Visa

Mastercard

発行スピード

【三井住友銀行口座あり】

デビットモード:即時

クレジットモード:最短当日 ※

【三井住友銀行口座なし】

デビットモード:最短3営業日

クレジットモード:デビットモードの初回登録手続後、最短当日 ※

カード到着まで約1週間程度

※審査状況によって1週間程度かかる場合があります

最短10秒で即時発行

※即時発行ができない場合があります。

電子マネー

Apple Pay

Google Pay

iD

PiTaPaApple Pay

Google Pay

iD

PiTaPa

WAON

※2:年間100万円利用の対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。

※3:最大16%の内訳(通常ポイント:0.5%+スマホのタッチ決済利用:6.5%+家族ポイント:最大5%、SBI証券での取引:最大2%、住友生命「Vitalityスマートfor Vポイント」加入:最大2%)、VポイントPayアプリ、Visaプリぺ、かぞくのおさいふへのチャージは還元率0.25%。三井住友銀行Oliveフレキシブルペイプラチナプリファードとプラチナプリファードを比較

カード名

三井住友銀行Oliveフレキシブルペイプラチナプリファード

プラチナプリファード

申し込み資格

日本国内に住所のある満18歳以上の個人

(クレジットモードの利用は、原則として満20歳以上の、本人に安定継続収入のある人)日本国内に住所のある個人

原則として満20歳以上で、ご本人に安定継続収入のある人

年会費

33,000円(税込)

33,000円(税込)

ポイント還元率※1

【クレジットモード】

1%〜最大20%

【デビットモード】

1%

【ポイント払いモード】

0.25%

1%~16% ※2

※同一のSMBC IDでOliveを併用した場合は最大20%

国際ブランド

Visa

Visa

発行スピード

【三井住友銀行口座あり】

デビットモード:即時

クレジットモード:最短当日 ※

【三井住友銀行口座なし】

デビットモード:最短3営業日

クレジットモード:デビットモードの初回登録手続後、最短当日 ※

カード到着まで約1週間程度

※審査状況によって1週間程度かかる場合があります

最短10秒

※即時発行ができない場合があります。

電子マネー

Apple Pay

Google Pay

iD

PiTaPaApple Pay

Google Pay

iD

PiTaPa

WAON

※2:最大16%の内訳(通常ポイント:1%+プリファードストア特約店(スマホのタッチ決済利用):最大6%+家族ポイント:最大5%、SBI証券での取引:最大2%、住友生命「Vitalityスマートfor Vポイント」加入:最大2%)、VポイントPayアプリ、Visaプリぺ、かぞくのおさいふへのチャージは還元率0.25%

公式サイトをチェック

三井住友銀行Olive(オリーブ)の審査は厳しい・申し込み条件

の審査は厳しい・申し込み条件-1.jpg)

三井住友銀行Oliveの申込条件

デビットモードは審査不要

三井住友銀行Oliveの審査落ちする人の特徴

三井住友銀行Oliveの審査に落ちたらどうすればいい?

三井住友銀行Oliveは主婦や学生でも審査に通る?

三井住友銀行Oliveの審査に通りやすくするためのポイント

一度に複数のクレジットカードに申し込みしない

別のカードを使用している場合は期日までにきちんと支払う

クレジットカードの申し込みをしたことがある場合は半年ほど期間を空ける

信用情報が心配な人は事前に確認してから申し込む

公式サイトをチェック

三井住友銀行Olive(オリーブ)の申し込み方法

三井住友銀行の口座を持っている場合

三井住友銀行の口座を持っていない場合

三井住友銀行Olive(オリーブ)に関するFAQ

の審査は厳しい・申し込み条件-2-1.jpg)

すでに三井住友カードを持っていてもOliveに申し込める?

三井住友銀行Oliveに申し込むとクレジットカード番号は変わる?

三井住友銀行Oliveに申し込むと口座番号は変わる?

三井住友銀行Oliveで最大20%還元を受けられる対象店舗は?

三井住友銀行Oliveで貯めたVポイントの使い道は?

三井住友銀行Oliveは三井住友カード(NL)の審査に落ちた人も申し込める?

公式サイトをチェック

まとめ

証券会社、保険代理店での勤務を経て、ファイナンシャルプランナーとして独立。お金に関する相談や記事の執筆・監修を通じ、自分のお金の問題について自ら考え、行動できるようになってもらうためのサポートを行う。関連記事