キャッシュレス決済はクレジットカードを使えばカードを読み込ませるだけで決済ができ、電子マネーを使えば種類によっては完全に非接触でお会計をすることができることから需要が高まっています。

しかし、「電子マネーを使ってみたいけど、種類がありすぎてわからない」「電子マネーとクレジットカードとの違いがよくわからない」とういうような疑問からキャッシュレス決済に不安を持つ方も多いのではないでしょうか。

今回は、電子マネーとクレジットカードの解説や両方のメリット・デメリットについて解説していきます。

★おすすめポイント★

最短5分で発行可能!

年会費がずっと無料!

返済方法は一括払い・分割払い・リボ払いなどから選べる!

高いポイント還元率で年会費無料のJCBカードW。

ポイントは常に2倍で、他のクレジットカードよりもお得にポイントを貯められます。

ナンバーレスなら最短5分でカード番号発行できるので、すぐに決済手段として使えますよ。

目次

電子マネーとクレジットカードの違い

クレジットカードと電子マネーはどちらも現金を持っていなくても決済することが可能ですが以下のような違いがあります。

| 電子マネー | クレジットカード | |

| カードの有無 | 無し | 有り |

| 利用できる店舗 | 少ない | 多い |

| チャージの必要性 | 必要(プリペイド型) | 不要 |

| 審査スピード | 審査なし | 1〜2週間程度 |

①カードの有無

クレジットカードを利用するためには現物のカードが必要です(不要な場合もあります)。

会計時にカードを財布から取り出し、そして決済するためのサインや暗証番号の入力を求められることがほとんどです。

インターネットでの買い物で利用する場合はカードの番号や期限、セキュリティーコードを入力しなければいけません。セキュリティは守られていますが会計にかかる時間もその分長くなります。

一方、電子マネーのQRコード型ならばスマートフォンひとつで一瞬で決済ができるので便利です。

暗唱番号なども必要ない上にいちいちカードを取り出す手間もありません。

②利用できる店舗が違う

クレジットカードと電子マネーでは利用できる店舗が違います。

クレジットカードは国際ブランドに加盟している店舗で使用可能です。

国際ブランドはVISAやMastercard、JCBなどが有名です。有名店では国際ブランドと提携している店舗が多いのでほとんどのクレジットカードが使えます。

一方、電子マネーは利用できる店舗がクレジットカードと比べるとまだまだ少ないです。

流通系のカードである、nanacoも有名店での支払いができないケースが多くあります。

③チャージの必要性

クレジットカードはチャージの必要性がありませんがプリペイド型の電子マネーはチャージが必要です。

チャージした金額以上のお金は使用できないので使いすぎの防止になります。一方で残高不足になると使用できません。毎日使う電子マネーは一定の金額をチャージしておきましょう。

④審査のスピード

クレジットカードは審査に1週間~2週間ほどかかりますが電子マネーは審査がありません。

クレジットカードと紐づけて使用するタイプの電子マネーなら15分程度で使えるようになりますよ。

★おすすめポイント★

最短5分で発行可能!

年会費がずっと無料!

返済方法は一括払い・分割払い・リボ払いなどから選べる!

高いポイント還元率で年会費無料のJCBカードW。

ポイントは常に2倍で、他のクレジットカードよりもお得にポイントを貯められます。

ナンバーレスなら最短5分でカード番号発行できるので、すぐに決済手段として使えますよ。

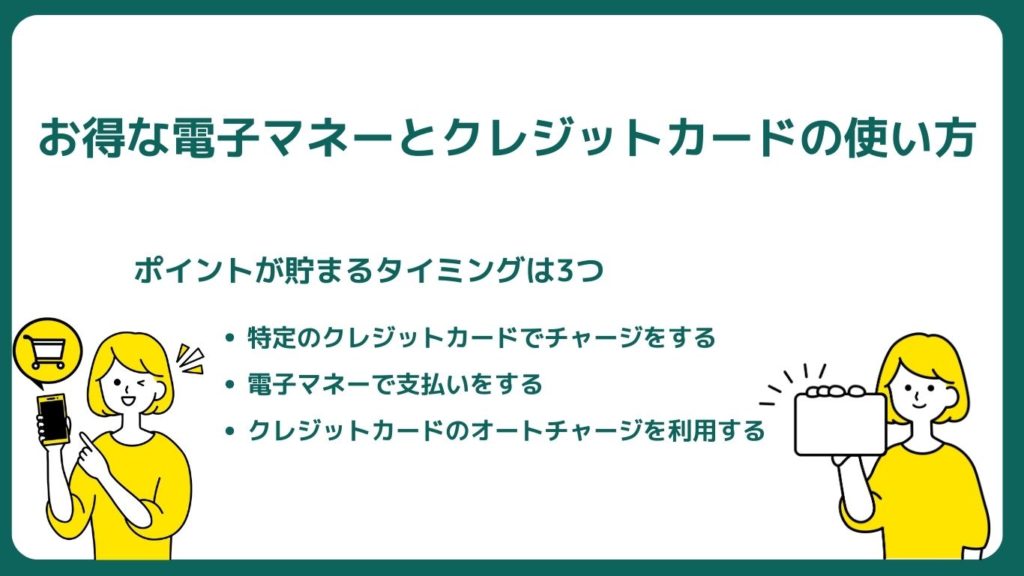

お得な電子マネーとクレジットカードの使い方

クレジットカードと電子マネーはそれぞれの違いを理解して併用することで、片方だけよりもお得に支払いを行うことが可能です。

①電子マネーとクレジットカードでポイントを2重取りする

電子マネーとクレジットカードをうまく組み合わせることによりポイントを2回受け取ることができます。

主にポイントが2重取りできるのは3つのタイミングです。

ポイントが貯まるタイミング

- 特定のクレジットカードでチャージをする

- 電子マネーで支払いをする

- クレジットカードのオートチャージを利用する

電子マネーとクレジットカードの相性によってポイントが2重取りできるかが決まります。ポイントをより貯めたい方は電子マネーとクレジットカードの組み合わせが重要。

それではポイントを2重に取る具体的な方法をみていきましょう。

②ポイントを2重取りする具体的手順

楽天Edy(電子マネー)と楽天カード(クレジットカード)の組み合わせ

楽天Edyと一番相性のいいクレジットカードは楽天カードです。楽天Edyは事前にチャージが必要なプリペイド型の電子マネーです。

現金やポイントでもチャージすることが可能なので非常に便利。

しかし、ポイントを2重で貯めたい場合は楽天カードでチャージをしましょう。楽天カードは、楽天Edyの電子マネーを200円チャージすると1ポイント貯まります。

また、楽天Edy200円ごとの支払いで1ポイントを貯めることができます。

つまり、200円の支払いで合計2ポイントを貯めることができる計算になりとてもお得ですよね。楽天Edyを利用する際には楽天カードも利用しましょう。

手順

- 楽天カードを使って、楽天Edyの電子マネーをチャージする(200円で1ポイント)

- 楽天Edyでお支払い(200円で1ポイント)

200円の支払いで合計2ポイント貯まるのでで還元率が1%になります。

nanaco(電子マネー)とセブンカードプラス(クレジットカード)

セブンイレブンやイトーヨーカドーをよく利用する方はこの組み合わせがおすすめ。

先ほど紹介した楽天カードと仕組みが同じですが、セブンカードプラスでnanacoカードへチャージすると200円につき1ポイント貯めることができます。

プラスしてnanacoカードで支払いをすれば、nanacoカードのポイントもついて2重取りが可能です。

また、残高不足(金額の設定が可能)になるとセブンカードプラスから自動的にnanacoカードへポイントをチャージする、オートチャージ機能もおすすめです。

オートチャージの際にもポイントが追加されるので残高不足にもならず、ポイントもついて大変お得です。

ただしnanacoは、セブンカードプラスでしかクレジットカードでのチャージができないので注意しましょう。

最近ではQUICPay(nanaco)といってQUICPayとnanacoが一体型になっている支払い方法もあります。セブンイレブンでQUICPay(nanaco)を利用するだけで、nanacoポイントとクレジットカードの両方のポイントを貯めることができます。

2つのカードを使い分けるのが面倒な方はQUICPay(nanaco)がおすすめです。

手順

- セブンカードプラスを使って、nanacoの電子マネーをチャージする(200円で1ポイント)

- nanacoでお支払い(200円で1ポイント)

200円の支払いで合計2ポイント貯まるのでで還元率が1%になります。

プリペイド型の電子マネーの場合、チャージ時にクレジットカード会社のポイントと支払い時に電子マネーのポイントで2重でポイントを取得することができます。

一方で、ポストペイ型の電子マネーはキャッシュバックキャンペーンなどが充実している場合が多いです。

チャージ等が面倒くさいと思われる方はポストペイ型の電子マネーの方がお得になることもあります。自分に合った電子マネーを選びましょう。

★おすすめポイント★

最短5分で発行可能!

年会費がずっと無料!

返済方法は一括払い・分割払い・リボ払いなどから選べる!

高いポイント還元率で年会費無料のJCBカードW。

ポイントは常に2倍で、他のクレジットカードよりもお得にポイントを貯められます。

ナンバーレスなら最短5分でカード番号発行できるので、すぐに決済手段として使えますよ。

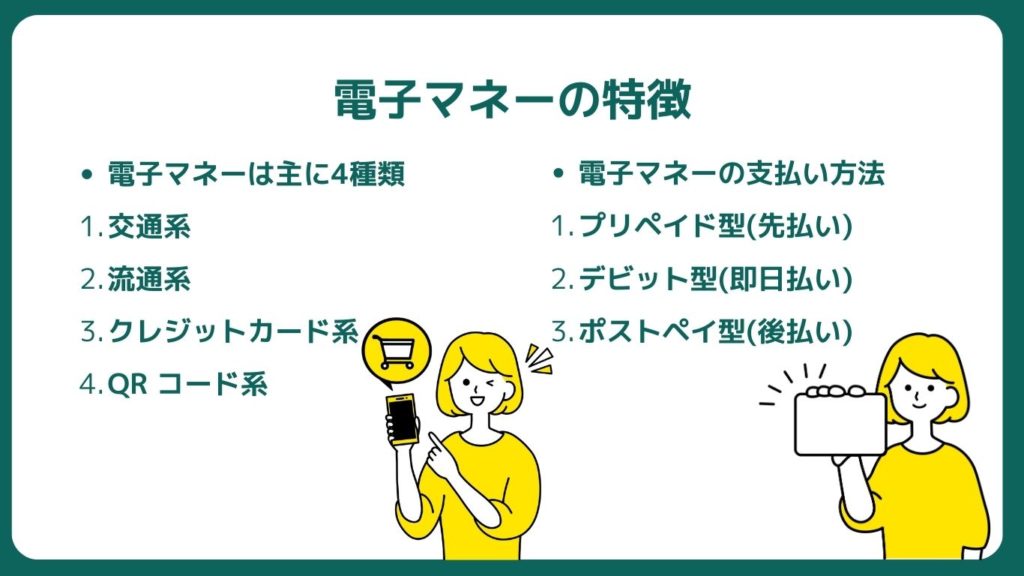

電子マネーの特徴

電子マネーはお金の価値をデータ化し、日本銀行券に代わってカードやスマートフォンにお金としての価値と機能を与えたもの。

代表的な電子マネーはnanacoや楽天Edyなどです。電子マネーは現金やカードを使ってチャージをすることにより使用可能です。

電子マネーは主に4種類ある

電子マネーは主に4種類ありそれぞれ特徴があるので解説します。

4種類の電子マネー

- 交通系

- 流通系

- クレジットカード系

- QR コード系

①SuicaやICOCAでおなじみの交通系電子マネー

交通系電子マネーの代表としてSuicaやICOCAがあります。 事前に前払いという形でお金をチャージして利用可能。

毎日電車に乗る人ならSuicaで一定の金額をチャージしておくことで切符を買う手間を省くことができ、さらにはカードにすることで切符をなくしてしまうリスクも減らせます。

また、交通機関での決済だけでなく駅周辺の自動販売機や売店でも利用することができ利用しているユーザーも多いことが特徴です。

②買い物の際にポイントが貯まる流通系電子マネー

一般的な店舗で利用ができて代表的なものはnanacoや楽天Edyなどです。

クレジットカードのようにポイントを貯められるので現金で決済するよりもお得ですよ。

③クレジットカードに電子マネーを紐付けて利用するクレジットカード系

クレジットカード系電子マネーの利点は現金をチャージする必要がないこと。

クレジットカード会社が店舗へ先払いをしてくれる仕組みなので後日支払いをします。

QUICPayやiDなどがこれに該当します。

④スマートフォンにクレジットカードや銀行口座を連携させるQRコード系

代表的なものとしてPayPayやLINE Payなどが挙げられます。スマートフォンのみで決済できるので完全な非接触型の電子マネーです。

また、個人間でお金を送金する仕組みがあるので割り勘などする際に自動計算をしてくれるので便利です。

電子マネーの支払い方法

電子マネーはそれぞれ支払い方法が異なります。大きく3つのタイプに分けられますので、詳しくみていきましょう。

- プリペイド型(先払い)

- デビット型(即日払い)

- ポストペイ型(後払い)

①プリペイド型

プリペイド型の電子マネーは事前に現金を電子マネーにチャージしておく必要があります。

SuicaやICOCA、nanacoなどがプリペイド型の電子マネーです。チャージした分での支払いしかできないので使い過ぎを防止できます。

ただし、チャージした金額を使い切ると残高不足になり使用ができなくなるので注意が必要です。

- Suica

- nanaco

- 楽天Edy

- PayPay

②デビッド型

決済をした瞬間に銀行口座からお金が引き落とされます。銀行口座に入金した分のお金だけを利用できるので使いすぎる心配がありません。

- Bank Pay

- iD

③ポストペイ型

IDやQUICPayが代表的なポストペイ型の電子マネーです。

チャージをする必要がないのでカードを止められない限り残高不足にならないのがメリット。

ただし、クレジットカードのように後払いになるので使いすぎないように利用状況を把握することが必要です。

- ID

- QUICPay

★おすすめポイント★

最短5分で発行可能!

年会費がずっと無料!

返済方法は一括払い・分割払い・リボ払いなどから選べる!

高いポイント還元率で年会費無料のJCBカードW。

ポイントは常に2倍で、他のクレジットカードよりもお得にポイントを貯められます。

ナンバーレスなら最短5分でカード番号発行できるので、すぐに決済手段として使えますよ。

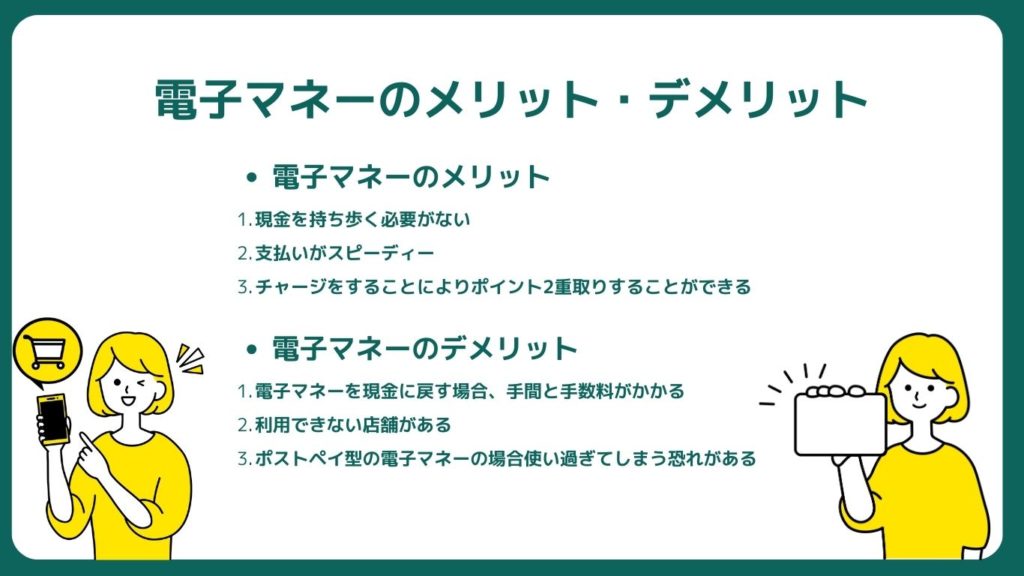

電子マネーのメリット・デメリット

電子マネーには、会計時に使いやすいという最大のメリットがありますが他にもメリットやデメリットがあります。

メリットだけでなくデメリットも知って電子マネーをより安心に使いましょう。

電子マネーのメリット

- 現金を持ち歩く必要がない

- 支払いがスピーディー

- チャージをすることによりポイント2重取りすることができる

①現金を持ち歩く必要がない

電子マネーは、スマートフォンやカードのみで決済することができるので現金を持ち歩く必要がありません。

また、ATMなどで現金を出金する手間も省くことができます。一方で現金払いのみや電子マネーの種類によっては利用できない店舗もあるので注意が必要です。

②支払いがスピーディー

例えばQR型のPayPayはバーコードを読み取るだけで支払いが完了します。カードを財布から取り出す必要もありません。電子決済ですのでお釣りを間違えることもないです。

③チャージをすることによりポイントを二重取りすることができる

クレジットカードで電子マネーをチャージすればカード会社のポイントを受け取ることができます。さらに、電子マネーで支払いをすれば電子マネーのポイントを得ることができ、一回の支払いでポイントを二重に貯められます。

電子マネーのデメリット

- 電子マネーを現金に戻す場合、手間と手数料がかかる

- 利用できない店舗がある

- ポストペイ型の電子マネーの場合使い過ぎてしまう恐れがある

①電子マネーを現金に戻す場合、手間と手数料がかかる

電子マネーの種類によって現金化する方法が異なる場合があります。電子マネーに合わせて現金化する方法を調べなくてはなりません。

現金化ができたとしても手数料がかかる場合もあります。また、電子マネーによっては現金に戻せないタイプもあるので注意しましょう。

使い慣れていないうちは小額から電子マネーに変えることをおすすめします。

②利用できない店舗がある

急速に普及している電子マネーですがクレジットカードと比べると利用できる店舗が少ないのが現状です。

QRコード決済のシェア率ナンバー1のPayPayでも使えない店舗は多くあります。心配な方は電子マネーを使える店舗かどうかを事前に確認しておきましょう。

③ポストペイ型の電子マネーの場合使い過ぎてしまう恐れがある

ポストペイ型の電子マネーはクレジットカードと同じで「後払い」の決済方式を取っています。

気軽に使える分、お金を使っている意識が希薄になりやすいです。使い過ぎには十分注意をしましょう。

★おすすめポイント★

最短5分で発行可能!

年会費がずっと無料!

返済方法は一括払い・分割払い・リボ払いなどから選べる!

高いポイント還元率で年会費無料のJCBカードW。

ポイントは常に2倍で、他のクレジットカードよりもお得にポイントを貯められます。

ナンバーレスなら最短5分でカード番号発行できるので、すぐに決済手段として使えますよ。

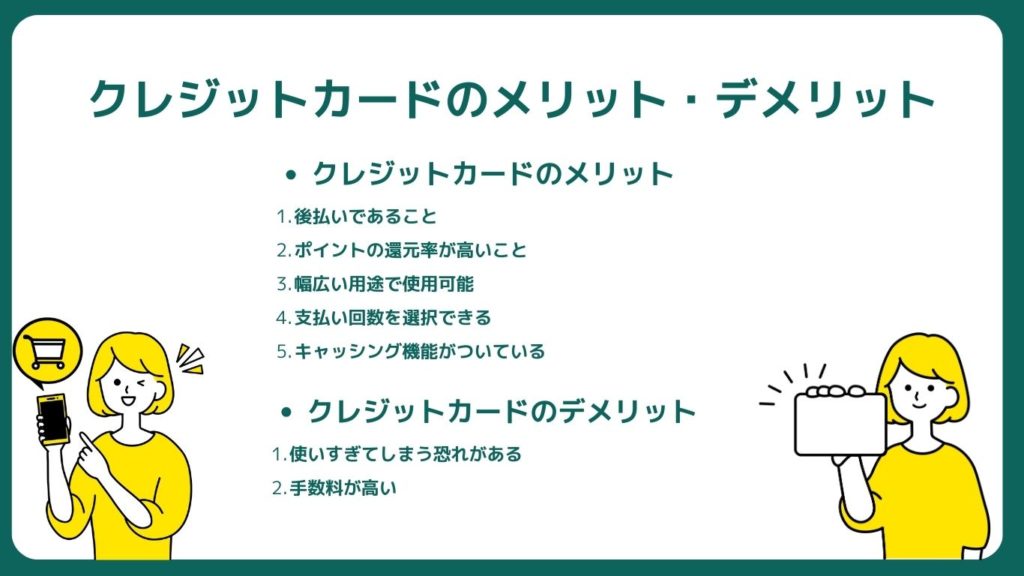

クレジットカードのメリット・デメリット

クレジットカードのメリットとデメリットを解説していきます。はじめてクレジットカードを利用する方は必ず目を通しておきましょう。

クレジットカードの5つのメリット

- 後払いであること

- ポイントの還元率が高いこと

- 幅広い用途で使用可能

- 支払い回数を選択できる

- キャッシング機能がついている

①後払いなので手持ちにお金がなくても商品を購入することができる

セール品や欲しいものを見つけた時に手元にお金がなくて困ったことはありませんか。

そんな時、クレジットカードがあると手元にお金がなくとも商品を購入したりサービスを受けることができます。

ボーナス払いなどに設定すれば、まとまったお金が入った時に支払いも可能です。

ネットにクレジットカードの番号を登録しておけば、ワンクリックで購入できる商品もあるので簡単に買い物ができます。

②ポイントの還元率が高い

クレジットカードで支払うことでポイントを貯められます。

ポイントの活用方法は現金として使えたり好きな商品と交換できたりとカード会社によって様々。カードの種類によってポイントの還元率も変わってきます。

例えばイオンカードであればイオン系列店で買い物をすれば多くのポイントを受け取ることができる仕組みです。

自分がどこで買い物をすることが多いか、どうポイントを使いたいかを考えて好きなクレジットカードを選びましょう。

③公共料金や携帯電話、税金まで幅広く利用できる

家賃や公共料金、毎月引き落とされるサービスなど、クレジットカード1枚で複数の支払いを済ますことができます。

振込手数料などの余計な手数料がかかることもありません。

④支払回数を選択できる。

リボ払いや分割払いなど毎月の支払う金額を調整することができます。

金額が大きい商品でも毎月の金額を分けることで商品をすぐ購入できます。

⑤キャッシングという現金を借りるサービスがある

コンビニなどのATMから現金を借りることができます。銀行のカードローンを作らなくてもお金を借りれるので非常に便利です。

しかし、金利(手数料)は高いので借りすぎに注意です。

クレジットカードの2つのデメリット

- 使いすぎてしまう恐れがある

- 手数料が高い

①自分の支払い能力以上のお金を使ってしまう恐れがある

クレジットカードの一番の大きなデメリットは使いすぎてしまう恐れがあること。自分の収入以上に使ってしまうと借金が積み上がってしまいます。

分割払いを使いすぎると毎月の支払金額も大きくなります。使いすぎには十分に注意をしましょう。

②リボルビング払いや分割払いだと手数料が高い

クレジットカードの手数料は一般的に高いです。

カード会社によりますが金利が15%程度の手数料が取られます。この金利は消費者金融からお金を借りた場合とほぼ同じ金利です。リボルビング払いや分割払いは便利ですが使い過ぎないように注意をしましょう。

★おすすめポイント★

最短5分で発行可能!

年会費がずっと無料!

返済方法は一括払い・分割払い・リボ払いなどから選べる!

高いポイント還元率で年会費無料のJCBカードW。

ポイントは常に2倍で、他のクレジットカードよりもお得にポイントを貯められます。

ナンバーレスなら最短5分でカード番号発行できるので、すぐに決済手段として使えますよ。

おすすめの電子マネー4選!

ここれは日常の買い物をする際にお得に利用できるおすすめの電子マネー4選を紹介します。

- nanaco

- 楽天Edy

- PayPay

- QUICPay

①nanaco

| 年会費(手数料) | 年会費なし、カード発行手数料(300円) |

| 支払い方式 | プリペイド型、ポストペイ型 |

| ポイント還元率 | 0.5%(200円につき1nanacoポイント) |

| 利用できる主な店舗 | セブンイレブン、イトーヨーカドー、ヨークベニマル、デニーズ、ロフト、幸楽園、エネオスなど、合計80万500店舗(2021年6月末現在) 出典:nanaco公式ホームページ |

| ポイントの2重取り | 可能(セブンカードプラスでのチャージ) QUICPaynanacoの利用(登録カードがセブンカードかセブンカードプラス) |

セブンイレブンやイトーヨーカドーでショッピングをする方は必携の電子マネーでキリンのマークが特徴的です。

- カード型とモバイル型の2種類選択可能。

- 商品が割引されるハッピーデーというキャンペーンがある

- QUICPaynanacoを利用することにより、ポストペイ型の電子マネーとして使える。

カードで利用するタイプの「nanacoカード」とおサイフケータイでnanacoを利用する「モバイルnanaco」の二種類があります。nanacoカードを発行する場合は300円の手数料がかかります。

プリペイド型が主流ですがQUICPayと合わせたポストペイ型のQUICPaynanacoも存在します。

また、イトーヨーカドーでは毎月8・18・28日の付く日は「ハッピーデー」というキャンペーンが実施されます。そこでnanacoを利用すればほぼ全品が5%割引になり大変お得ですよ。

200円の支払いで1ポイント貯まります。nanacoポイントは1円で電子マネーとして利用することが可能です。

②楽天Edy

| 年会費(手数料) | 年会費・手数料なし |

| 支払い方式 | プリペイド型 |

| ポイント還元率 | 0.5%(200円につき1ポイント) |

| 利用できる主な店舗 | セブンイレブン、ファミリーマート、ローソン、ミニストップ、ツルハドラッグ、薬王堂、Amazon、DММ.com、BOOKOFF、TSUTAYA、ドン・キホーテ、マクドナルド、ガスト、その他店舗 出典:楽天Edyが使えるお店 |

| ポイントの2重取り | 可能(楽天カードからのチャージ) |

楽天Edyは楽天Edy株式会社が提供するプリペイド型の電子マネーです。

- 年会費や手数料が一切かからない

- 利用店舗数が多い

- チャージできるクレジットカードが多い

- 設定開始の翌日から利用することが可能

楽天Edyのメリットは入会金や手数料が一切かからない点です。はじめて電子マネーを利用してみたいという方でも気軽に利用できます。

使える店が多いこともメリットのひとつです。大手コンビニやスーパー、書店、Amazonなどのネットショッピングでも利用可能です。

チャージの方法は現金、楽天ポイント、クレジットカードの3種類です。一度に25,000円、最大50,000円までチャージ可能です。

しかし、一度チャージをすると現金に戻すことができないので注意しましょう。

③PayPay

| 年会費(手数料) | 年会費・手数料なし |

| 支払い方式 | プリペイド型 |

| ポイント還元率 | 0.5%~1.5% |

| 利用できる主な店舗 | セブンイレブン、ファミリーマート、ローソン、ミニストップ、Yahoo!ショッピング、DММ.com、TSUTAYA、マツモトキヨシ、ガストなど、その他店舗 PayPayの加盟店数は340万箇所以上 出典:PayPay公式ホームページ |

| ポイントの二重取り | 不可 |

PayPayは電子マネーの中でもQRコード型の決済方式です。スマートフォンのバーコードを読み取って決済します。

- QRコード決済型の電子マネーの中で利用できる店舗数がナンバー1

- クレジットカードを紐づければ、即日で使用可能(5,000円が利用限度額。それ以上の利用は本人確認の必要あり)

- 個人間で送金ができる

- PayPay残高からの支払いと、PayPayに登録したクレジットカードからの支払いの2種類の支払い方法がある。

審査がないので、クレジットカードを持っていればそれに紐づけるだけで使用することができます。即日で使用可能です。

PayPayの登録者数は4,000万人を超え、加盟店数も300万店舗以上とQRコード決済型の電子マネーの中でトップのシェア率を誇ります。使用できる店舗が多い分ポイントも貯めやすいです。

ポイント還元率は0.5%~1.5%で利用頻度によって高還元率を狙うことが可能。

しかし、2020年4月からPayPayとクレジットカードを利用したポイント2重取りのシステムがなくなりました。

ポイントの2重取りはできない電子マネーですのでPayPayのみで高還元率を目指しましょう。

チャージ自体はPayPayカードのみで行えます。残高不足になると自動的にPayPayカードのクレジットカード払いとなります。料金が支払えない状態を回避できますが、チャージした以上の金額が使えてしまうので注意しましょう。

また、個人間で送金しあえるのもPayPayのメリットです。1万円札しかない場合でも1円単位で割り勘することができます。無料で使用できるので持っていて損はないアプリといえます。

④QUICPay

| 年会費(手数料) | 年会費・手数料なし |

| 支払い方式 | プリペイド型・デビット型・ポストペイ型 |

| ポイント還元率 | クレジットカードのポイントが貯まるが、QUICPay自体のポイント還元はなし |

| 利用できる主な店舗 | セブンイレブン、ファミリーマート、ローソン、ミニストップ、ツルハドラッグ、薬王堂、吉野家、すき家、その他店舗 出典:QUICPayの使えるお店 |

| ポイントの2重取り | QUICPaynanacoで可能 |

175社以上のカードに対応し、クレジットカード、デビットカード、プリペイドカードのどのタイプのカードでも紐づけて使用することができる電子マネーです。

- ポストペイ型の電子マネーでクレジットカードと同じ後払い決済になる

- カードによっては支払い方法をプリペイドとデビットを選択できる

- スマートフォンやカードをかざすだけで決済できる

- ポイントはクレジットカードの還元率に依存する(2重取りできるわけではない)

チャージをする必要がなく残高不足にならないのが魅力です。

スマートフォンをお店の端末にかざすだけで決済ができるので、カード番号や暗証番号を知られるリスクを減らすことができます。

主にJCBやオリコなどが発行するカードにQUICPayの機能が搭載されています。

前述した通り、QUICPaynanacoを使用した場合にポイントの2重取りが可能。QUICPay加盟店とnanaco加盟店の両方の店舗で利用することができます。

おすすめのクレジットカード5選!

次に、電子マネーと併用するのがおすすめなクレジットカード5選を紹介します。

| カード名 |  JCBカードW |

三井住友カード(NL) |

三菱UFJカード |

イオンカード |

ライフカード |

| 年会費 | 無料 | 永年無料 | 1,375円 (初年度無料) |

無料 | 無料 |

| おすすめポイント | ポイント還元率が常に2倍 | 対象のコンビニなどで還元率最大7% | 高いセキュリティ性で安心 | イオングループでの特典が豊富 | 比較的審査に通りやすい |

①JCBカードW

| 年会費 | 無料 |

| 国際ブランド | JCB |

| ポイント還元率 | 1.0% |

| 付帯保険 | カード盗難保障 |

株式会社JCBが発行するクレジットカードになります。通常のJCBカードよりもお得なカードとなっています。

- ポイント還元率が常に2倍

- 特定の優良店でポイントが最大10倍になる

- 39歳以下の方のみ利用ができる

- ポイントはAmazonでの買い物や、ギフトとの交換に利用できる。

- 電子マネーのQUICPayが利用可能

付帯電子マネーとしてQUICPayを利用できるクレジットカードになります。「39歳以下」で「WEBからの入会」という条件で申し込みできます。

通常のJCBカードのポイント還元率は0.5%ですが、JCBカードWならばポイントが常時2倍になるので1%の高還元率で利用できます。

特定の優待店であれば2倍~10倍までポイント還元率が上がります。特に、スターバックスやAmazon、セブンイレブンでの買い物で高いポイントを受け取ることができますよ。

39歳以下ならJCBカードWを利用してみましょう。

②三井住友カード(NL)

| 年会費 | 永年無料 |

| 国際ブランド | Visa、Mastercard |

| ポイント還元率 | 0.5~7%※1,2 |

| 付帯保険 | 海外旅行傷害保険(最高2,000万円利用付帯) |

三井住友カードで初めての年会費永年無料のクレジットカードです。

三井住友銀行のクレジットカードですので信頼性が高いクレジットカードです。分からないことはすぐに電話で対応してもらえるのも強みです。

- 年会費が永年無料

- キャッシュカードとクレジットカードの一体型である

- 最大7%のポイント還元※

- iD(専門)、WAONなどの電子マネーに対応

キャッシュカードとクレジットカードの一体型になっているのでカードを2枚持つ必要がありません。

対象のコンビニ・ファミレスなどの利用で最大7%までポイントを還元することもできます。対象のコンビニ・ファミレスなどを頻繁に利用する人は、最大7%のポイント還元を狙えます。

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

③三菱UFJカード

| 年会費 | 1,375円(初年度無料) |

| 国際ブランド | VISA、Mastercard、JCB、AMEX |

| ポイント還元率 | 0.5%~19% |

| 付帯保険 | 海外旅行保険、ショッピング保険 |

三菱UFJカードは三菱UFJニコスが発行するクレジットカードです。

- 年1回以上利用で翌年度も年会費無料

- ローソンやセブンイレブンで利用するとポイント還元率5.5%

- 選べる4つの国際ブランド

- セキュリティ性が高い

初年度の年会費は無料となっており2年目以降も年に1回以上利用することで年会費が無料になります。

ローソンやセブンイレブンなどの提携店舗でVisaのタッチ決済もしくはMastercardのコンタクトレスを利用して支払いを行うことで最大ポイント還元率が5.5%となるだけでなく、登録型リボ「楽Pay」に登録することでポイント還元率が5.0%プラスになります。

さらに、2024年2月1日から7月31日まで、キャンペーンの登録と各種条件達成で対象店舗での利用1,000円につき最大19%ポイント還元されます。

選べる国際ブランドの種類が多いほか、表面にカード番号などが書いていないナンバーレスカードであることからセキュリティ性の高いクレジットカードを利用したいという人にもおすすめできます。

④イオンカード

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.5% |

| 付帯保険 | カード盗難保障、ショッピングセーフティ保険 |

イオンカードはイオン銀行が発行するクレジットカードでイオン系列のお店をよく利用する方におすすめです。

- 「お客様感謝デー」というお得なキャンペーンがある

- ポイント還元以外のサービスが充実している

- 電子マネーWAONとの相性が良い

毎月、20日と30日に「お客様感謝デー」というお得なキャンペーンを実施しています。イオンカードや電子マネーであるWAONを利用することで5%割引されます。

イオンシネマでもイオンカードを使用すれば300円割引になります。さらに「お客様感謝デー」での利用であれば1,100円で映画を見ることができますよ。

イオンカードはイオン系列であるマックスバリューやザ・ビッグでも適用されるので、イオン系列店で買い物をする方には必須アイテムですね。

⑤ライフカード

| 年会費 | 無料 |

| 国際ブランド | VISA、Mastercard、JCB |

| ポイント還元率 | 0.5%~1.0% |

| 付帯保険 | カード会員保障制度、海外旅行傷害保険 |

ライフカードは年会費が無料で学生・主婦・失業中の方でも比較的審査が通りやすいのが特徴です。

- 審査が通りやすい

- 入会から一年間ポイント還元率が0.75%

- 誕生月のショッピング時は還元率1.5%

- ポストペイ型の電子マネー、iDに対応している(QUICPayは対応なし)

- 利用金額に応じてポイント還元率が変化する

入会時から1年間はポイント還元率は0.75%になります。

また、自分の誕生月にはポイント還元率が1.5%になるので、使い方によってはたくさんポイントを貯めることができます。基本還元率は0.5%と標準ですが、利用金額が多いほどポイント還元率が上がるシステムが採用されています。

ライフカードの一年間の利用額が200万円以上になれば次年度からポイント還元率が1%になります。

ガス代や電気代などの生活費も利用額の対象ですのでクレジットカードの支払いが多い方はライフカードがおすすめ。

ポイントはライフカードが提供するギフトと交換したりキャッシュバックなどに利用できます。1ポイントは5円相当でiDやPayPayなどの電子マネーとも紐づけ可能。

オーソドックスなクレジットカードですので使いやすさを求める方はライフカードがおすすめです。

キャッシュレス決済に関するFAQ

最後にキャッシュレス決済に関してよくある質問に回答していきます。

キャッシュレス決済を利用するには必ず審査が必要?

キャッシュレス決済の中には審査不要で本人確認のみで利用できるのものあります。

審査不要で利用できるのは電子マネーであり、クレジットカードの場合は審査を受けなければ発行できないため注意しましょう。

また、一定の金額以上になると審査が必要になる電子マネーも存在します。そのため、大きな金額を使いたい人であれば審査を受けてクレジットカードを発行する方がおすすめです。

スマホで利用できるおすすめのキャッシュレス決済は?

今回紹介した電子マネーはすべてスマホで利用可能です。

また、クレジットカードについてもiPhoneであればApplePay、android端末であればGooglePayなどに対応していれば、スマホに登録してカードレスで決済ができます。

クレジットカードはタッチ決済の利用でポイント還元率がアップするサービスを行っている場合もあるため、スマホでキャッシュレス決済を行いたいと考えている人にもぴったりです。

キャッシュレス決済を利用すると手数料がかかる?

電子マネー、クレジットカードのどちらも決済を行うことで手数料が発生することがあります。

電子マネーの場合は後払いを利用する場合に手数料が発生することが多いです。クレジットカードについては、通常の支払い方法であれば手数料はかかりませんが、リボ払いや分割払いを利用することで手数料の支払いが必要になります。

ネットショッピングでもキャッシュレス決済ができる?

ネットショッピングでもキャッシュレス決済は可能です。

クレジットカードは国際ブランドが対応していればほとんどのサイトで利用できますし、電子マネーであればPayPayや楽天Payなどが利用できることが多いです。

ただし、利用するサイトによっては電子マネーの支払いができずクレジットカードのみという場合も多いため注意しましょう。

海外でもキャッシュレス決済は利用できる?

海外でも電子マネーやクレジットカードでキャッシュレス決済が利用できます。

おすすめなのはVISAやMastercardといった海外でも普及率の高い国際ブランドのクレジットカードです。電子マネーは利用できる店舗が限られていることが多いため、事前に利用できる店舗かどうか確認しておく必要があります。

まとめ

今回は電子マネーとクレジットカードの特徴や違い、お得な使い方やおすすめのサービスを紹介しました。

電子マネーとクレジットカードは互いに便利なサービスですが、組み合わせて利用することによってポイントの2重取りができたりオートチャージで入金の手間を減らせることなどのメリットがあります。

もちろんメリットばかりではなくデメリットもありますので、それぞれの特徴をよく理解したうえで自分に合った電子マネーやクレジットカードを見つけキャッシュレス決済を利用してみましょう。