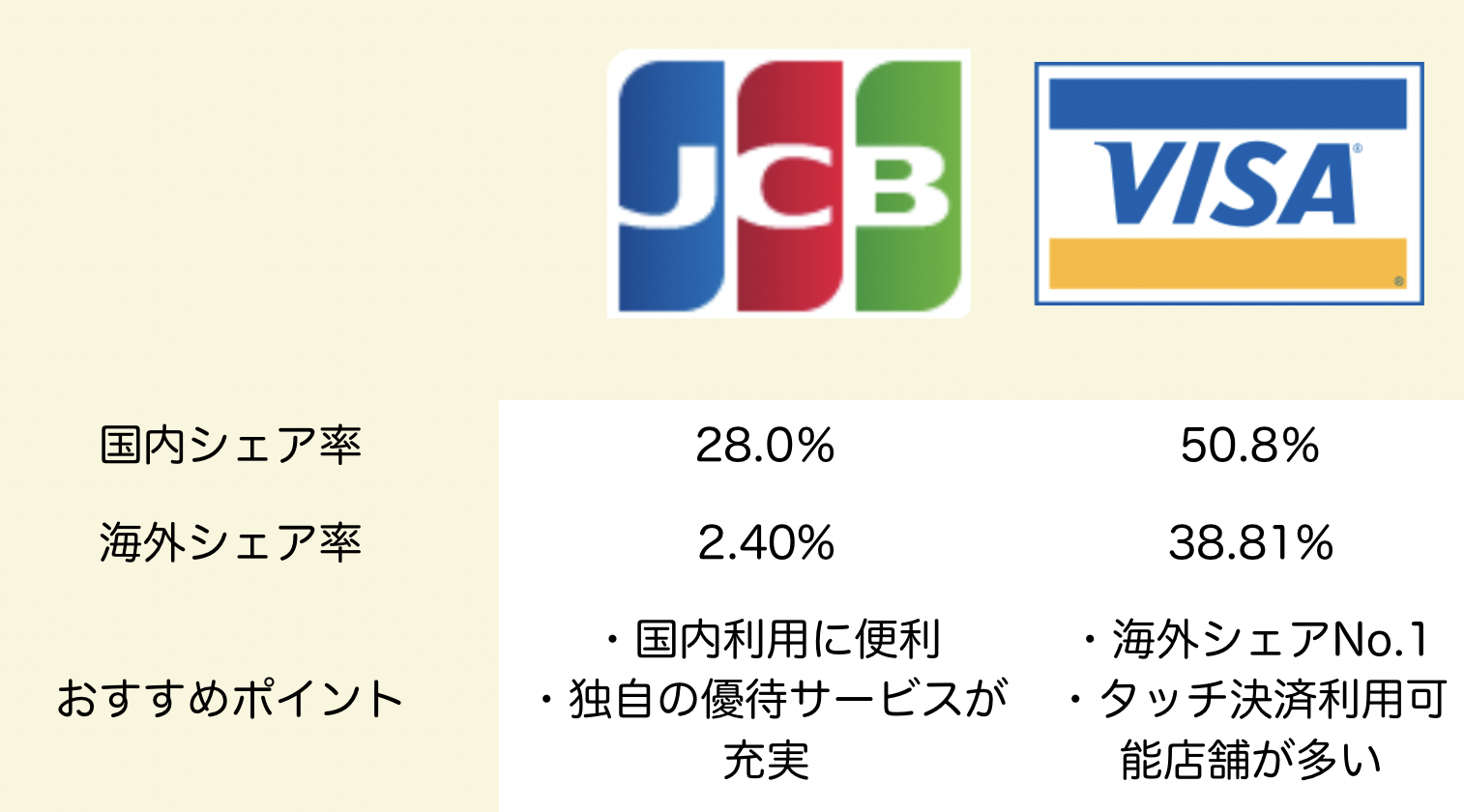

世界中で利用できるクレジットカードブランドであるJCBとVISA。

JCBは日本唯一の国際ブランドとしても有名なカードです。VISAに比べると加盟店舗数は少ないものの、国内はもちろん海外でも十分に対応できます。また、VISAは200以上の国や地域に加盟店がある国際ブランドのカードで、JCBよりも加盟店が多く、国際的に利用可能です。

クレジットカードを発行する際、特にJCBとVISAをどちらを発行するか選択できるカードの場合、どちらの国際ブランドにしようかと迷ってしまいます。

この記事では、JCBとVISAの違いや各ブランドがおすすめな人の特徴などを詳しく紹介していきますので、どちらの国際ブランドにするか迷っている方は参考にしてください。

- 初年度のオンライン入会費が無料

- JCBオリジナルシリーズパートナーで利用するとポイント還元率アップ

- 東京ディズニーランドや東京ディズニーシーのオフィシャルカード

≻≻JCBのメリット

目次

国際ブランド『JCB』と『VISA』と『MasterCard』の違い

JCBもVISAもクレジットカードの国際ブランドとして抜群の知名度を誇っています。その一方でJCBとVISAの違いについて詳しく知っている人はあまりいないのが現実です。

ここではJCBカードの特徴やメリット・デメリットについて詳しく解説します。

JCBの特徴

JCBは日本で唯一の国際的なクレジットカードブランドです。JCBは株式会社日本クレジットビューロー(1961年設立)の略語です。1981年に国際展開を開始しています。

現在では日本初のカードブランドでありながら、海外でも使用することができる国際ブランドとして認識されています。国内外の加盟店舗数は約3,700万店(2021年9月末現在)です。

JCBのデメリット

JCBは国際ブランドではありますが、日本発のブランド。そのため海外のショッピングサイトや店舗ではJCBを取り扱ってないところもるので、海外で利用する際には注意しましょう。

JCBカードの通常時のポイント還元率は0.5%となっているので、他のクレジットカードと比べると還元率が高いとはいえない点がデメリットです。

また、メインカードとして年間50万円以上利用すれば年会費は無料になりますが、利用金額がその基準まで達しない人には年会費の支払いが必要になってしまう場合があります。

JCBのメリット

JCBのメリットは初年度のオンライン入会費が無料であるところです。翌年度からは1,375円(税込)の年会費が必要ですが、メインカードとして利用すれば(具体的には、年間50万円(税込み)以上の利用をすれば)、翌年の年会費が無料になります。

JCBカードを利用するとOki Dokiポイントというポイントが付与されます。溜まったOki Dokiポイントはさまざまな景品やマイル・ポイントと交換が可能で、支払金額に充てることもできます。

「JCBオリジナルシリーズパートナー」サイトに掲載されているお店でJCBカードを使うと、他店での利用時よりもOki Dokiポイントが多く(最低でも2倍以上)付与されるようになっています。

さらに、JCBは東京ディズニーランドや東京ディズニーシーのオフィシャルカードとなっているので、JCBカードの利用者に対して貸し切りイベントに招待したり、東京ディズニーランドホテルの宿泊券をプレゼントしたり、というメリットがあります。

ディズニーファンにはたまらない特典です。

おすすめのJCBブランドカードは下記の3つです!

それぞれのカードの特徴やメリットはこちらで解説しています!

VISAの特徴

VISAは世界で最も多く利用されているクレジットカードです。ただし、JCBなどのように自社カード(プロパーカード)があるわけではなく、多くのカード会社と連携をしています。

VISAの正式名は「Visa International Service Association」(ビザ・インターナショナル・サービス・アソシエーション)です。バンク・バンク・アメリカンが1858年にBANK AMERICARDを設立したことが起源です。世界の加盟店数は約7,000万店で世界中で安心して利用できるカードだといえます。

VISAのデメリット

知名度も利便性も高いVISAですが、数少ないデメリットがステータスの低さです。一般的にはプロパーカードのほうがステータスが高いといわれています。具体的には、ダイナースやアメックスがあげられます。

国際ブランドを自社自ら発行できるという信頼性の高さがステータスの高さにつながっていると考えられます。しかし、VISAではプロパーカードを発行していないので、提携カードを選ぶしかありません。ステータスが必要な人はVISAのゴールドカードやプラチナカードに入会するしかありません。

また、以前は電子決済のApple PayではVISAが使えなかったのですが、現在では利用可能になっています。

VISAのメリット

VISAの最大のメリットは、世界中で利用することができる利便性と信頼性の高さです。

豊富な提携カードがあり、世界200か国以上で利用できるのは大きな利点です。世界の加盟店数もJCBのほぼ倍あるので、海外旅行の際にVISAが使えないケースは極めて稀でしょう。

また、VISAはクレジットカード以外にもデビットカードやプリペイドカードなどさまざまな決済手段と連携しています。多様なキャッシュレス決済にも対応しているので、利用者のニーズに応じた決済手段の提供ができるメリットもあります。

さらにVISAはICチップの導入にも注力してきた経緯があり、セキュリティ面においても高度な対策を施しています。そして、VSAは1986年からオリンピックの公式スポンサーとなっており、世界的に知名度が高いことでもよく知られています。

おすすめのVISAブランドカードは下記の3つです!

それぞれのカードの特徴やメリットはこちらで解説しています!

MasterCardの特徴

MastercardもVISAやJCBと同じく世界で利用できる国際ブランドですが、特にヨーロッパ圏で利用しやすいことが特徴です。Mastercardも自社カードであるプロパーカードを発行しておらず、カード会社と提携してクレジットカードを発行しています。

世界シェアに関していうとVISAに次ぐ第2位となっているため、ヨーロッパ圏だけでなく世界中で利用しやすい国際ブランドです。

Mastercardのデメリット

Mastercardは日本でのシェア率が低いというデメリットがあります。日本においてはVISAとJCBがシェアのほとんどを占めており、Mastercardが利用できない店舗も数多く存在するのです。

また、プロパーカードを発行していないため提携カードではなくプロパーカードが欲しいという人にもデメリットが大きいです。

Mastercardのメリット

Mastercardは独自のグローバルATMネットワーク「Cirrus(シーラス)」を展開しているため海外でキャッシングしやすいという利点があり、海外旅行の際に現地で現金を引き出したいと考えている人にもおすすめです。

また、コストコで利用できる唯一の国際ブランドであるため、コストコ会員であればMastercardのクレジットカードを発行しておくことがほぼマストとなります。

そのほか、「Mastercard®コンタクトレス」のサービスを提供しており、タッチ決済にも対応していることから日本国内でも利用しやすクレジットカードとなっています。

おすすめのMastercardブランドカードは下記の3つです!

それぞれのカードの特徴やメリットはこちらで解説しています!

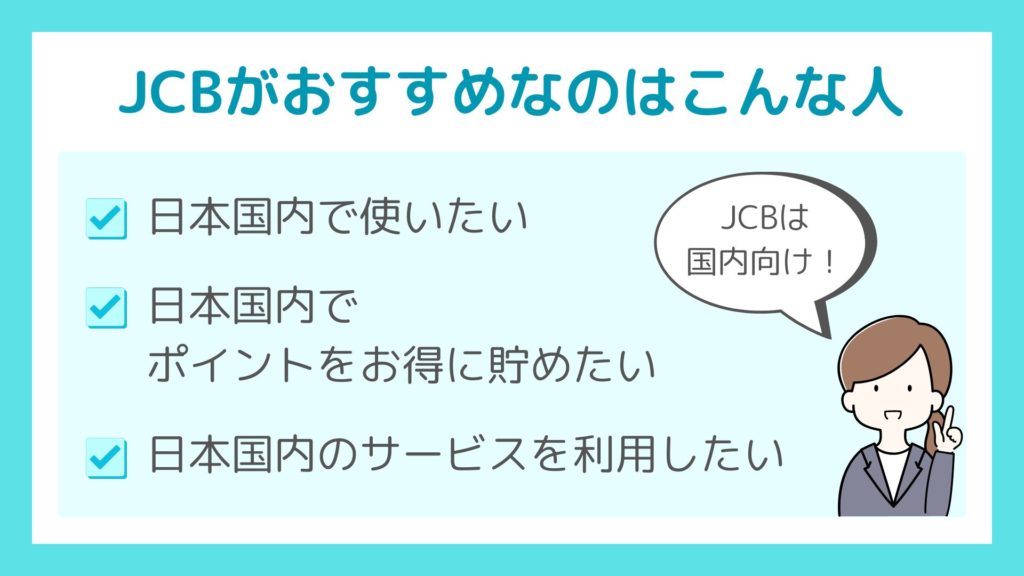

JCBがおすすめなのはこんな人

- 日本国内で使いたい

- 日本国内でポイントをお得に貯めたい

- 日本国内のサービスを利用したい

JCBは日本発の国際ブランドのため、日本での利用に特化しています。日本国内では使える店が非常に多く、加盟店では他のブランドよりもポイントがお得にもらえるのが特長です。

- セブンイレブン 還元率3倍

- ローチケHMV 還元率7倍

- スターバックス 還元率10倍

- 昭和シェル石油 還元率2倍

JCB会員限定のサービスもあり、コンサートなどのチケットをお得に購入可能なのもメリットです。VISAは海外向けのクレジットカードといえるので、日本国内でポイントやサービスのお得さを求めるならJCBカードがおすすめですよ。

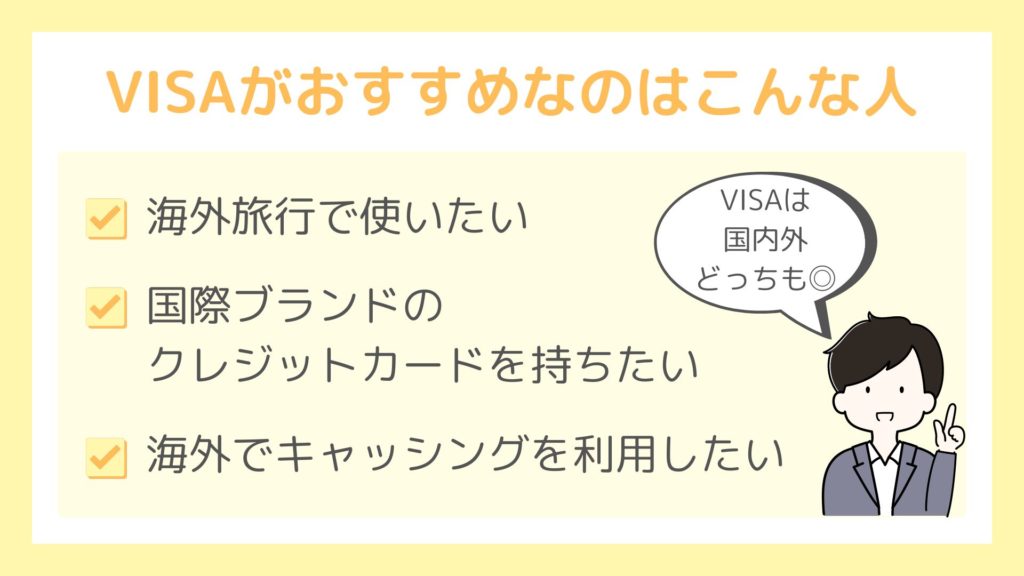

VISAがおすすめなのはこんな人

- 海外旅行で使いたい

- 国際ブランドのクレジットカードを持ちたい

- 海外でキャッシングを利用したい

VISAの最大の魅力は世界200ヶ国で使えることです。加盟店は3000万店舗以上のため、クレジットカードを対応しているお店はほとんどVISAで支払えるとも言えます。一方でJCBは海外で使えないことが多いため、海外旅行でクレジットカードを使いたい場合には向きません。

また海外でのキャッシングが必要な時にも頼りになります。キャッシングとは、クレジットカード会社からお金を借りるシステムです。

海外旅行で手持ちの現地通貨がなくなり至急現金を手に入れたい時、日本の銀行口座からはすぐにお金を引き出せないことが多く、困ることも。手数料はかかりますが、VISAのクレジットカードを使えば現地通貨を海外の銀行ATMから引き出せます。

JCBのおすすめクレジットカード

JCBのおすすめクレジットカードは、以下の4つです。

JCBカードW・JCBカードW plus L

JCBカードWは、18歳〜39歳の方限定でお申し込みできる業界屈指の高還元率を誇るクレジットカードです。

39歳以下の方であれば、持っておかないと損をしてしまうほど、利便性が良い1枚です。

| 初年度年会費 | 無料 |

| 年会費2年目以降 | 永年無料 |

| 還元率 | 1.0%〜5.5% |

| 発行スピード | 最短5分 |

| 国際ブランド | |

| 電子マネー |  |

JCBカードW・JCBカードW plus Lの特徴とメリット

- 最短5分で即日発行可能

- JCB一般カードに比べてポイント還元率が2倍

- JCBカードW plus Lなら女性にうれしい特典が充実

JCBカードW・JCBカードW plus Lは、WEBから申し込みを行うことで最短5分でカード番号が即日発行可能です。

どちらのカードも基本的な性能は同じで、JCB一般カードに比べてポイント還元率が2倍、家族カードやETCカードが発行手数料・年会費ともに無料で作成できるお得なカードとなっています。

さらに、JCBカードW plus Lには女性にうれしいさまざまな特典や優待が付帯!

毎月のプレゼント企画や協賛企業からの優待などが充実しており、女性向けの保険に手軽な掛け金で加入することができる社会人の女性におすすめのカードです。

JCBカードW・JCBカードW plus Lがおすすめな人

- 18~39歳の人

- スターバックスやセブンイレブンをよく利用する人

JCBカードW・JCBカードW plus Lは40歳以上の方は申し込むことができませんが、39歳までに入会しておけば高い還元率や年会費無料といった条件はそのままに40歳以降も使い続けることが可能です。

また、スターバックスカードへのオートチャージではポイント還元率が5.5%と、どのクレジットカードよりも高くなります。

セブンイレブンなどで利用した際にもポイント還元率が高くなるため、これらのお店をよく利用するという人にもおすすめです。

JCBカードW・JCBカードW plus Lの最新入会キャンペーン

- JCBカードWを使ってAmazonで買い物すると、利用金額の20%(最大12,000円)がキャッシュバック

- キャッシングサービス設定&ショッピング1万円(税込)以上利用で5,000円抽選で200名にキャッシュバック

- スマホのタッチ決済を利用すると利用額の20%(最大3,000円)をキャッシュバック

※キャンペーン期間:2024年4月1日~2024年9月30日

JCBカードS

JCBカードSはJCBを代表とするスタンダードカード「JCB一般カード」のリニューアルモデルで、特典が充実しているカードです。

申し込みから最短5分でカード番号を発行できるため、ネットショッピングなどでの買い物にすぐに利用できます。

| 初年度年会費 | 無料 |

| 年会費2年目以降 | 本会員:無料 家族会員:無料 |

| 還元率 | 0.5%〜1.5% |

| 発行スピード | 最短5分 |

| 国際ブランド | |

| 電子マネー |  |

JCBカードSの特徴とメリット

- 最短5分で即日発行可能

- 国内外で使える「JCBカードS優待クラブオフ」がついてくる

- バイオマスデザインが選べる

JCBカードSは年会費が永年無料です。9:00~20:00以内に申し込みの受付を済ませることで最短5分でカード番号が発行されます。

「JCB一般カード」のリニューアルモデルとして誕生した「JCBカードS」は、これまでの「JCB一般カード」と比べると、特典が充実しています。

特に、国内外20万カ所以上の施設やサービスの割引が可能な「JCBカードS優待クラブオフ」では、グルメ、レジャー、エンタメなどさまざまな割引やサービスが受けられる、とっても魅力的な特典です。

JCBカードSは、カードは従来からあるデザインの他に、植物由来の原料であるバイオマスデザインから選ぶこともできます。

JCBカードSがおすすめな人

- 40歳以上の人

- お得な特典を受けたい人

- 付帯保険の充実さを重視する人

JCBカードWは39歳までですので、40歳以上であればJCBカードSを選びましょう。

また、JCBカードSには、JCBカードS会員限定の「JCBカード S 優待 クラブオフ」が用意されています。国内外20万か所以上の施設やサービス(グルメ・レジャー・エンタメにショッピング・スポーツ・生活用品など)が最大80%割引になります。

JCBカードSにはスマートフォン保険がついていますが、JCBカードWには付帯されていません。そのため、スマートフォン保険などの付帯保険を重視する人にはJCBカードSが良いでしょう。

JCBカードSの最新入会キャンペーン

- JCBカードWを使ってAmazonで買い物すると、利用金額の20%(最大15,000円)がキャッシュバック

- キャッシングサービス設定&ショッピング1万円(税込)以上利用で5,000円抽選で200名にキャッシュバック

- スマホのタッチ決済を利用すると利用額の20%(最大3,000円)をキャッシュバック

※キャンペーン期間:2024年4月1日~2024年9月30日

JCBカードゴールド

JCBカードゴールドは、初年度年会費無料(2年目以降は11,000円(税込))のJCBのゴールドカードです。

ステータスの高いカードが欲しいけれど、年会費がかかることや審査のハードルが高いことを気にする人におすすめです。

| 初年度年会費 | 無料(オンライン入会のみ) |

| 年会費2年目以降 | 11,000円 |

| 還元率 | 0.5%~5.0% |

| 発行スピード | 最短5分 |

| 国際ブランド | |

| 電子マネー |  |

JCBカードゴールドの特徴とメリット

- 旅行保険は自動付帯

- 空港ラウンジは無料利用可能

- グルメ優待として飲食代金が20%オフ

- JCB GOLD Service Club Off(映画代やジム費用の割引)のサービスあり

JCBカードゴールドは、ナンバーレスカードをモバイル即時入会サービスから申し込むと最短5分でカード番号が発行可能です。

旅行保険の自動付帯や空港ラウンジの無料利用などのゴールドカードに定番のサービスが付帯しているのはもちろんのこと、飲食代金が20%オフになるグルメ優待サービスなどのJCBゴールド独自の特典やサービスを利用することができます。

また、2年連続100万円以上カードを利用することで、JCBカードゴールドの上位クラスのカードであるJCBゴールド ザ・プレミアへのインビテーションを受けることも可能です。

JCBカードゴールドがおすすめな人

- 充実した旅行傷害保険が欲しい人

- JCBゴールド ザ・プレミアへのインビテーションが欲しい人

JCBカードゴールドは海外旅行保険が最高1億円、国内旅行保険が最大5,000万円付帯しているため、旅行に行く際に別で保険をかける必要がありません。

また、条件を達成するとJCBゴールド ザ・プレミアへのインビテーションがもらえるため、さらにハイクラスのクレジットカードを目指いしているという方にもぴったりですよ。

JCBカードゴールドの最新入会キャンペーン

- 新規入会特典!Amazonの利用最大23,000円分キャッシュバック!

- My JCBアプリにログインしApple PayかGoogle Pay(TM)を利用すると、20%(最大3,000円)キャッシュバック

- 家族カード同時入会・追加入会で最大4,000円キャッシュバック

- キャッシングサービス枠を設定&1万円以上利用で抽選で200名に5,000円キャッシュバック

※キャンペーン期間:2024年4月1日~2024年9月30日

JCB EXTAGEゴールド

JCB EXTAGEゴールドは申込可能年齢が29歳以下限定のゴールドカードです。

| 初年度年会費 | 無料 |

| 年会費2年目以降 | 3,300円 |

| 還元率 | 0.5%~5.0% |

| 発行スピード | 通常1~4週間 |

| 国際ブランド | |

| 電子マネー |  |

JCB EXTAGEゴールドの特徴とメリット

- ポイント還元率は、入会後3ヶ月間は3倍で4ヶ月目以降も1.5倍

- 旅行傷害保険は最高5,000万円

- ゴールド会員専用デスクによる安心サポートあり

JCB EXTAGEゴールドは、コストパフォーマンスがよく若い人でも作りやすいゴールドカードです。

ポイント還元率も高く、入会後3ヶ月間は3倍、4ヶ月目以降も1.5倍のポイントが付与され、ポイントアップモールを利用するとインターネットショッピングでのポイント還元率が最大20倍になります。

初年度の年会費は無料で、翌年以降は3,300円(税込)ですが、ゴールドカードとしてはかなりリーズナブルです。

国内・海外ともに補償される最高5,000万円の旅行傷害保険が付帯しており、ゴールド会員専用デスクが利用できるため旅行の際も安心のサポートを受けることができます。

JCB EXTAGEゴールドがおすすめな人

- 20代でゴールドカードを持ちたい人

- JCBゴールドカードを目指している人

JCB EXTAGEゴールドは、20歳以上~29歳以下だけが申し込みできるクレジットカードとなっていて、比較的審査に通りやすいことが特徴となっています。そのため、20代で持つ初めてのゴールドカードとしてもおすすめです。

また、JCB EXTAGEゴールドは初回更新を迎えると自動でJCBカードゴールドに切り替えとなるため、いずれJCBカードゴールドを持ちたいと考えている人にもぴったりですよ。

JCB EXTAGEゴールドの最新入会キャンペーン

- 新規入会特典!入会から3か月間はポイント還元率3倍

- 新規入会&年間利用額100万円以上で初年度年会費無料

※2024年3月12日現在

VISAのおすすめクレジットカード

VISAのおすすめクレジットカードとしては、以下の3つがおすすめとしてあげることができます。

三井住友カード(NL)

三井住友カード(NL)は年会費が永年無料で最短10秒※で即時発行できるクレジットカードです。

※即時発行できない場合があります

対象のコンビニ・飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済で最大7%ポイント還元になるため、日常的にコンビニを利用する方や飲食店での利用が多い方におすすめ!

| 初年度年会費 | 無料 |

| 年会費2年目以降 | 永年無料 |

| 還元率 | 0.5%〜7%※ |

| 発行スピード | 最短10秒 ※即時発行できない場合があります |

| 国際ブランド | |

| 電子マネー |

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カード(NL)の特徴とメリット

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済で最大7%ポイント還元

- 家族を登録すると対象店舗でのポイント還元率最大+5%

三井住友カード(NL)は基本還元率こそ0.5%であるものの、ポイントアップサービスが充実しています。対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済で最大7%ポイント還元となります!

さらに、三井住友カードを持っている家族を登録するとコンビニなどの対象店舗でポイント還元率が最大+5.0%ととなるため、タッチ決済と合わせて還元率が最大12%になります。

インターネットショッピングで買い物をする際にもポイントUPモールを利用してポイント還元率+0.5~9.5%のポイントを獲得することも可能です。

※2023年12月現在

※ポイント還元率は予告なく変更となる場合がございます。

三井住友カード(NL)がおすすめな人

- クレジットカードを作りたい学生

- 付帯保険を選びたい人

三井住友カード(NL)では、学生であれば対象のサブスクサービスは最大10%還元、対象の携帯料金の支払いは最大2%還元、対象のQRコード決済のチャージ&ペイは最大3%還元になります。(※特典付与には条件・上限があります。詳細は三井住友カードのホームページをご確認ください。)

また、利用付帯保険は海外旅行傷害保険を含む4種類から選べるので、自分に合わせた補償を受けたいという人にもおすすめとなっています。

三井住友カード(NL)の最新入会キャンペーン

- 新規入会&ご利用で最大6,000円相当プレゼント(2024/1/1-2024/4/21)

(新規入会で1,000円相当のVポイント+ご利用の10%最大5,000円相当のVポイント)

※2024年3月12日現在

ライフカード

ライフカードは大手消費者金融会社のアイフルの子会社が発行しているクレジットカードです。

比較的審査に通りやすいこと、特定月の還元率が良いことからサブカードとして所有している方が多いです。

| 初年度年会費 | 無料 |

| 年会費2年目以降 | 永年無料 |

| 還元率 | 0.3%〜1.0% |

| 発行スピード | 最短2営業日 |

| 国際ブランド | |

| 電子マネー |  |

ライフカードの特徴とメリット

- 年会費は無料

- 「誕生月ポイント3倍」や「入会後1年ポイント1.5倍」などのポイント関連の特典が充実

- ポイント期間が5年と長期

ライフカードは大手消費者金融会社のアイフルの子会社が発行しているクレジットカードです。

ライフカードは、年会費無料でありながら「誕生月ポイント3倍」や「入会後1年ポイント1.5倍」などのポイント関連の特典が充実しています。

年間利用額に応じで翌年度のポイント還元率が最大で2倍となるため、コンスタントに利用することで高いポイント還元率を維持し続けることも可能です。

こうしたポイントの貯めやすさに加えて、ポイント期間が5年と長いこともメリットの一つとなっています。

ライフカードがおすすめな人

- 審査に不安がある人

- 誕生日にたくさんクレジットカードを利用する人

ライフカードは、申し込みの条件が18歳以上のみとなっていて年収に関する条件がありません。そのため審査に不安がある方や、収入がない学生・専業主婦の方にもおすすめです。

入会から1年間や誕生月にポイント還元率がアップするため、特定の期間にクレジットカードを利用するという方にもぴったりとなっています。

ライフカードの最新入会キャンペーン

- 新規入会&カード利用&友達紹介で15,000円相当プレゼント

※2024年3月12日現在

イオンカードセレクト

イオンカードセレクトは、クレジットカードの機能と電子マネーのWAON機能とイオン銀行のキャッシュカード機能の3つの機能を兼ね備えた利便性の高いカードです。

| 初年度年会費 | 無料 |

| 年会費2年目以降 | 永年無料 |

| 還元率 | 0.5~2.5% |

| 発行スピード | 最短即日 |

| 国際ブランド | |

| 電子マネー |  |

イオンカードセレクトの特徴とメリット

- イオングループでのポイント還元率がいつでも1.0%

- イオンシネマでチケットがいつでも300円引き

- イオン銀行の預金金利が最大0.1%になる

イオンカードセレクトは、イオングループで利用するとポイント還元率がいつでも1.0%になります。

イオンカードを所有していると、イオンシネマでの映画鑑賞がいつでも300円OFFになったり、全国のイオングループでの利用でポイントが効率よく貯められたりとメリットがたくさん!

電子マネーWAONにオートチャージすることでWAONポイントが自動的に貯まり、イオン銀行の預金金利が最大で0.1%になります。

ご自宅や職場の近くにイオングループのお店がある方や、頻繁に映画を観に行く方におすすめのクレジットカードです。

イオンカードセレクトがおすすめな人

- イオングループでよく買い物をする人

- ETCカードを即日発行したい人

イオンカードセレクトは、イオングループで利用した際にポイント還元率が上がったり、お客様感謝デーではお会計金額から直接5%の割引を受けることが可能です。

また、すでにイオンカードセレクトを持っている人であれば店舗窓口で申し込めば即日でETCカードを発行することもできます。

イオンカードセレクトの最新入会キャンペーン

- 新規入会&カード利用で5,000ポイントプレゼント

※2024年3月12日現在

MasterCardのおすすめクレジットカード

Mastercardのおすすめクレジットカードは、以下の4つです。

リクルートカード

リクルートカードは三菱UFJニコスが発行する基本還元率が1.2%と高いクレジットカードです。

| 初年度年会費 | 無料 |

| 年会費2年目以降 | 永年無料 |

| 還元率 | 1.2%~3.2% |

| 発行スピード | 最短即日※JCBのみ |

| 国際ブランド | |

| 電子マネー |  |

リクルートカードの特徴とメリット

- 基本還元率が1.2%

- リクルートのサービス利用で還元率最大4.2%

- 電子マネーへのチャージでもポイントが貯まる

- 海外・国内旅行傷害保険が付帯

リクルートカードは基本還元率が年会費無料のクレジットカードではトップクラスとなる1.2%であるため、どこで買い物をしてもお得にポイントを獲得できます。

なお、貯まったポイントはリクルートのサービスで利用できるだけでなく、dポイントやPontaポイントに交換することも可能です。

年会費無料にもかかわらず海外旅行傷害保険だけでなく国内旅行傷害保険も付帯しており、旅行によく行く人であれば便利な手厚い補償を受けることができます。

リクルートカードがおすすめな人

- リクルート関連のサービスをよく利用する人

- 電子マネーへのチャージをしたい人

リクルートカードは、リクルート関連のサービスを利用する際に決済に利用すると最大で4.2%のポイント還元を受けることもできます。

また、月間3万円まで電子マネーへのチャージでもポイントがポイントが貯まるので、Suicaなどへのチャージに利用するのもおすすめです。

リクルートカードの最新入会キャンペーン

- 【JCB限定】新規入会&カード利用で最大6,000円分ポイントプレゼント

PayPayカード

PayPayカードはPayPayに登録することでチャージ不要でPayPayが利用できるようになるクレジットカードです。

| 初年度年会費 | 無料 |

| 年会費2年目以降 | 永年無料 |

| 還元率 | 1.0%~5.0% |

| 発行スピード | 最短即日 |

| 国際ブランド | |

| 電子マネー |  |

PayPayカードの特徴とメリット

- 審査は最短2分で完了、即日発行可能

- Yahoo!ショッピング・LOHACOの利用で還元率5.0%

- 両面ナンバーレスカードでセキュリティ性が高い

- PayPay資産運用のクレジットつみたてでも0.7%ポイント還元

PayPayカードは年会費無料で発行でき、審査が最短2分、カード番号を即日発行可能なクレジットカードです。

基本還元率が1.0%と高いうえ、利用状況に応じてさらに2.0%まで還元率がアップします。また、Yahoo!ショッピング・LOHACOを利用する際には還元率5.0%でポイントを獲得することが可能です。

両面ナンバーレスカードを採用しておりセキュリティ性が高い点も特徴です。

PayPayカードがおすすめな人

- Yahoo!ショッピング・LOHACOをよく利用する人

- PayPay資産運用のクレジットつみたてを利用する人

PayPayカードはYahoo!ショッピング・LOHACOの利用で基本還元1.0%に加えてカード会員特典が3~4.0%ポイント、ストアポイントが1.0%で最大5.0%のポイント還元を受けることが可能です。

また、PayPay資産運用の「クレジットつみたて」でも0.7%のポイントが付与されるため、これらのサービスをよく利用する人におすすめとなります。

PayPayカードの最新入会キャンペーン

2024年4月16日現在、開催中のキャンペーンはありません。

三井住友カードゴールド(NL)

-300x189.png)

三井住友カードゴールド(NL)は、ゴールドカードであるにもかかわらずインビテーション不要で申し込みができ、付帯保険を後から選ぶことができるクレジットカードです。

| 初年度年会費 | 5,500円 |

| 年会費2年目以降 | 年100万円以上利用で無料 |

| 還元率 | 0.5%〜7%※ |

| 発行スピード | 最短10秒 ※即時発行できない場合があります |

| 国際ブランド | |

| 電子マネー |

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

三井住友カードゴールド(NL)の特徴とメリット

- 24時間最短10秒で即時発行可能

- 対象店舗でスマホのVisaのタッチ決済・Mastercard®タッチ決済利用でポイント還元率最大7.0%

- 家族ポイント登録で対象店舗利用時の還元率が最大5.0%上乗せ

三井住友カードゴールド(NL)は24時間最短10秒で即時発行できるクレジットカードです。

セブンイレブンやローソンなど対象となるコンビニや飲食店でスマホのVisaのタッチ決済・Mastercard®タッチ決済を利用することでポイント還元率が最大7.0%になります。

また、三井住友カードを保有している家族を登録することで1人につき1.0%、最大5.0%まで対象店舗で家族ポイントが上乗せされます。

三井住友カードゴールド(NL)がおすすめな人

- 即時発行のゴールドカードが欲しい人

- 年間100万円以上カードを利用する人

三井住友カードゴールド(NL)は24時間即時発行に対応しているクレジットカードであるため、すぐにカード番号を受け取りたい人におすすめできます。

また、2年目以降の年会費が年100万円以上の利用で無料となるため、生活費のほとんどをクレジットカードで支払っている人など年間100万円以上利用できる見込みがある人にもぴったりです。

三井住友カードゴールド(NL)の最新入会キャンペーン

- 新規入会&ご利用で最大9,000円相当プレゼント(2024/1/1-2024/4/21)

(新規入会で1,000円相当のVポイント+ご利用の10%最大8,000円相当のVポイント)

【JCBかVISAの違い】迷っている人が知りたいQ&A

JCBかVISAで迷っている人が知りたい主なQ&Aを以下にまとめました。

Q.結局JCBとVISAならどっちがいいの?

JCBもVISAも国際カードとしては一定以上の知名度や利用度があるので、どちらか一方が圧倒的に優れているとは言えません。

国内でカードを利用する機会が多い人であればJCBを、海外カードを利用する頻度が高い人であればVISAを、それぞれ選ぶことが無難です。

Q.クレジットカードを初めて発行するならどっちがおすすめ?

初めてクレジットカードを発行する場合は、デメリットが少なく利便性の高さからVISAがおすすめです。しかし、国内でのカード利用が中心でディズニーファンの人であれば迷うことなくJCBを選ぶべきでしょう。

つまり、どのようなシーンで自分がカードを利用するのか、をよく考えてカードを選択することが大切なのです。

Q.JCBとVISAで2枚持ちしてもいい?

利用シーンや目的に応じてカードを2枚持ちしても問題はありません。ただし、利用金額や支払日などの管理が複数枚のカードに対して必要になるので、きちんと管理することが重要です。

Q.楽天カードはVISAとJCBどちらがおすすめ?

楽天カードはVISAとJCBどちらの国際ブランドも取り扱いがあります。どちらを選んでもサービス内容に違いがないため、自分が使いたいと考えている国際ブランドを選んでください。

また、楽天カードは2枚目発行が可能となっているので、1枚目をVISA、2枚目をJCBと2つの国際ブランドのカードを発行することも可能です。

Q.学生が持つならVISAとJCBどちらがおすすめ?

海外留学や卒業旅行で海外に行くことを考えている学生であれば、国際ブランドとして世界でもシェア率の高いVISAがおすすめです。逆に国内でのみ利用するクレジットカードが欲しいという人はJCBを選ぶといいでしょう。

また、学生であってもクレジットカードの2枚持ちは可能です。用途に応じて異なる国際ブランドのクレジットカードをサブカードとして発行しておくと利便性が高くなります。

Q.7大国際ブランドってなに?

クレジットカードの7大国際ブランドと呼ばれるのは次のカードです。

- VISA

- JCB

- Mastercard

- American Express

- Diners Club

- 銀聯(ぎんれん)

- Discover

この中で日本国内でも利用しやすいのはVISA・JCBに加えてMastercardとAmerican Expressとなっています。

・Amazonの利用で20%キャッシュバック!![]()

![]()

![]()

![]()

![]()

・セブンイレブン、スターバックスなどポイント最大20倍!

まとめ

JCBもVISAも国際的なクレジットカードブランドとして一定以上の認知度があるので、基本的にはどちらのカードも使い勝手は悪くはありませんが、一般的には日本国内ではJCBが世界ではVISAが使いやすい、といわれています。

実際は利用するシチュエーションや目的によって向き・不向きは変わります。したがって、クレジットカードの国際ブランドを選ぶ場合には、利用する場所や目的をよく考えて選ぶことが大切です。