よく「専業主婦はクレジットカードに通りにくい」といわれます。確かに専業主婦は安定収入を得ている会社員や、アルバイト・パートで継続的な収入を得ている方より審査落ちしやすい、といわれる明確な理由があります。

審査が不安な方でも比較的作りやすいクレジットカードは存在します。

特に、流通系や消費者金融系、または年会費無料の一般カードは、独自の審査基準や柔軟な対応により、多くの人に選ばれています。大切なのは、自身の状況に合ったカードを選び、正確な情報で申し込むことです。

- 審査に不安がある場合、流通系や消費者金融系のクレジットカードが選択肢となります。

- 年会費無料の一般カードは、審査難易度が比較的低い傾向にあります。

- 申し込みは正確な情報で行い、キャッシング枠を低く設定することが審査通過の鍵です。

クレジットカードの審査時に見られるのは、返済能力があるかどうかですが、当然専業主婦は収入がないためクレジットカードの審査に落ちる可能性が高いといわれています。

審査が甘いクレジットカードとは、一般的なクレジットカードと比較して、申込者の収入や信用情報に対する審査基準が比較的柔軟であるとされるカードを指します。

これらのカードは、専業主婦やアルバイトの方など、通常審査に不安を感じる方々がクレジットカードを初めて取得する際や、過去に審査落ち経験がある場合に、キャッシュレス決済の利便性やポイント還元などのメリットを享受するために利用することができます。

ここで紹介するクレジットカードは、専業主婦でも作れる可能性が高いクレジットカードです!それぞれの特徴やメリットにも注目してみましょう!

| クレジットカード名 | 詳細 | 年会費 | 還元率 | 審査・発行時間 |

三井住友カード(NL) |

詳細 | 永年無料 | 0.5%~7% ※1 | 最短10秒 ※2 |

三井住友銀行 Olive |

詳細 | 永年無料 | 0.5%~20% ※5 | デビットモード:最短3営業日 クレジットモード:最短3営業日 ※6 |

ライフカード |

詳細 | 無料 | 0.5%~1.5% | 最短2営業日 |

PayPayカード |

詳細 | 永年無料 | 1.0%~5.0% | 最短7分発行 ※8 |

メルカード |

詳細 | 永年無料 | 1.0%~4.0% | 最短4営業日 |

ACマスターカード |

詳細 | 無料 | 0.25% ※9 | 最短即日 ※10 |

※1:ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2 :即時発行できない場合があります。

※3:ポイント還元の注意点

・還元率は、1ポイント5円相当の商品に交換した場合のレートです。

・1ポイントの交換比率は交換商品により異なります(キャッシュバックへの交換の場合、1ポイントは4円となります)。

・最大15%ポイント還元にはご利用金額の上限など各種条件・ご留意事項がございます。

※4:Mastercard®・Visaのみ

※5:ポイント還元の注意点

対象のコンビニ・飲食店でのご利用で、通常のポイント分を含んだ最大20%ポイント還元!

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

目次

なぜ専業主婦はクレジットカードの審査に落ちやすいと言われているの?

専業主婦が審査に落ちてしまう理由としては次のようなものが挙げられます。

- 収入条件があるクレジットカードに申し込んだ

- キャッシング枠を申し込んでしまう

- 複数のクレジットカードに同時申し込みをした

クレジットカードの中には学生や専業主婦のように収入がなくても申し込みができるものも多いですが、逆に安定した収入がないと申し込みができないクレジットカードも少なくありません。

そのようなクレジットカードに申し込むと専業主婦では審査に通過でするのが厳しい可能性が高いです。

また、収入条件がなくてもキャッシング枠に申し込みをしてしまうと、収入がない専業主婦では総量規制の規定によりお金が借りられないため審査落ちの原因となります。

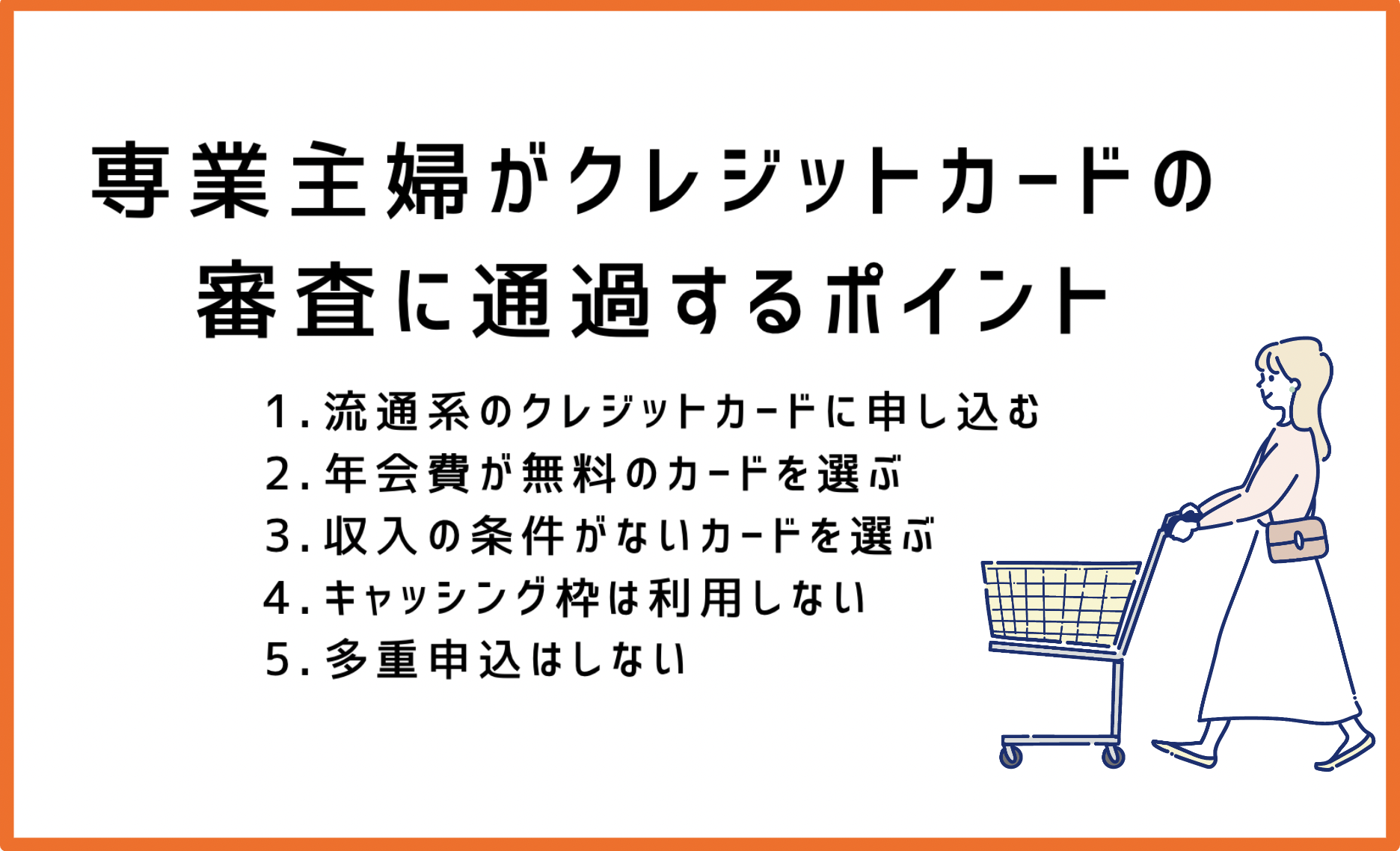

専業主婦でもクレジットカードの審査に通過するためのポイント

専業主婦(専業主夫)の方がクレジットカードの審査に通りやすくする5つのポイントを紹介します。

流通系のクレジットカードに申し込む

クレジットカードは次のような種類があります。

- 消費者金融系

- 流通系

- 信託系

- 交通系

- 銀行系

中でも審査基準が低い・甘いと言われているのは流通系・消費者金融系です。

主婦におすすめのクレジットカードは以下の通りです。

- 三井住友カード(NL):最短10秒で発行可能・SBI証券のクレカ積立にも使える ※即時発行ができない場合があります。

消費者金融系のクレジットカードでも良いですが、専業主婦(専業主夫)の方は普段の生活でクレジットカードを使う機会も多く、「甘い」「審査落ちしない」という理由以前に、流通系の方がお得にポイントが貯められることから、流通系のクレジットカードがおすすめです!

年会費が無料のカードを選ぶ

専業主婦(専業主夫)がクレジットカードを選ぶ時は、年会費が無料のカードを選ぶこともポイントです。

クレジットカードはさまざまなカード会社が発行していますが、中には年会費が発生するものや、条件付きで年会費が無料になるものもあります。

年会費はクレジットカードのステータスがゴールドなどの高いものほど収入面での審査が厳しくなる傾向です。

そのため、専業主婦(専業主夫)の方は、JCBカードWや三井住友カード(NL)など年会費無料の一般カードがオススメです!

最近では年会費が無料で高還元率のクレジットカードも多くありますので、2種類以上のクレジットカードを比較したうえで自分に合ったクレジットカードを作るのがおすすめですよ。

収入の条件がないカードを選ぶ

クレジットカードは申し込みの条件に本人に安定した収入があることを条件にしているカードが多いです。そのような条件があると、まず専業主婦(専業主夫)の方は申し込むことができません。

そのため、年収の条件がないカードを選ぶ必要があります。そのようなカードであれば審査も甘く、審査落ちをまぬがれる可能性があります。

三井住友カード(NL)は年収の条件がありませんので、とくに専業主婦(専業主夫)の方におすすめです!

審査が甘いクレジットカードでは、利用可能枠は10万円程度と低くなってしまうことが多いですが、高額な買い物に使わなければ十分と言えるでしょう。

キャッシング枠は利用しない

専業主婦(専業主夫)の方は、キャッシング枠を0円で審査に申込するのがおすすめ。キャッシング枠を希望すると、審査が甘いと言われていても、厳しくなってしまいます。

クレジットカードにはキャッシング枠とショッピング枠の2つがあります。キャッシング枠とはクレジットカードを使って現金を引き出すことができる機能です。

キャッシング枠はいざとなった時に便利ですが、キャッシング枠を高額に設定してしまうとクレジットカード会社が貸し倒れになるリスクが高まり、慎重に審査をするため審査落ちしやすくなってしまいます。

少しでも甘い審査であってほしい場合は、必要ないのであればキャッシング枠には申し込まないようにしましょう。

多重申込はしない

審査に通過できるか不安な人ほど、一度に複数のクレジットカードの申込をしてしまうかもしれません。

しかし、多重申込をしてしまうとお金に困っていると思われ、審査落ちに繋がりますので絶対にやめましょう。

クレジットカードを作りたいなら1社に絞って申込をするようにしてください。

専業主婦(専業主夫)におすすめのカードは、三井住友カード(NL)です。どれか一カ所に絞るのが厳しいという方は、ぜひ検討してみてくださいね。

審査に通りやすい専業主婦におすすめのクレジットカード!

専業主婦におすすめのクレジットカードをご紹介します。

- 三井住友カード(NL):最短10秒で発行可能・SBI証券のクレカ積立にも使える ※即時発行ができない場合があります。

- ライフカード:専業主婦でも配偶者に収入があれば申し込みできる

三井住友カード(NL)

三井住友カード(NL)

| 発行会社 | 三井住友カード株式会社 |

| 年会費 | 永年無料 |

| 申込対象 | 満18歳以上の方(高校生は除く) |

| 還元率 | 0.5%~7% ※1 |

| 発行スピード | 最短10秒 ※2 |

| 国際ブランド | Visa・Mastercard® |

※1 :ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

※2:即時発行できない場合があります。

三井住友カード(NL)は年会費が永年無料で即時発行ができるクレジットカードです。

最短10秒でカード番号を発行できるので、そのままApple PayやGoogle Payに追加すれば実店舗でもすぐに使えるようになります。(※即時発行できない場合があります)

また、200円(税込)につき1Vポイントが貯まり、貯まったポイントは他社ポイントサービスなどに交換できる点もおすすめです。

対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※1などもあり、決済するだけでお得にポイントを獲得できます!

さらに、三井住友カード(NL)はクレジットだけでなく、Visaのタッチ決済・Mastercard®タッチ決済などでも使うことができるので簡単に決済可能な点も非常に使い勝手が良いと人気が高いです。

万が一紛失や盗難などの被害にあった場合でも、24時間365日無休の安心サポートサービスが充実しているため、初めてクレジットカードを作る人にもおすすめできます。

三井住友カード(NL) を専業主婦(専業主夫)におすすめする理由

- 対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※1

- 最短10秒でカード番号を発行できる※即時発行できない場合があります

三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※1と還元率がかなり高いので、日常的にこれらを利用する頻度が多い方にとってはメリットです。

発行スピードが速いことから、比較的審査が甘く専業主婦でも発行しやすくなっています。

※1 :ポイント還元の注意点

・スマホのVisaのタッチ決済・Mastercard®タッチ決済で支払うことが条件です。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・通常のポイントを含みます。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)の口コミ

マクドナルドの他、かっぱ寿司・エクセルシオール・ドトールコーヒーなどが7%還元の対象になりました!家族で外食する際にポイントをたくさんもらえるので、助かります。普通に使う分には還元率0.5%とちょっと低めですが、提携しているお店によくいくお店がある人にはおすすめです。

20代主婦

専業主婦ですが、夫の収入を書いたら特に問題なく審査が完了しました。10秒ですぐにカード番号を受け取れたので、すぐにインターネットでの買い物に使えて便利。カードのデザインはナンバーレスで今時だなと感じました。

30代主婦

三井住友カード(NL)の入会特典・キャンペーン情報

- 新規入会&条件達成で最大9,000円相当プレゼント(キャンペーン期間:2025/10/1~2026/1/6)

※キャンペーン期間:2025/10/1~2026/1/6

三井住友銀行 olive

三井住友銀行 olive

| 発行会社 | 株式会社 三井住友銀行 |

| 年会費 | 永年無料(一般ランクのみ) |

| 申込対象 | 満18歳以上の方(高校生は除く)(クレジットモード発行) |

| 還元率 | 0.5%~最大20% ※1 |

| 発行スピード | デビットモード:最短3営業日 クレジットモード:最短3営業日 |

| 国際ブランド | Visa |

※1:ポイント還元の注意点

対象のコンビニ・飲食店でのご利用で、通常のポイント分を含んだ最大20%ポイント還元!

※対象のサービスのご利用状況に応じて、対象のコンビニ・飲食店でのご利用時に、通常のポイント分を含んだ最大20%ポイントが還元されます。

※¹ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※² ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友銀行Oliveは2023年3月にサービスを開始したフレキシブルな使い方ができるクレジットカードです。

基本的なスペックは三井住友カード(NL)と変わりませんが、クレジットカードとデビットカード、ポイントカードが一体となっており、1つのアプリですべて管理することが可能となっているため人気があります。

支払いの際にはアプリでモードを切り替れば支払い方法を選択することができるので、カードを何枚も持つ必要がありません。

1枚で3つの機能があるので、お財布にたくさんカードを入れたくないという人に向いているカードと言えますね。

クレジットの審査結果に関わらず、デビットモードとポイント払いモードは使用可能です。クレジットカードの審査が不安な方は、デビットカードとしても使えるOliveがおすすめです。

三井住友銀行 Oliveを専業主婦(専業主夫)におすすめする理由

- 金融サービスが1枚でまとめられる

- デビット払い・ポイント払いでもポイントが貯まる

- 紙の通帳の発行が発行されない

三井住友銀行 Oliveは、様々な金融サービスが1枚にまとまっており、この1枚で3種類の支払い方法を利用することが可能です。

さらに、クレジットカード払いだけでなくデビットカード払いやポイント払いでも支払いの際にポイントを貯めることができます。

また、Oliveアカウントを発行した際に開設される三井住友銀行の口座は紙の通帳が発行されないWEB通帳サービスに対応しているので、わざわざ記帳しに行く手間がない点もおすすめポイントです。

三井住友銀行 Oliveの口コミ

三井住友カードoliveは、今までになく便利で使い勝手が良いカードです!クレジットカードとしてだけでなく、ポイントで払うこともデビットカードとして支払いをすることもできるので、後払いはあまり乗り気でない私にぴったりです。

50代主婦

三井住友カードは前から持っていたんですが、新しくoliveってのが出た時き、変更しようとしたのですが、新たに作り直しになると言われたのでその時は作るのをやめたんです。でも、色々と便利なことがわかって、再度作ることを決意しました。今は、作り直して良かったなと思っています。

30代会社員

ライフカード

ライフカード

| 発行会社 | ライフカード株式会社 |

| 年会費 | 無料 |

| 申込対象 | 日本国内にお住まいの18歳以上で、電話連絡が可能な方。 |

| 還元率 | 0.5%~1.5% |

| 発行スピード | 最短2営業日 |

| 国際ブランド | Visa・Mastercard®・JCB |

ライフカードはライフカード株式会社が発行しているクレジットカードです。

パート・アルバイト・専業主婦・夫(配偶者に収入のある方)と、申込可能な範囲が広く審査が厳しくないクレジットカードです。

ライフカードは、ETCカードの年会費も無料なので、追加カードを作りやすいですね。

また、ライフカードでは、その年の利用金額に応じて翌年度のポイント率が変わります。入会後の1年間は、利用金額に関係なくポイントは1.5倍です。

さらにお誕生日付きのポイントは3倍になります。その月の固定費の支払いも全て3倍対象なのでお得だと無収入の専業主婦からも人気が高いです。

ライフカードの特徴の一つにポイントの有効期限が長いこともあげられます。

ライフカードのポイントは入会時から2年間の有効期限が設定されていますが、申請を行うことで翌年度に繰り越すことができ、繰越は3年間まで可能なので合計5年間ポイントを貯められます。

ポイントを使わずに失効してしまう心配もなくなる点もおすすめポイントです。

ライフカードを専業主婦におすすめする理由

- 申込可能な対象範囲が広い

- ETCカード年会費無料

- ポイントの有効期限が最長5年

ライフカードは、申し込み条件に安定収入の項目がなく、専業主婦やパート・アルバイトの人でも広く申し込みが可能なクレジットカードです。

また、キャッシュレス決済にも対応しているので、便利に使えると人気が高いおすすめカードです。

ライフカードの口コミ

主婦が申し込めるカードだと聞いて申し込みました。無事に審査にも通り、カードが作れました。Apple Payで普段は使っています。ポイントは、今まだ貯め始めたばかりですが、思っていた以上に貯まってるような気がします。普通に良いカードだと思います。

20代主婦

1年目はポイント還元率が高いのはお得でいいです。カードを作ってすぐにお誕生月が来ました。その月は、いつも以上に買い物をしてしまいました。その分ポイントもちゃんとついていて、得した気分です。

40代主婦

ライフカードの入会特典・キャンペーン情報

- 入会から3後ヶ月後まで最大10,000円キャッシュバック

- 入会4ヶ月後以降6ヵ月後まで最大5,000円キャッシュバック

※2025年6月現在

PayPayカード

PayPayカード

| 発行会社 | PayPayカード株式会社 |

| 年会費 | 永年無料 |

| 申込対象 | ・日本国内在住の満18歳以上の方 ・ご本人様または配偶者に安定した継続収入がある方 ・本人認証が可能な携帯電話をお持ちの方 |

| 還元率 | 1.0%~5.0% |

| 発行スピード | 最短7分発行 ※1 |

| 国際ブランド | Visa・Mastercard®・JCB |

※1 :最短7分(申込5分、審査2分)で使える

PayPayカードは、アプリで発行されるバーチャルカードとプラスチック製のカードがあります。

バーチャルカードはインターネットショッピングで通常のクレジットカードと同様に利用可能で、カード番号やセキュリティコード、有効期限はアプリ上で発行されます。

カード番号の表示にはSMS認証が必要なので、アプリの場合は安全性が高いのが特徴です。

PayPayカードの審査が完了することで、カードが届く前でもアプリのバーチャルカードで決済ができます。申し込み後、最短5分で利用できるようになるため、インターネットでの買い物に今すぐ使いたい」という人におすすめのカードです。

また、電子決済のPayPayの残高に直接チャージ可能で、クレジットカードでPayPay残高に直接チャージできるのはこのカードだなので、PayPayを利用している無収入の専業主婦にはぴったりのカードと言えるでしょう。

PayPayカード を専業主婦(専業主夫)におすすめする理由

- 年会費が無料

- PayPayポイントが使いやすい

- Yahoo!ショッピングとLOHACOの買い物で還元率が高い

PayPayカードは年会費無料で作ることができます。また、クレジットを利用するとPayPayポイントが貯まり、特にヤフーショッピングやLOHACOでのネットショッピングではポイント還元率が高くなりお得にネットショッピングを楽しめます。

貯まったポイントは街中のPayPayポイントを利用できる加盟店でも利用可能です。PayPayやPayPayポイントを利用できる加盟店が多いため、街での買い物でも重宝すると人気が高いです。

PayPayカードの口コミ

今までもヤフーショッピングでの買い物をしていたのですが、PayPayを使い出したのをきっかけに、PayPayカードも申し込んでみました。その後もヤフーショッピングで買い物する際はPayPayカードを使いだしたら、他のカードよりも商品が安くなり、またポイントがたまりやすくなって、とてもお得に買い物できるようになりました。

40代主婦

年会費無料だったので、PayPayカードをメインカードにしようと申し込みました。PayPayの残高にチャージできるのがとても便利で助かっています。今まで持っていたクレジットカードではPayPay残高にチャージできなかったので。後払いの方法もありますが、残高払いが気に入ってるので今後もこの使い方で利用します。

20代主婦

PayPayカードの入会特典・キャンペーン情報

- 新規入会で最大3,000円相当のPayPayポイントプレゼント

2025年11月現在

※最短7分(申込5分、審査2分)で使える

メルカード

メルカード

| 発行会社 | 株式会社メルペイ |

| 年会費 | 永年無料 |

| 申込対象 | 18歳以上のお客さま ※高校生のお客さまは、18歳以上であってもご利用いただけません。ただし、卒業年の1月1日以降であればお申し込みいただけます |

| 還元率 | 1.0%~4.0% |

| 発行スピード | 最短4営業日 |

| 国際ブランド | JCB |

メルカードは大手フリマアプリであるメルカリが発行しているクレジットカードです。メルカリの本人確認が完了している人であれば最短2分で申し込み手続きが完了します。

原則として18歳以上でメルカリアカウントを持っていれば学生でも申し込み可能となっており、メルカリの利用実績を加味した独自の審査基準で審査が行われている点が特徴です。

また、メルカードにおいてはメルカリの利用実績は審査以外にもポイント還元率に影響し、利用実績が多い人であれば最大4.0%まで還元率がアップします。ただし、この還元率アップはメルカリでの買い物のみに適用される点には注意しましょう。

メルカードを専業主婦(専業主夫)におすすめする理由

- メルカリの利用実績があれば審査に通りやすい

- メルカリでのポイント還元率がトップクラス

メルカードは独自の審査基準で審査を行っているクレジットカードであるため、メルカリの利用実績が豊富な人であれば専業主婦(専業主夫)でも審査に落ちにくいです。

また、併せてメルカードはメルカリでポイント還元率が最大4.0%までアップすることから、メルカリをよく利用する人におすすめとなります。

メルカードの口コミ

メルカリで入会キャンペーンをしていたのでメルカードに申し込みました。もともとメルカリのヘビーユーザーだったので買い物のときに還元率アップの恩恵も受けられて助かっています。貯めたポイントは他社ポイントには交換できないのでメルカリ専用カードとして利用するのがいいかも。

30代主婦

メルカードはメルカリユーザーじゃないとメリットがかなり少なくなるけど、逆にメルカリユーザーなら持っておいた方がいい。審査もメルカリの利用状況が加味されるし、使って入ればポイント還元率も上がる。旅行保険とかは付いてないからメインカードは他に発行して使い分けてるよ。

40代主夫

メルカードの入会特典・キャンペーン情報

- 新規入会&条件達成で最大13,000円分の特典がもらえる

2025年11月現在

ACマスターカード

ACマスターカード

| 発行会社 | アコム株式会社 |

| 年会費 | 無料 |

| 申込対象 | 安定した収入と返済能力を有する方で、当社基準を満たす方 |

| 還元率 | 0.25% ※1 |

| 発行スピード | 最短即日 ※2 |

| 国際ブランド | Mastercard® |

※1:毎月の利用金額から自動的にキャッシュバック

※2:お申込時間や審査によりご希望に添えない場合がございます。

アコムACマスターカードは、カードローン・アコムが発行する即日発行対応のクレジットカードです。アプリ上で使えるバーチャルカードと、実店舗で使えるプラスチックカードの両方が即日発行されるのは大きなメリットです。

アコム利用者ならWebで簡単にクレジット機能を追加できます。タッチ決済やキャッシングにも対応しており、利便性の高い一枚だといえるでしょう。

ポイント還元率は0%ですが、毎月の利用額の0.25%が自動でキャッシュバックされます。ポイントの有効期限を気にする必要がないのも嬉しいポイントです。

\年会費無料で使えるクレカ/

ACマスターカードを専業主婦(専業主夫)におすすめする理由

- すでにアコムのカードローンを利用している方は、スムーズに申し込みできる可能性が高い

- 利用明細がアプリで確認できるため、家計管理<しやすい

ACマスターカードの口コミ

キャッシングカードが急に入り用になり、今すぐにでも発行が出来るカードが無いかなと探していた時にこのカードを見つけました。なんといってもこのカードは即日発行できるという事が最大の魅力だと思います。

30代主婦

申し込んだ後、すぐに審査回答してもらえました。年会費も無料ですし、すぐにクレジットカードが欲しかったのでホント助かりました!リボ払い専用のカードなのでメインにはしませんが、キャッシングも簡単に利用できるし、デザインも良く使いやすいです。

30代主婦

ACマスターカードの入会特典・キャンペーン情報

- 2025年11月現在、入会特典・キャンペーンはありません。

専業主婦がクレジットカードの審査に落ちるケースはどんなとき?

主婦がクレジットカードの審査に落ちるのは、どんな時なのか解説します。

クレジットヒストリーがない

クレジットカードを発行したことがない場合や、クレジットカードは持っているものの利用履歴がない場合、クレジットヒストリーがありません。

クレジットヒストリーがない場合は信用できるかどうかの判断が難しいため、審査が厳しくなる傾向があり審査落ちしてしまう可能性が高まります。

クレジットヒストリーに傷がある

申込者本人である専業主婦もしくは配偶者のクレジットヒストリーに傷がある場合も、審査落ちしてしまう可能性が高まります。専業主婦がクレジットカードに申し込みをすると、多くの場合配偶者のクレジットヒストリーや信用情報も確認される場合がほとんどです。

そのため、申込者の専業主婦はクレジットヒストリーに傷がなくても、配偶者のクレジットヒストリーに傷がある場合は、5年から10年程度は審査に影響が出る場合が多いので、いくら審査が甘いと言われていても審査落ちする可能性が高くなります。不安な場合は申し込みをする前に信用情報を確認してみましょう。

クレジットカードの申込要件を満たしていない

クレジットカードにはそれぞれの発行企業によって、申し込み条件が設定されています。

申し込み条件の中には、安定した収入があることといった条件が設定されているクレジットカードもあるため、専業主婦の場合は申込者本人に安定した収入がなく申し込み条件を満たせないので、いくら審査が甘いクレジットカードでも審査落ちしてしまう可能性があります。

クレジットカードに申し込む場合は、必ず申し込み条件を確認してから申し込みをしましょう。

同時期に複数のクレジットカードに申し込みをしている

専業主婦に限らず、いくら審査が甘いクレジットカードであっても同時期に複数のクレジットカードに申し込みを行うと、お金に困っているのでは?と疑われてしまい、審査が厳しくなる傾向があります。

複数のクレジットカードを発行したい場合は、まず1つのクレジットカードを発行してもらい、半年以上期間を空けて他のクレジットカードに申し込みを行いましょう。

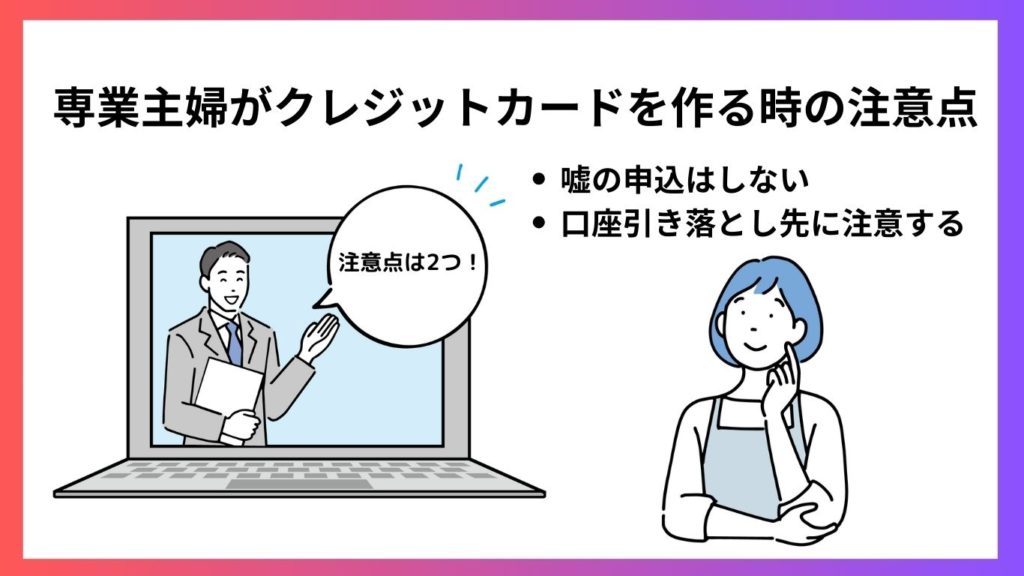

専業主婦がクレジットカードを作る時の注意点

専業主婦がクレジットカードを作る時に注意点は次の2点が挙げられます。

嘘の申込はしない

クレジットカードの申込をする際、嘘の申込をしないようにしてください。

専業主婦でもクレジットカードを作れるところはありますが、会社員よりも審査に通りにくいことは事実です。

そのため、審査に通過したい、審査を甘くしたいからといって収入や職業について嘘の申告があると審査落ちしてしまいます。

また、悪質な申告の場合ブロックリストに入り、クレジットカードを作れなくなってしまうこともあるため、注意してください。

クレジットカードの申込をする際は、正しい情報を正確に記入して申込をしてくださいね。

口座引き落とし先に注意する

クレジットカードの支払いは基本的に口座振替で行うことが一般的です。

しかし、専業主婦で収入がない場合、自分名義の銀行口座では支払いの管理が厳しくなります。

また、収入が入らない口座を引き落とし口座に設定してしまうと、毎月引き落としの前に入金する手間もかかりますので、注意してください。

カード会社によっては、同性の配偶者や同性の親子の口座を振替口座として設定することも可能です。

配偶者名義の口座を登録できるクレジットカードは限られているため、申込をする前にカスタマーセンターで確認するのがおすすめとなります。

専業主婦(専業主夫)向きのクレジットカードの選び方

向きの-クレジットカードの選び方-1024x576.jpg)

続いて、無収入の専業主婦に向いているおすすめクレジットカードの選び方について紹介していきます。

専業主婦向きのクレジットカードの選び方のポイントは次のとおりです。

- 利用用途で選ぶ

- 付帯特典で選ぶ

- 女性向けのクレジットカードを選ぶ

それでは、それぞれ紹介していきます。

利用用途で選ぶ

向きの-クレジットカードの選び方-1-1024x576.jpg)

クレジットカードを選ぶ時は利用用途に合わせて選んでください。

クレジットカードはただ買い物ができるだけでなく、お得にポイントを貯めることができます。よく行くお店の還元率が高いクレジットカードを選ぶと良いでしょう。

また、クレジットカードで支払いする場面はネットショッピングや普段の買い物など、それぞれでお得になるシーンは異なるため、事前に整理したうえで申込をしてください。

たとえば、自宅の近くにイオングループのスーパーが多くそこでよく買い物をする人は、イオンのクレジットカードの申込がおすすめですよ!

付帯特典で選ぶ

向きの-クレジットカードの選び方-1-1-1024x576.jpg)

クレジットカードにはさまざまな付帯特典がついています。

例えば、特定のお店で買い物をするだけでポイントが2倍になったり、新規入会でポイントがプレゼントされたりなどさまざまです。

中には空港ラウンジや海外旅行傷害保険や手荷物無料宅配などの得点が付帯しているクレジットカードもあります。

自分が一番お得に利用できるクレジットカードを選ぶのがおすすめです。

女性向けのクレジットカードを選ぶ

向きの-クレジットカードの選び方-1のコピー-1024x576.jpg)

専業主婦がクレジットカードを選ぶ時は、女性向けのクレジットカードを選ぶこともポイントです。

女性向けのクレジットカードはただ可愛らしいデザインというだけでなく、女性疾患の保険や乳がん検診サービスなど、万が一の時に役立つ便利なサービスが付帯しているものもありますよ。

家族カードではなく本会員カードを検討する

専業主婦(専業主夫)の方がクレジットカードを持つ場合、選択肢は「家族カード」と「本会員カード」の2種類があります。家族カードは配偶者の名義で発行されるカードを家族が利用する仕組みで、一方の本会員カードはご自身の名義で契約・利用するカードです。どちらにもメリットはありますが、審査に不安がなければ本会員カードの申し込みを検討するのがおすすめです。

| 項目 | 本会員カード(ご自身の名義) | 家族カード(配偶者の名義) |

|---|---|---|

| メリット | 利用実績が本人の信用情報として蓄積され、将来の審査に有利。特典やポイント還元など、カード独自のサービスを自由に選べる。 | 配偶者の収入で申し込めるため、審査通過しやすい。家族でポイントを共有できるカードもある。 |

| デメリット | 一定の収入確認や信用情報が必要なため、審査に落ちる可能性がある。支払い責任はすべて本人にある。 | 利用実績が本人の信用情報に反映されないため、将来的な信用構築にはつながりにくい。利用枠や特典の自由度も低い。 |

| 審査 | 世帯年収とご本人の信用情報をもとに判断される。 | 原則として本会員の信用のみで審査される。 |

本会員カードを持ち、日常の支払いで利用実績(クレヒス)を積んでおくと、将来的に別のクレジットカードやローンを組む際に、ご自身の信用情報として有利に働く可能性があります。

専業主婦のクレジットカードの審査に関するよくある質問

最後は、専業主婦がクレジットカードを作る際に気になる質問に回答していきます。

審査なしで作れるクレジットカードはありますか?

クレジットカードは、割賦販売法により申込者の支払い能力を確認する審査が義務付けられているため、審査なしで作れるクレジットカードは存在しません。ただし、デビットカードやプリペイドカードなど、審査不要で利用できる代替手段はあります。

専業主婦でも自分名義のクレジットカードは作れますか?

はい、専業主婦の方でも、配偶者に安定した収入がある場合、自分名義のクレジットカードを作成できる可能性は十分にあります。 多くのカード会社は世帯収入を審査基準として考慮するため、本人に収入がなくても審査に通るケースが見られます。

専業主婦でもクレジットカードは作れる?

申込者本人に収入がなくても審査が可能な審査の比較的甘いクレジットカードなら、専業主婦でも作ることができます。逆に「本人に収入があること」が大前提のクレジットカードは、収入がない専業主婦は申し込むことができません。

これは専業主婦だけでなく独身で無職の方、アルバイト・パート等をしていない学生であっても同様です。

専業主婦のクレジットカードは夫の年収で審査される?

専業主婦がクレジットカードに申し込む場合、夫の収入というよりは「世帯収入」が審査対象となります。基本的には年収が高いだけでなく、長い勤続年数があり、信用状態等に問題がなければ審査に通る可能性が上がります。これは夫が専業主夫であり、妻がフルタイムで働いている場合も同様です。

パート主婦でもクレジットカードは作れる?

アルバイト・パートなどの収入が不安定とされている職業でも、継続的な収入があればクレジットカードは作れます。ただし審査基準はカードごとに異なりますし、正社員として長年働いている人よりも厳しい審査が行われるのは確かです。

審査が甘いと言われるクレジットカードの特徴は何ですか?

審査が甘いと言われるクレジットカードには、主に消費者金融系、流通系、デポジット型などの特徴があります。これらのカードは、独自の審査基準を採用していたり、新規顧客獲得に積極的であったり、保証金を預けることでリスクを低減しているため、比較的審査に通りやすい傾向があります。

クレジットカードの審査に落ちる主な原因は何ですか?

クレジットカードの審査に落ちる主な原因としては、信用情報機関に金融事故情報(延滞など)が記録されている、短期間に複数のクレジットカードに申し込む「多重申し込み」、キャッシング枠の希望額が高い、申込情報に虚偽や不備があるなどが挙げられます。

クレジットカードを作れない場合の対処法はありますか?

信用がブラックである等の理由でクレジットカードの審査に通らない場合は、デビットカードを作ることをおすすめします。現在多くのネット銀行はVISAやMastercardブランドのデビットカードの発行に対応しており、クレジットカードと同じように使用できます。

クレジットカードのようにカード単体での分割払いやリボ払いはできませんし、使えるお金は口座にある分のみという制限がありますが、使いすぎを避けるために、あえて最初からクレジットカードではなくデビットカードを選ぶ方もいます。

主婦はクレジットカードを何枚持つべきですか?

特別な理由・用途がない限り、クレジットカードは1枚だけで十分です。カードごとに還元率や特典が異なるため複数枚持って使い分けようとする方もいますが、それは使い過ぎや余計な買い物、家計管理が厳しくなることにもなります。

そのため基本的には高性能のカードを1枚だけ作り、使い分けの必要性が出てきた段階で2枚目、3枚目を申し込むことをおすすめします。

一度審査に落ちたら信用情報はどうなる?

一度クレジットカードの審査に落ちた場合、自身の信用情報はどうなるのかについて解説します。

信用情報に残る

クレジットカードの審査に落ちると、最低でも6ヶ月はクレジットカードの審査に落ちたことが信用情報機関の記録に残ります。

半年空ければ次のクレジットカードに申し込みしても審査に通る可能性が高い

6ヶ月間は信用情報の記録にクレジットカードの審査に落ちたことが記録として残ってしまうので、審査落ち直後に再度申し込みしても、またクレジットカードの審査に落ちることになります。

最低でも半年は期間をあけて、申し込みするようにしましょう。

審査落ちした理由で思い当たるものがあれば、半年の間にクリーンにしておくと次回の審査に通る可能性が高くなります。

まとめ

夫に安定収入があるなら、本人に収入がない専業主婦でもクレジットカードを作ることは可能です。

ただしアルバイト・パートで少しでも収入を得ている方よりは審査が厳しくなるため、審査落ちを防ぐためにも最初から専業主婦でも申し込めるクレジットカードや審査が甘いと言われているクレジットカードに申し込むことをおすすめします。

■CHOOSENER+(エレビスタ株式会社)では、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社などから委託を受け広告収益を得て運用しております。

は-デメリット的におすすめしない-1-160x160.png)