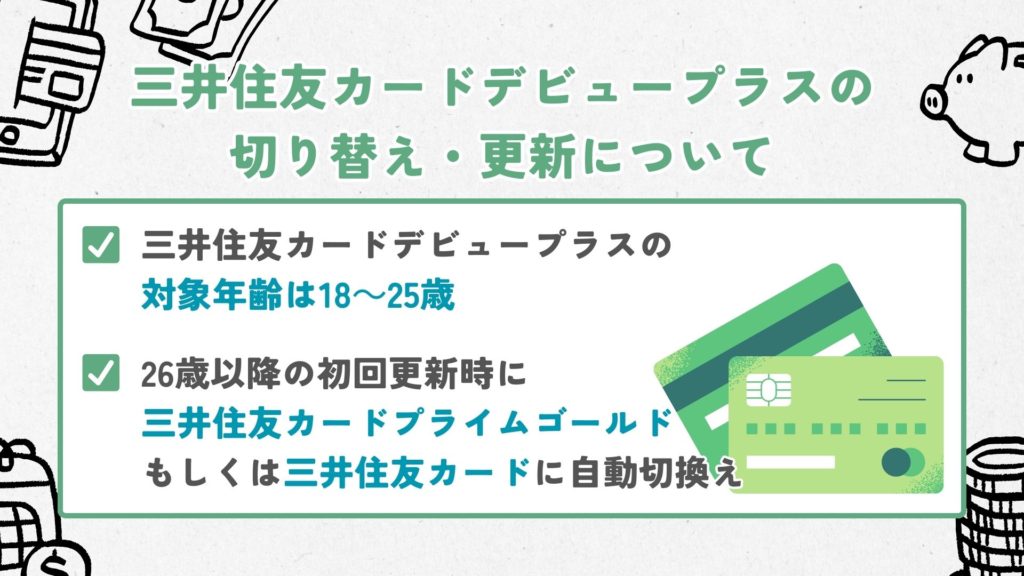

三井住友カードデビュープラスの新規申し込みは2022年5月31日で終了しているため、2025年9月現在は新規発行はできないカードです。また現在利用している人も、三井住友カードデビュープラスは対象年齢が満18歳〜25歳なので、25歳を過ぎたら別のカードに切り替えが必要です。

三井住友カードプライムゴールドが切り替え対象のカードでしたが、三井住友カードプライムゴールドも新規申し込みが2022年5月31日で終了しています。ただし、三井住友カードデビュープラスから更新を行う場合のみ、三井住友カードプライムゴールドに切り替えが行えます。

現在、新たにクレジットカードの発行を考えている人や、三井住友カードデビュープラスから切り替えを考えている人には、ポイントも貯まりやすく同じ三井住友銀行が発行している三井住友カード(NL)がおすすめです。

本サイトで掲載している商品・案件には広告を含むものがあります。

クレジット関連法令(割賦販売法・特定商取引法ガイド・消費者契約法・貸金業制度)やサイトポリシーなどに則ってご紹介しています。すべての記事制作におけるフローはこちらから確認できます。

参考:「クレジットカード・セキュリティガイドライン」が改訂されました (METI/経済産業省)

参考:【動画】クレジットカードの特徴と注意点とは?:デジタル社会の消費生活 | 消費者庁

目次

三井住友カードデビュープラスは終了した?

三井住友カードデビュープラスの新規申し込みは2022年5月31日で終了しています。すでに受付終了しているため、今から発行はできません。

期限前に申し込みをしていた方は、受付終了後もカードの有効期限まで問題なく使用できます。

現在は三井住友カードデビュープラスに代替えされる、三井住友カード(NL)が一般カードとして申し込みできます。

三井住友デビュープラスは25過ぎたら切り替えが必要

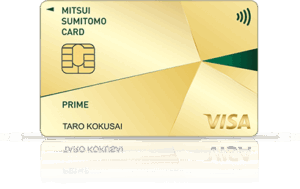

満18歳から25歳までの方を対象とした三井住友カードデビュープラスは、26歳になるとカードの切り替えが必要となります。26歳以降、最初のカード更新のタイミングで、原則として三井住友カードプライムゴールドに切り替わります。

この三井住友カードプライムゴールドも三井住友カードデビュープラスと同様に2022年5月末で新規申し込みを終了しており、現在はデビュープラスからの更新時のみに発行される特別なカードです。ただし、切り替えにはカード会社の審査があり、その結果によってはプライムゴールドではなく、一般カードの三井住友カード(NL)が送られてくる場合もあります。

また、三井住友カードプライムゴールドは2年目以降5,500円(税込)の年会費がかかります。もし年会費のかかるカードを希望しない場合は、事前にコールセンターへ連絡すれば、年会費が無料の三井住友カード(NL)に変更することも可能です。

三井住友カードプライムゴールドと三井住友カード(NL)の違いを徹底比較

三井住友カードデビュープラスと三井住友カード(NL)の違いについて、見ていきましょう。

三井住友カードプライムゴールド |

三井住友カード(NL) 三井住友カード(NL) |

|

| 公式サイト | ||

| 申し込み資格 | 新規募集は停止中 | 日本国内在住の満18歳以上の個人 (高校生を除く) |

| 年会費 | 5,500円(税込) | 永年無料 |

| ポイント還元率※1 | 0.5パーセント(毎月の支払い合計200円につき1ポイント) | 0.5%~最大7%※ |

| 国際ブランド | Visa/Mastercard | Visa |

| 発行スピード | 新規申込は不可のため即時発行の対象外 | 最短10秒で即時発行 ※即時発行ができない場合があります |

| 電子マネー | Apple Pay・Google Pay・楽天ペイ | Apple Pay Google Pay iD PiTaPa WAON |

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は年会費が永年無料で、申し込み条件も年齢制限がなくなり、最短10秒(※即時発行ができない場合があります)で発行できるのが、大きく変わっている点です。

現在はデビュープラスは新規申し込みはできないので、三井住友カード(NL)のみしか申し込みできませんが、デビュープラスに比べると改善されているポイントが多々あります。

学生・デビューにおすすめのクレジットカード3選比較!

三井住友カードデビュープラスは学生や新社会人におすすめのクレジットカードですが、現在、新規申し込みは終了しています。そこで、25歳を過ぎたら三井住友カードデビュープラスから切り替えるのにおすすめな、ハイスペックなクレジットカードを紹介します。

以下に紹介する4つはどれも使い勝手が良くおすすめのクレジットカードです。それぞれ特徴が異なるので、ニーズに合ったクレジットカードを選択しましょう。クレジットカードの特徴を活かすことで、より効率よくサービスを受けられます。

| カード名 | JCBカードW | Oliveフレキシブルペイ(クレジットモード) | 三井住友カード(NL) |

|

|

|

|

| 公式サイト | |||

| 初年度年会費 | 無料 | 無料※一般ランクのみ | 無料 |

| 2年目以降年会費 | 無料 | 無料※一般ランクのみ | 無料 |

| 国際ブランド | JCB | Visa | Visa Mastercard® |

| 還元率 | 1.0%〜10.5% ※還元率は交換商品により異なります。 |

0.5% | 0.5%〜7% |

| 申込対象 | 満18歳〜39歳 | 満18歳以上(高校生不可) “日本国内在住の個人のお客さま ※クレジットモードは満18歳以上(高校生は除く)が対象” |

満18歳以上(高校生不可) |

| 付帯カード | 家族カード、ETCカード | 家族カード、ETCカード | 家族カード、ETCカード |

| 電子マネー | QUICPay、Google Pay、Apple Pay | iD、Google Pay、Apple Pay | iD、Google Pay、Apple Pay |

| 海外旅行傷害保険 | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) | 最高2,000万円(利用付帯) |

| ショッピング保険 | 年間最高100万円 ※免責1事故1万円、海外利用のみ、購入日から90日間補償 |

なし | なし |

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

JCBカードW

| カード名 | JCBカードW |

| 初年度年会費 | 無料 |

| 2年目以降年会費 | 無料 |

| 国際ブランド | JCB |

| 還元率 | 1.0%〜10.5% ※還元率は交換商品により異なります。 |

| 申込対象 | 満18歳〜39歳 |

| 付帯カード | 家族カード、ETCカード |

| 電子マネー | QUICPay、Google Pay、Apple Pay |

| 旅行保険 | 海外最高2,000万円(利用付帯) |

| ショッピング保険 | 年間最高100万円 ※免責1事故1万円、海外利用のみ、購入日から90日間補償 |

JCBカードWは18歳〜39歳の方を対象にしたクレジットカードです。三井住友カードデビュープラスのように若年層をターゲットにしているので、25歳を過ぎたらJCBカードWがおすすめです。

通常のJCBカードと比較してポイント還元率が2倍の0.75%なのも、嬉しいメリットです。

貯まるポイントはOkiDokiポイントで、Amazonで使用できるほか、クレジットカードの利用額支払いに充当もできます。実質的なキャッシュバックであるため、ポイントの無駄遣いをなくせます。

年会費も無料なので、三井住友カードデビュープラスから切り替えしやすいクレジットカードにです。JCBカードWは通常還元率でも1.0%を発揮するハイスペックカードですが、対象店舗での利用では最大21倍のポイントが還元されます。

専用のアプリを使って利用明細や残高を簡単に確認できるので、使いすぎや家計管理にも役立ちます。

関連記事:JCBカードWはデメリットが多い?還元率悪いしメリットない・使えないと言われる理由

Oliveフレキシブルペイ(クレジットモード)

| カード名 | Oliveフレキシブルペイ(クレジットモード) |

| 初年度年会費 | 無料※一般ランクのみ |

| 2年目以降年会費 | 無料※一般ランクのみ |

| 国際ブランド | Visa |

| 還元率 | 0.5%~20%※ |

| 申込対象 | 満18歳以上(高校生不可)日本国内在住の個人のお客さま ※クレジットモードは満18歳以上(高校生は除く)が対象” |

| 付帯カード | 家族カード、ETCカード |

| 電子マネー | iD、Google Pay、Apple Pay |

| 旅行保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) |

| ショッピング保険 | なし |

・対象のコンビニ・飲食店でのスマホのタッチ決済ご利用による+6.5%還元はOliveアカウント(デビットモード)は対象外です。

・家族ポイントによる最大+5%還元はOliveアカウント(デビットモード)は対象外です。家族ポイント最大12%還元を受けるには、取引条件があります。

・iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

・ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がございますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

・通常のポイントを含みます。

・一部のVisaのタッチ決済/Mastercard®タッチ決済がご利用いただけない店舗がございます。

・商業施設内にある店舗などでは、一部ポイント付与の対象となりません。

・一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

・Vポイントアッププログラムのポイント付与の明細は、スマホのVisaのタッチ決済・Mastercard®タッチ決済最大+6.5%還元のポイント付与明細また家族ポイント最大+5%還元のポイント付与明細と異なります。

・家族ポイントに登録される家族は、対象の三井住友カードに入会した本会員であり、家族ポイントに登録することが条件です。また最大5%までとなります。

・ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

・【内訳】A+B+C+D=最大20%還元

A:通常ポイント=0.5%還元

B:対象店舗でスマホのVisaのタッチ決済・Mastercard®タッチ決済を利用+6.5%還元

C:家族ポイントに6人以上登録(主会員1人+従会員5人以上)=+5%還元

D:Vポイントアッププログラム対象サービスを利用=+8%還元

スマホのVisaのタッチ決済・Mastercard®タッチ決済でのお支払いでない場合は、A、C、Dの還元となるため、通常のポイントに加え、13.5%の還元となります。

Oliveフレキシブルペイ(クレジットモード)はいくつもの機能が一体化されたクレジットカードです。マルチナンバーレスカードであり、キャッシュカード、クレジットカード、デビットカード、ポイント払い、追加のカードの5つの機能が一体化しています。

支払い方法はアプリからワンタッチで変更できるので、その都度必要に合わせた決済手段を選択できます。

また、専用のアプリを使えば三井住友銀行の口座、クレジットカード、デビットカード、ポイント払いの情報だけでなく、保険や証券まで全てまとめて管理ができます。

それぞれのサービスが独立していると管理も非常に面倒ですが、ひとつにまとめることで家計管理にも大きく役立ちます。

Oliveフレキシブルペイ(クレジットモード)の通常還元率は0.5%ですが、既存サービスと組み合わせることで最大20%ポイント還元※を発揮します。年会費も無料であるため絶対に持っておきたい一枚です。※一般ランクのみ

関連記事:三井住友銀行オリーブ(Olive)のメリット・デメリットからわかるリアルな評判・口コミを紹介!

三井住友カード(NL)

| カード名 | 三井住友カード(NL) |

| 初年度年会費 | 無料 |

| 2年目以降年会費 | 無料 |

| 国際ブランド | Visa、Mastercard® |

| 還元率 | 0.5%~7%※ |

| 申込対象 | 満18歳以上(高校生不可) |

| 付帯カード | 家族カード、ETCカード |

| 電子マネー | iD、Google Pay、Apple Pay |

| 旅行保険 | 海外旅行傷害保険 最高2,000万円(利用付帯) |

| ショッピング保険 | なし |

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カード(NL)は年会費無料でポイント還元率0.5%のクレジットカードです。基本還元率は0.5%ですが、対象店舗での利用では高い還元率を発揮します。

国際ブランドはVisaかMastercard®しか選択できませんが、国内外ほとんどの店舗で使用できるためストレスは感じないでしょう。貯まるポイントは1ポイント1円として利用できるため、貯めたポイントが無駄になることもありません。

スマホ決済にはiD、Google Pay、Apple Payに対応しているので簡単に決済が可能です。もちろんタッチ決済にも対応しています。

さらに、年間100万円以上利用するとゴールドカードにアップグレードできます。年会費永年無料でゴールドカードを保有できるのでステータスとしても持っておきたい一枚です。

関連記事:三井住友カード(NL)はデメリット的におすすめしない?!評判悪い最悪な理由・口コミを解説

【2022年5月31日新規申込終了】三井住友カードデビュープラスの基本情報

※三井住友カードデビュープラスは2022年5月31日をもって新規申込を終了しています

| カード名 | 三井住友カードデビュープラス |

| 初年度年会費 | 無料 |

| 2年目以降年会費 | 1,375円(税込)(年間1度でも利用実績があれば無料) |

| 国際ブランド | Visa |

| 還元率 | 1% |

| 申込対象 | 満18歳〜25歳(高校生は除く) |

| 付帯カード | 家族カード、ETCカード |

| 電子マネー | iD、Google Pay、Apple Pay |

| 利用限度額 | 学生〜30万円、一般〜100万円 |

| 旅行保険 | なし |

| ショッピング保険 | 年間最高100万円(適用条件あり) |

三井住友カードデビュープラスは、若年層をターゲットにしたクレジットカードですが、すでに新規申し込みは終了しています。年1回利用で年会費無料なうえに、ポイント還元率も1.0%と高還元率なため、初めて持つクレジットカードとしておすすめですが、25歳を過ぎたら別のカードへの切り替えが必要です。

国際ブランドはVisaのみしか対応していませんが、Visaカードは国内外問わず多くの店舗や地域で利用できるため、不便さを感じることはありません。学生でも申し込めるのが大きな特徴で、学生が作成する場合の利用限度額は30万円と低めに設定されています。

ただ、学生であれば30万円の利用上限は十分余裕があると考えられ、ストレスを感じることはありません。キャッシュレス決済にはiDが対応しており、Google Payや Apple Payにも連携可能です。

カードを持ち歩かなくても、スマホひとつで決済ができるのは大きなメリットといえます。

三井住友カードデビュープラスの特徴

※三井住友カードデビュープラスは2022年5月31日をもって新規申込を終了しています

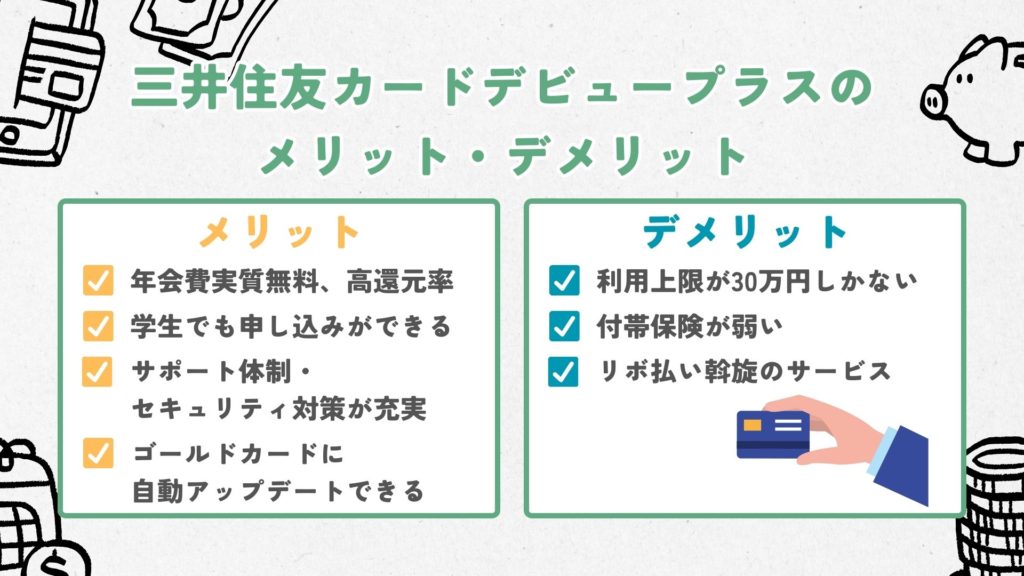

三井住友カードデビュープラスにはいくつかのメリットやデメリットがあります。メリットとデメリットをそれぞれ確認しておくことで、いざ使った際の認識との相違を防げるでしょう。

クレジットカードは各社がさまざまなカードを発行しています。どのクレジットカードにも特徴があり、ニーズも多岐にわたるため、自分に合ったクレジットカードを選ぶことが何より大切です。

三井住友カードデビュープラスのメリットとデメリットから、自分自身のニーズに合うかどうかを判断してください。

メリット

三井住友カードデビュープラスには、他社にはないいくつものメリットがあります。クレジットカードは一長一短があるため、完璧なクレジットカードは存在しません。

しかし、三井住友カードデビュープラスは多くの方のニーズを掴むクレジットカードといえます。三井住友カードデビュープラスのメリットを確認し、他社のクレジットカードと比較することで、そのメリットの大きさに気がつくはずです。

年会費が実質無料でカード利用ができ高い還元率でポイントが貯まる

三井住友カードデビュープラスは初年度年会費無料のクレジットカードです。2年目以降も、年間一度でも利用実績があれば翌年の年会費は無料になることから、実質無料のクレジットカードといえます。

さらに、ポイント還元率は1.0%還元であるため、年会費無料のクレジットカードとしては高還元率を発揮します。

貯めたポイントも、1ポイント1円として利用できるほか、他社サービスでも簡単に使うことができます。年会費実質無料かつ、高還元率を発揮し、貯まるポイントも使い勝手がいいので、持っていて損はないクレジットカードといえます。

収入のない学生でも申し込みができる

クレジットカードを利用するためには審査に通過する必要があります。一般的にクレジットカードの申し込み条件として安定した収入が必要になりますが、三井住友カードデビュープラスは収入のない学生でも申し込み可能です。

学生の本分は学問であり、収入がないことが想定されるため、たとえ収入がなかったとしても申し込み可能なのです。

クレジットカードの審査に通過できず、クレジットカードを持つことができない方も多くいる中で、収入がないにも関わらずクレジットカードを発行できる可能性があるのは大きなメリットといえます。

充実のサポート体制やセキュリティ対策で初めてでも安心

三井住友カードデビュープラスは銀行系クレジットカードであり、セキュリティ対策は万全です。初めてクレジットカードを持つにあたり、不正利用などのリスクに不安を感じる方も多いと思います。

しかし、三井住友カードデビュープラスは信頼できるセキュリティを有しているため、安心して使用できます。

さらに、サポート体制も充実しているので困ったときには迅速に対応してもらえます。公式ホームページから、いつでもチャット対応も受け付けているので、簡単な疑問であればすぐに解決できるでしょう。

クレジットカードは慣れない手続きや分からないことも出てくる場合があるので、いつでも手軽に質問できる環境が整っていることはメリットになります。

自動的に三井住友カードプライムゴールドにアップデートできる

三井住友カードデビュープラスは満18歳〜25歳を対象にしたクレジットカードです。25歳を過ぎたら最初の更新時に、自動的に三井住友カードプライムゴールドにアップデートできます。更新の際は再度審査が行われ、問題がなければ切り替えが行われます。

三井住友カードプライムゴールドも現在は新規申し込みは終了していますが、25歳を過ぎたら三井住友カードデビュープラスから三井住友カードプライムゴールドへの切り替えが可能です。

ゴールドカードはハイクラスなクレジットカードであり、申し込みに対して条件がある場合もありますが、三井住友カードデビュープラスを利用していれば、年齢条件を満たすだけでアップデートできるのです。

20代後半でゴールドカードを持つことで優越感を感じられるとともに、ゴールドカードならではの特別な特典も得られます。

デメリット

三井住友カードデビュープラスにはいくつものメリットがありますが、デメリットも存在します。特徴的なカードであるが故にメリットに対するデメリットも大きくなるのです。

ただ、確かにデメリットはあるものの、それ以上にメリットを感じられるのであれば十分に使う価値はあると判断できます。三井住友カードデビュープラスのデメリットを確認して、大きなデメリットにならないかどうかを判断してください。

利用上限が30万円しかない

三井住友カードデビュープラスの利用上限は学生の場合30万円です。一般的なクレジットカードの上限額は100万円程度であることを考えると、30万円の上限は低いといえます。せっかくクレジットカードを持っていたとしても、上限で使えなかったのでは意味がありません。

ただ、学生にとって30万円は大金であるため、ほとんどの方にとってはデメリットにはならないともいえます。普段の支出がどれくらいなのかによってデメリットになれば、ならない場合もあるでしょう。

付帯保険が弱い

一般的なクレジットカードには旅行傷害保険やショッピング保険といった付帯保険サービスがあります。しかし、三井住友カードデビュープラスには旅行障害保険が付帯していません。

ショッピング保険についても、海外での利用のみであったり、リボ払いが対象であるなど適用条件が設けられています。

他社の年会費無料のクレジットカードには付帯保険サービスが充実しているものもあるため、三井住友カードデビュープラスの付帯保険の弱さはデメリットといえます。

仮に海外旅行などを楽しみたいのであれば、三井住友カードデビュープラスに加えて他社カードを用意しておくことをおすすめします。

リボ払い斡旋のサービス

三井住友カードデビュープラスは支払い方法としてリボ払いを選択できます。リボ払いを選択することでポイントが付与されるなど、お得に感じるキャンペーンも定期的に開催されています。

リボ払いを斡旋するような仕組みがとられていたり、カード会社からリボ払いの勧誘があるので、利用者にとって優しいサービスとはいえません。

リボ払いは高額な手数料が発生するため、過度な利用は危険です。リボ払いを利用する際は注意点をよく確認して、返済計画を立ててから利用してください。

三井住友カード(NL)は国内初のナンバーレスカードとして安全性の高いのクレジットカードです。

三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※。

ポイント還元率を重視する人にはおすすめの1枚です!

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カードデビュープラスはこんな人におすすめ

※三井住友カードデビュープラスは2022年5月31日をもって新規申込を終了しています

三井住友カードデビュープラスは特徴の大きいクレジットカードです。ユニークである分、ニーズが合う方にとって最適なクレジットカードになり得ますが、現在は新規申し込みを終了しています。

三井住友カードデビュープラスが特におすすめの人は、大学生でクレジットカードデビューをする人と、社会人になって初めてカードを作る人です。これらに該当する方は三井住友カードデビュープラスの特徴を最大限に発揮できるでしょう。

三井住友カードデビュープラスは年会費無料かつ、高還元率を発揮するハイスペックなクレジットカードです。その代わりに申し込み条件に年齢制限が設けられています。大学生は申し込み年齢に該当するので、大学生におすすめのクレジットカードです。

また、25歳を過ぎたら更新時に三井住友カードプライムゴールドにアップデートできることから、社会人になって初めてカードを作る人にもおすすめです。社会人として仕事を覚えてきたあたりでゴールドカードにアップデートでき、社会人としてのステータスにもなります。

- 大学生でクレジットカードデビューをする人

- 社会人になって初めてカードを作る人

三井住友カード(NL)は国内初のナンバーレスカードとして安全性の高いのクレジットカードです。

三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※。

ポイント還元率を重視する人にはおすすめの1枚です!

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友Visaデビュープラスカードの審査の流れ

※三井住友カードデビュープラスは2022年5月31日をもって新規申込を終了しています

三井住友カードデビュープラスはホームページから申し込み申請を行うと、入力情報に基づいて審査が行われます。審査は最短即日に完了して、最短で翌営業日にはカードが発行されます。

カードが発行されてから2〜3営業日程度で手元に届くので、申し込みをしてから約1週間程度でカードを受け取ることが可能です。

クレジットカードは入会のために審査が行われて、審査には個人信用情報が用いられます。信用情報とは、クレジットカードや奨学金などの延滞記録のことであり、記録が残っていると審査通過は困難になります。

自身の信用情報は、金融機関が登録している下記のいずれかの信用情報機関にて確認できます。

スムーズに審査を通過するためにも、クリーンな信用情報を心がけなくてはなりません。

申し込み資格はある?

三井住友カードデビュープラスの申し込み条件には年齢制限が設けられています。満18歳〜25歳で、高校生は不可です。申し込み可能年齢に上限が設けられている点が一般的な条件とは異なります。

三井住友カードデビュープラスは若年層をターゲットにしているため、26歳以上の方は申し込みができない設定です。

年齢以外の条件は特に何もありません。年齢条件さえクリアできれば申し込みできるので、比較的申し込み条件は緩いといえます。

学生の場合は収入の金額は0でOK

クレジットカードを申し込む際、年収を申請しなくてはなりません。しかし、学生の場合は収入を0で申請ができます。

クレジットカードは一種の借金であるため、一般的に本人に安定した収入があることが審査条件になりますが、学生の場合は収入がない前提になるので、収入を0で申請ができるのです。

収入がないにも関わらずクレジットカードを作成できるのは大きなメリットといえます。学生であることを逆手に取り、学生でも作成できるクレジットカードを持つことをおすすめします。

三井住友カード(NL)は国内初のナンバーレスカードとして安全性の高いのクレジットカードです。

三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※。

ポイント還元率を重視する人にはおすすめの1枚です!

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友Visaデビュープラスカードのよくある質問

三井住友カードデビュープラスに対するよくある質問をまとめました。質問をあらかじめ解決しておくことで、使ってから後悔するリスクを最小限に抑えられます。

クレジットカードの仕組みは複雑なものもあるので、曖昧にしておくのではなく、事前に解決しておきましょう。

最短で申し込みをしてからどれくらいで届きますか?

最短で1週間弱で手元に届きます。審査申し込みをすると最短即日で審査に通過でき、その後最短翌営業日にはカードが発行されます。郵送にかかる時間を考慮しても1週間もあればカードが届くでしょう。

ただ、入力情報に誤りがあったり、審査がスムーズに進まないと、その分だけ時間を要します。スムーズにカードを発行するためにも入寮情報には誤りがないことを丁寧に確認しておきましょう。

三井住友Visaデビュープラスカードの締め日と引き落とし日はいつですか?

三井住友カードデビュープラスの締め日は毎月15日締め切り、翌月10日支払いです。また、毎月月末締め切り、翌月26日支払いも選択できます。

給料日が25日前の方は26日払いの選択がおすすめです。一方で給料日が26日以降の方は10日支払いの選択がおすすめです。ご自身の給料日や支出のタイミングを考慮して支払日を決めましょう。

三井住友カードデビュープラスカードの還元率は?

三井住友Visaデビュープラスカードの還元率は、通常1.0%となっています。

入会後3ヶ月のみですが、200円につき5ポイントも貯まります!通常は200円で2ポイント還元なので、とてもお得な3ヶ月間です。

また、三井住友カードが運営する「ポイントUPモール」を経由しネットショッピングをするだけで、ポイント還元率が最大20倍までアップします。

このように、上手な使い方で、ポイントをたくさん貯めれます。

三井住友Visaデビュープラスカードに年齢制限はありますか?

三井住友Visaデビュープラスカードは、18歳以上25歳以下の人が対象のクレジットカードです。

この三井住友Visaデビューカードは、対象内の年齢であれば、学生でもカードを作ることは可能です。しかし、高校生は作れません。

三井住友Visaデビュープラスカードの切り替えのタイミングは?

三井住友Visaデビュープラスカードからの切り替えは、26歳以降の最初の更新のタイミングで、三井住友カードプライムゴールドに自動で切り替わります。しかし、カード更新時の審査により、三井住友カードへ切替えとなる場合があるので注意が必要です。

また、プライムゴールドは満30歳の更新時に三井住友ゴールドカードに自動で切り替えられます。

三井住友カード(NL)は国内初のナンバーレスカードとして安全性の高いのクレジットカードです。

三井住友カード(NL)は対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元※。

ポイント還元率を重視する人にはおすすめの1枚です!

※対象のコンビニ・飲食店でのスマホのVisaのタッチ決済・Mastercard®タッチ決済でポイント最大7%還元

※最大7%内訳(通常ポイント0.5%+スマホのタッチ決済利用6.5%)。

※商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※iD、カードの差し込み、磁気取引は対象外です。カード現物のタッチ決済の還元率は異なります。

※一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを挿しお支払いただく場合がございます。

その場合のお支払い分は、タッチ決済分のポイント還元の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合がございます。

※ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

※Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

三井住友カードデビュープラスの切り替え・更新に関するよくある質問

ここでは、三井住友カードデビュープラスの切り替え・更新に関するよくある質問に回答します。

いつ切り替えの案内が届く?

デビュープラスは、26歳になった後の最初のカード更新時にプライムゴールドへ切り替わります。

更新カードは有効期限の前月下旬から当月中旬に届くのが通例で、発送前に案内メールや書面が届く場合があります。

住所や連絡先が古いと受け取れないことがあるため、Vpassで情報を確認しておきましょう。更新は自動で進むのが基本です。

どのカードに切り替わるの?

原則として、26歳到達後の最初の更新で三井住友カード プライムゴールドに切り替わります。プライムゴールドは新規募集停止ですが、更新時の切替対象にはなります。

なお、更新時の審査結果によっては一般カードへ切替となる場合があります。

プライムゴールドを希望しない場合は、カード有効期限の2か月前までにFORYOUデスクへ連絡すれば一般カードに変更できます。

手続きは必要?放置しても大丈夫?

更新自体は自動で行われるため、基本的に申込手続きは不要です。ただし、カードの種類が切り替わると会員番号や有効期限、セキュリティコードが変更されます。

携帯料金やサブスクなど継続課金の支払い情報は各社で更新しましょう。Apple Payなどのウォレットも再設定が必要です。

発送時期は前月下旬から当月中旬が目安なので、受け取り準備をしておくと安心です。

カード番号や貯めたポイントはどうなる?

種類切替ではカード番号、有効期限、セキュリティコードが新しくなります。公共料金や各種の定期支払いは新番号へ登録変更しましょう。

一方、これまで貯めたVポイントは切替後のカードへ自動的に引き継がれます。

切替前の利用分のポイント反映時期や一部提携仕様はカード種別により異なるため、明細とポイント履歴を確認すると安心でしょう。

ETCカードの更新は必要?

ETCカードは原則自動更新で、本カードの更新タイミングに合わせて新しいETCカードが届くか、切替後の本カードへ自動的に紐づきます。多くのケースで追加の申込は不要です。

親カードとETCカードの有効期限がずれている場合でも、更新時にそろえて送られることがあります。

受け取り後は古いETCカードを破棄し、新しい組み合わせで利用しましょう。

家族カードはどうなる?

本会員カードを切り替えると、家族カードも原則同時に切替されます。

Vpassで本会員が切替手続きを行う場合は自動で連動しますが、書面での切替では家族カードの会員番号を申込書に記入しないと発行されないことがあります。

切替後は家族カードの番号や有効期限も変わるため、家族が設定している定期支払いやウォレットの情報も合わせて更新しておきましょう。

まとめ

三井住友カードデビュープラスは若年層をターゲットにしたクレジットカードです。ポイント還元率の高さなどメリットが多いクレジットカードで、大学生や新社会人に特におすすめできます。

現在は新規申込を停止していますが、代替えできるハイスペックなクレジットカードもあります。クレジットカードはそれぞれ特徴があるので、自分に合った特徴を持つクレジットカードを使いましょう。