審査が甘い銀行カードローンはありません。ただし、自分の状況や目的に合った商品を選ぶことで審査通過率を高めることが可能です。

ここでは、銀行カードローンのメリット・デメリット、審査で重視されるポイント、そして銀行カードローンおすすめ10選を紹介します。

審査に落ちた時の対処法、審査から融資までの手順なども解説していきます。

本サイト・ページで掲載している商品・案件は「賃金業法」のもと運営している賃金業者が提供している登録業者です。

(※登録業者は金融庁の登録貸金業者情報検索サービスで検索できます。(最新情報や詳細の確認は、登録番号欄に記載されている各財務局・都道府県に確認))

本サイトで掲載している商品・案件には広告を含むものがあり、一般社団法人第二種金融商品取引業協会の「広告等に関するガイドライン」や金融商品取引法、サイトポリシーなどに則ってご紹介しています。すべての記事制作におけるフローはこちらから確認できます。

目次

審査が甘い銀行カードローンは存在しない

結論からいうと審査が甘い銀行カードローンは存在しません。審査内容が甘くない理由、消費者金融との違いを以下より説明します。

銀行カードローンの審査が甘くない理由

銀行カードローンの審査が決して甘くない理由は、以下が挙げられます。

- 返済能力をしっかり確認するから

- 金利が低く限度額が高いから

- 審査に時間をかけるから

- 保証会社の審査が行われるから

- 警察庁データベースへの照会も行われるから

銀行カードローンは、金利が低く限度額が高い設定です。そのため審査の際は、申し込みをしてきたカードローン利用希望者の返済能力を重要視します。

最大限度額まで借入されて返済遅れが出た場合には大きな損害を受ける可能性が高く、そのような被害を事前に回避するために厳重な審査を行ない相手方の収入・勤務先・信用情報などを厳しく調べるのが銀行カードローンなのです。

また、銀行カードローンの審査は、利用申込者が反社会勢力との関わりがないかを調べるために、警察庁データベースへの照会を行なっています。そのため審査に時間がかかり即日融資に対応していない場合も多いです。

「銀行カードローンは審査が甘い=他社からの借入が多く収入も少ない人間でも簡単に審査通過ができる」という間違った考えをしてはいけません。

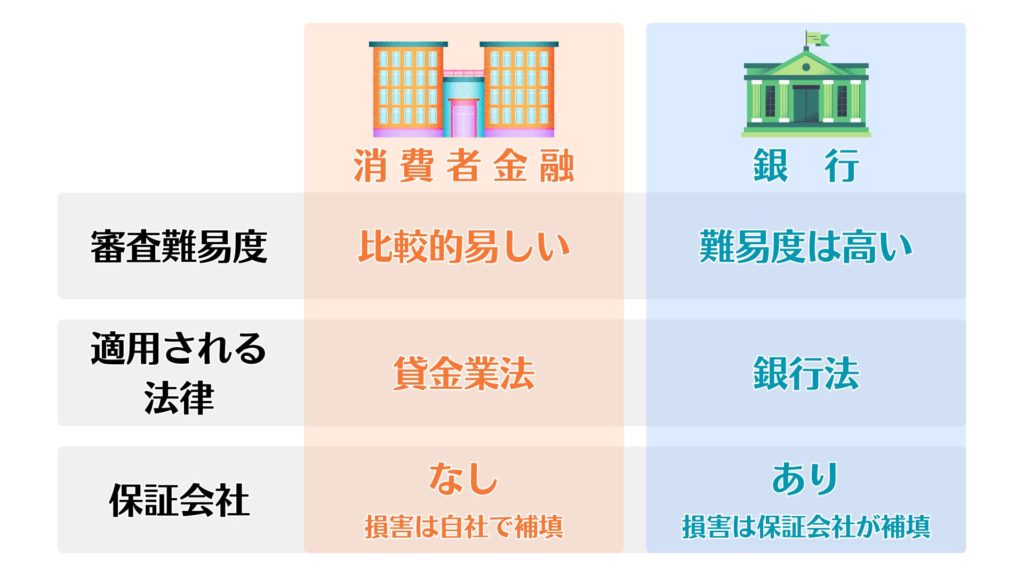

消費者金融とは適用される法律が違う

銀行カードローンと消費者金融の違いは、先述した「銀行系の方が金利が低く限度額が高い」「銀行系は即日完結が不可能」といった点以外では、以下のような違いがあります。

- 法律が異なる

- 保証会社の有無

銀行カードローンは「銀行法」、消費者金融は「貸金業法」という法律に従って、それぞれ運営されています。

消費者金融にあって銀行カードローンに適用されない決まりといえば、総量規制です。年収の3分の1以上の借入ができないという総量規制は、貸金業法の対象外である銀行カードローンは関係ありません。

だからといって「銀行カードローンは年収の3分の1以上の借入が可能」というわけではありません。銀行カードローンは返済能力の有無を厳重に審査します。審査の段階で、信用情報に年収の3分の1以上の借入の履歴が発覚した場合「返済能力がない」と判断して、審査落ちとなる可能性が高いです。

法律的には銀行カードローンと総量規制は無関係ですが、審査において年収と現在の借入額が重要な点は消費者金融と変わりありません。

また銀行カードローンは保証会社が付いています。保証会社は債務者に対する保証人のように、会社を保証してくれる会社です。保証だけでなく審査・運営も保証会社が代行して行なっています。

それに対して消費者金融はすべて自社で行なっているため、損害が出ても自社で補填する仕組みです。

(参考:お借入れは年収の3分の1まで(総量規制について)【貸金業界の状況】 | 日本貸金業協会)

三井住友銀行カードローンは銀行カードローンならではの金利が魅力!

融資までにかかる時間も早く最短当日審査回答がもらえます。

WEBから24時間365日申し込みができます。

銀行カードローンの審査通過率を上げるためのポイント

銀行カードローンは審査においてどのような点を重要視するのでしょうか。以下より審査でみられるポイントについて説明します。

銀行カードローンの審査基準

銀行カードローンの申し込み基準はどうなっているのか、三井住友銀行カードの申し込み条件を例に見てみましょう。

- 満20歳以上満69歳以下であること(申し込み時)

- 安定した収入があること(収入が年金のみの場合は不可)

- SMBCコンシューマーファイナンス株式会社の保証を受けても問題ないこと

- 使いみちが事業資金以外であること

- 申し込みをする人が本人であること

上記の条件でわかることは年齢制限・収入・保証会社の承諾などです。年齢は銀行によって異なりますが、満20歳以上であることはどの銀行も変わりません。これらの条件をすべてクリアすれば、審査に入ります。

地方銀行やネット銀行の審査基準

メガバンクの審査に比べると、地方銀行やネット銀行のほうが申込基準などが緩和されていることが多く審査に通過しやすい傾向があります。

これは、メガバンクは比較的属性の良い人をターゲットにしているのに比べて、地方銀行やネット銀行は属性を問わず幅広い人に向けて融資を行おうとしているためです。

ただし、ネット銀行・地方銀行ともに消費者金融に比べると厳しい審査を行っていることには変わらない点には注意しましょう。

銀行カードローンの審査に通るポイント

銀行カードローンに申し込みをして審査を通過するためには、どのような点に気をつけるべきなのでしょうか。以下より審査通過のための大事な3つのポイントを紹介します。

本人の属性

銀行カードローンの申し込みにおいて大事なのは本人属性です。本人の年齢・勤務先と勤続年数・収入・家族構成や住居などの情報をもとに審査を行ないます。

申し込みの際に提示してもらった本人属性のデータをもとに「この人は本当に返済能力が備わっているのか、延滞や滞納をしないか」といったことを判断する仕組みです。

申し込みの際に勤務先や住所、収入に関して曖昧な申告をしてきた場合、生活が不安定で返済能力がないと判断される可能性が高いといえます。

現在の借入状況

現在借金を抱えているのか、借入額はいくらなのかといった点も、銀行カードローン審査では重要なポイントです。先述した通り銀行カードローンは貸金業法の対象外であるため総量規制も関係ありません。

しかし借入額が多過ぎて年数の3分の1の借入額を抱えて、さらに銀行カードローンの申し込みをするということは、それだけお金に困っている証拠です。

そのような人は返済能力が欠如していると判断されてもおかしくないため、審査通過は難しいといえます。ただし収入が安定した高収入であれば審査通過できる可能性はゼロではありません。

信用情報

過去に記録された信用情報の履歴内容も、銀行カードローンの審査に大きな影響を与えます。過去に借入返済の延滞・滞納が多い場合、公共料金などの各種支払いの遅れが多い場合、収入が安定せずに返済能力が低いと判断されて、審査通過は難しくなる可能性が高いです。

ただし、過去にそのような履歴があっても、現在は借入額ゼロ・安定した収入であれば、履歴は重要視されません。

信用情報は下記より確認できます。

(関連記事:【信用情報機関とは?】開示請求の仕方とブラックリスト情報の保持期間を簡単に解説)

専業主婦でも銀行カードローンなら審査に通る?

専業主婦・あるいはパートをしている主婦は、銀行によって申し込み対象であり、審査を通過することも可能です。

銀行カードローンは銀行によっては申し込み条件に専業主婦は対象外としているところもありますが、なかには専業主婦も対象内としている銀行もあります。ただし、「配偶者が安定した収入を得ていること」という条件を満たさないといけません。

その条件さえ満たせば、配偶者の収入証明書および職場への在籍確認は不要です。もし専業主婦でお金を借りたい場合、専業主婦も対象内である銀行カードローンを探す必要があります。

配偶者貸付制度とは総量規制の除外貸し付けに当たり、配偶者の年収を合算して合算した年収の3分の1まで借入できる制度です。

これにより本人が専業主婦で年収が0円でも配偶者に収入があれば借入が可能となります。

(参考:日本貸金業協会|配偶者貸付制度)

三井住友銀行カードローンは銀行カードローンならではの金利が魅力!

融資までにかかる時間も早く最短当日審査回答がもらえます。

WEBから24時間365日申し込みができます。

銀行カードローンの審査は在籍確認は必須?

銀行カードローンの審査では、原則在籍確認が必ず行われます。申込者が実際に申請された職場に在籍していることを確認する電話が職場に入るため、人によっては抵抗があるという人もいます。

しかし銀行カードローンを利用する場合は、銀行名を名乗ってくれるので職場の人にカードローンの利用がバレる可能性は低いです。

総合的におすすめの銀行カードローン

銀行カードローンは数多くの種類があるため、どの銀行カードローンに申し込めばいいのか迷っている人もいると思います。そのような悩みを抱えている人のために、次よりおすすめ銀行カードローンを紹介します。

それぞれ特徴があるので、比較をしてどれが自分に適しているか参考にしてもらえたら幸いです。

①カードレス契約も可能「三井住友銀行カードローン」

| 運営会社 | 株式会社三井住友銀行 |

| 申し込み条件 | 申込時満20歳以上満69歳以下であること 安定した収入があること(年金収入のみは対象外) SMBCコンシューマーファイナンス株式会社の保証を受けられること 使い道が事業性資金以外であること |

| 金利 | 1.5~14.5% |

| 最大借入額 | 800万円 |

| 審査スピード | 最短当日 |

| 在籍確認 | 有 |

| 公式サイトURL | https://www.smbc.co.jp/kojin/cardloan/ |

三井住友銀行カードローンは、三井住友銀行の口座を所有していなくても申し込み可能なカードローンです。あらかじめ三井住友銀行の口座を所有している方は、手続きの必須入力項目の短縮・手持ちのキャッシュカードで借入・返済ができるのでさらに利便性も高いです。

申し込みをする場合、webから必要書類の提出・本人確認などすべて完結できるため、来店しての申し込みをする必要がありません。またスマホの専用アプリを使えばカードを使用しなくても借入・返済が可能なため、カードレスで生活できます。

そして、返済方法はATM入金・振込・自動引き落としと3タイプがあり、自由に選ぶことが可能です。返済日も5日・15日・25日・月末と4つから選択できます。自分の給料日などに合わせて返済日を選べるため、返済に負担がかかりません。

②原則として勤務先への電話連絡なし「セブン銀行カードローン」

| 運営会社 | 株式会社セブン銀行 |

| 申し込み条件 | セブン銀行口座を所有していること 契約時の年齢が満20歳以上満70歳未満であること アコム株式会社の保証を受けられること 外国籍の方は永住者であること |

| 金利 | 12.0%〜15.0% |

| 最大借入額 | 300万円 |

| 審査スピード | 翌日~3営業日程度 |

| 在籍確認 | 原則として無し |

| 公式サイトURL | https://www.sevenbank.co.jp/personal/netbank/deposit_loan/loan/ |

コンビニのセブンイレブンが提供しているカードローンサービスが、セブン銀行カードローンです。このカードローンはセブン銀行の口座を持っていないと申し込みできません。

セブン銀行カードローンのメリットは、専用アプリで申し込みから契約まですべて完了できる点です。スマホなどネット環境さえ手元にあれば手間をかけずに申し込みが完了できて、最短即日に利用できます。

また、審査では原則として在籍確認の連絡はしません。申し込み時の内容に不明な点があれば連絡をする場合もありますが、基本的には連絡はしないため在籍確認が困る人でも安心できます。

そして、セブン銀行カードローンは、コンビニATM・ダイレクトバンク経由で24時間365日いつでも利用可能です。借入・返済がいつでも自由にできるため、不便に感じることがありません。手数料も一切かからないため、安心して利用できます。

支払いは毎月27日に口座からの自動引き落としになるため、口座に返済用のお金を用意しなくてはいけません。

③審査結果が最短即日でわかる「みずほ銀行カードローン」

| 運営会社 | 株式会社みずほ銀行 |

| 申し込み条件 | 満20歳以上66歳未満であること 安定かつ継続した収入があること 株式会社オリエントコーポレーションまたはアイフル株式会社の保証を受けられること 外国人の場合は永住許可を受けていること |

| 金利 | 2.0%~14.0% |

| 最大借入額 | 800万円 |

| 審査スピード | 即日〜2営業日 |

| 在籍確認 | 有り |

| 公式サイトURL | https://www.mizuhobank.co.jp/loan_card/index.html |

みずほ銀行カードローンは、最短申し込みした即日に審査結果がわかるカードローンです。「少しでも早く現金を入手したいけれど銀行系カードローンは審査に時間がかかる」という人のニーズにもしっかりと対応してくれます。

借入の最大限度額は800万円で、まとまった現金が欲しいという人も安心です。またみずほ銀行の住宅ローンに契約していれば、金利1.5%~13.5%になります。通常金利より0.5%引き下げになりお得です。

みずほ銀行カードローンはみずほ銀行口座がないと利用できませんが、申し込みの際に手続きと同時に口座開設もできます。事前に口座開設をする必要はなく申し込みが可能です。

利用できるATMは、みずほ銀行イーネット・提携金融機関ATM、セブン銀行ATM・ローソン銀行です。これらは全国いたるところに設置されているため、いつでもどこでも利用できます。

④手続きはすべてWEB完結「イオン銀行カードローン」

| 運営会社 | 株式会社イオン銀行 |

| 申し込み条件 | 日本国内居住、外国籍の場合は永住許可を受けていること 満20歳以上、満65歳未満であること 本人または配偶者に安定かつ継続した収入であること イオンフィナンシャルサービス、またはオリックス・クレジットの保証を受けられること (パート、アルバイト、自営業者、専業主婦でも申し込み可、学生の方は不可) |

| 金利 | 3.8%〜13.8% |

| 最大借入額 | 800万円 |

| 審査スピード | 3〜4日 |

| 在籍確認 | 有り |

| 公式サイトURL | https://www.aeonbank.co.jp/loan/card_loan/ |

イオン銀行カードローンは、最大800万円という高額の借入が可能なカードローンです。申し込みから契約まですべてwebのみで完結可能、利用時にかかる手数料は一切無料なので、初めてのカードローン申し込み・利用でも安心して利用できます。

イオン銀行の口座を持っていなくても申し込み可能ですが、口座所有をしていれば振込融資での入金受け取りも可能です。振込融資は新規申し込みの初回利用時のみ可能ですが、それ以降は振込はできません。

しかし口座を持っている人であれば、その後の振込融資利用が可能です。振込融資の利用の際は、電話での確認を受けなくてはいけません。

返済金額も1,000円から可能なので、無理のない返済ができて生活に負担をかけることはありません。

⑤三菱UFJ銀行の口座開設不要「三菱UFJ銀行カードローン バンクイック」

| 運営会社 | 株式会社三菱UFJ銀行 |

| 申し込み条件 | 満20歳以上65歳未満で国内居住していること 保証会社(アコム)の保証を受けられること 原則安定した収入があること 日本国籍以外の場合、永住許可を受けていること |

| 金利 | 1.8%〜年14.6% |

| 最大借入額 | 500万円 |

| 審査スピード | 最短即日 |

| 在籍確認 | 有り |

| 公式サイトURL | https://www.bk.mufg.jp/kariru/banquic/index.html |

三菱UFJ銀行カードローン「バンクイック」は、web上からの手続きですべて完結でき、24時間365日も申し込み可能なカードローンです。スマホなどが手元にあればいつでもどこでも申し込みできます。

そして三菱UFJ銀行の口座を開設していなくても申し込み可能なのが、バンクイックの特徴です。口座があれば手続きが省略されるので、口座所有者であればより手間がかかりません。

また、三菱UFJ銀行は専用アプリを利用すれば、より快適なバンクイック利用が可能です。借入や返済の手続き・指紋や顔認証でのログイン・利用状況の確認などが簡単にできます。

返済日が迫ると返済日3営業日前にメールで報告があります。うっかり返済を忘れて延滞・滞納になる心配も不要です。

審査が不安な人におすすめなカードローン

銀行カードローンの審査に通過できるか不安な方は消費者金融の利用がおすすめです。

最短3分※で即日融資可能な「プロミス」

| 申し込み条件 | 18~74歳で本人に安定した収入のある方 |

| 金利 | 2.50%~18.00% |

| 最大借入額 | 800万円 |

| 審査スピード | 最短3分※ |

| 在籍確認 | 原則なし |

| 無利息期間 | 初回利用の翌日から30日間 |

| 公式サイトURL | https://cyber.promise.co.jp/APA01X/APA01X01 |

プロミスはWEB申し込みであれば、申し込みから最短3分※で即時融資が受けられる消費者金融カードローンです。

多くの金融機関で借入できるのは20歳からとなっている中で、プロミスでは18歳以上であれば融資を受けることができます。なお、18歳・19歳の方は申込時に必ず収入証明書類の提出が必要です。

在籍確認に関しては、原則として勤務先への電話連絡はないため同僚に申し込みの事実がバレる心配はありません。契約書類についても電子交付となるため自宅に郵送物が届くこともなく安心です。

※お申込み時間や審査によりご希望に添えない場合がございます。

初めての借入にもおすすめな「アコム」

| 申し込み条件 | 20歳以上で本人に安定した収入のある方 |

| 金利 | 3.0%~18.0% |

| 最大借入額 | 800万円 |

| 審査スピード | 最短20分※お申込時間や審査によりご希望に添えない場合がございます。 |

| 在籍確認 | 原則なし |

| 無利息期間 | 初回契約の翌日から30日間 |

| 公式サイトURL | アコムHP |

アコムは初めて利用する方のために24時間いつでも対応しているコールセンターを設置しているため、借入に関しての疑問などを解決してから申し込みを行うことが可能です。

申し込みを行ってからの最短融資時間は20分となっており、審査が終わった後に契約手続きを行えばすぐに振り込みで融資を受けることができます。また50万円を超えない借入であれば、必要書類は本人確認書類のみです。

初回契約時であれば30日間の無利息期間が利用できるので、短期間の借り入れであれば利息を一切支払わずに利用することもできます。

※お申込時間や審査によりご希望に添えない場合がございます。

「1秒診断」が便利な「アイフル」

| 申し込み条件 | 20歳以上70歳未満で定期的な収入と返済能力を有する方 アイフルの基準を満たす方 |

| 金利 | 3.0%~18.0% |

| 最大借入額 | 800万円 |

| 審査スピード | 最短18分※ |

| 在籍確認 | 原則なし |

| 無利息期間 | 初回契約の翌日から30日間 |

| 公式サイトURL | https://www.aiful.co.jp/ |

※申込状況によっては最短18分のご希望に添えない場合があります。

アイフルは申し込みから最短18分※で土日祝日でも即日融資が受けられる消費者金融です。原則として勤務先への電話連絡による在籍確認は行わず、書類による在籍確認を行うため周囲にバレにくい点が特徴となっています。

消費者金融の中でも融資限度額が800万円と高く、年収が高い人であればまとまった金額を借りられるというメリットがあります。もちろん初めからすぐ高額融資を受けられるわけではありませんが、利用し続けることで大きな金額が借りられるようになります。

事前に融資可能か診断できる「1秒診断」も用意されていることから、審査に不安がある人はまず診断してから申し込むこともできます。

※申込状況によっては最短18分のご希望に添えない場合があります。

WEB完結なら原則として電話連絡なし「SMBCモビット」

| 申し込み条件 | 20歳〜74歳で安定した定期収入のある方 ※収入が年金のみの場合は申し込み不可 |

| 金利 | 3.0%~18.0% |

| 最大借入額 | 800万円 |

| 審査スピード | 最短15分※ |

| 在籍確認 | WEB完結なら原則電話連絡なし |

| 無利息期間 | なし |

| 公式サイトURL | https://www.mobit.ne.jp/index.html |

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

SMBCモビットはWEB完結申し込みを利用した場合にのみ、原則として職場への電話連絡による在籍確認をなしにできるカードローンとなります。

ほかの申し込み方法だと電話による在籍確認が行われる点ことやWEB完結申し込みには利用条件がある点には注意が必要ですが、利用できる方にとって職場に電話がかかってこないというのはメリットです。

申し込みから最短15分※で審査結果が届き、契約手続きを行い振り込み申込を行うと3分程度で指定の口座にお金が振り込まれます。

※申込の曜日、時間帯によっては翌日以降の取扱となる場合があります

無利息期間はありませんが、大手銀行グループの提供するカードローンなので消費者金融の利用に抵抗がある人にもおすすめできます。

全国対応している地方銀行カードローン3選

ここでは、地方銀行ながらも全国対応しているカードローン3選を紹介します。

おまとめローンも利用可能「横浜銀行カードローン」

運営会社

株式会社横浜銀行

申し込み条件

満20歳以上69歳以下であること

安定した収入があること、およびその配偶者

神奈川県内全地域・東京都内全地域・群馬県内の3市(前橋市、高崎市、桐生市)に住んでいること

SMBCコンシューマーファイナンスの保証が受けられること

横浜銀行およびSMBCコンシューマーファイナンスの個人情報の取り扱いに同意できること

(パート・アルバイトも可。学生の方は不可。年収には年金を含む)

金利

1.5%〜14.6%

最大借入額

1,000万円

審査スピード

最短即日

在籍確認

書類提出をすれば電話確認無し

公式サイトURL

https://www.boy.co.jp/kojin/card-loan/yokohama/index.html

横浜銀行カードローンは、横浜銀行の口座不要で申し込みでき、審査結果は最短当日で報告してくれるカードローンです。すぐに契約完了をして現金入手をしたい人のニーズに対応してくれます。

ただし、契約完了までに横浜銀行の口座は用意する必要があるため、その前に口座開設を済ませておく必要があります。また初回だけは振込での融資となるため、契約終了後に即利用が可能です。ただし横浜銀行の営業時間が終わっている場合、翌営業日になるため手続きは早い時間に済ませる必要があります。

また、他社の借入をまとめる「おまとめローン」も利用できるのが、横浜銀行カードローンの特徴です。まとめることにより金利・月の返済額を抑えられます。

来店・口座開設不要な「愛媛銀行 ひめぎんクイックカードローン」

運営会社

株式会社愛媛銀行

申し込み条件

申込み時に満20歳以上満65歳以下の方

安定した収入がある方

※専業主婦、パート・アルバイトの方を含む

年金受給のみの方を除く

SMBCコンシューマーファイナンス株式会社の保証を受けられる方

金利

4.4%~14.6%

最大借入額

800万円

審査スピード

1~2週間程度

在籍確認

有り

公式サイトURL

https://www.himegin.co.jp/personal/loan/card/quick/

愛媛銀行が提供するひめぎんクイックカードローンは、借入限度額が800万円に設定されていますが、限度額に応じて申し込み方法が異なる商品です。

借入限度額が300万円までであればWEB上で手続きができ、来店不要・口座開設が不要となります。審査には通常2~3営業日かかりますが、契約時に即日で振込融資を受けることが可能です。

契約後は自宅宛てに簡易書留でローン専用カードが届くため、2回目以降の借入はローンカードを利用してATMから自由に借入することができます。

なお、限度額を800万円にするためには郵送もしくは来店での手続きが必要となる点に注意しましょう。

無利息期間が60日と長い「静岡銀行カードローン セレカ」

運営会社

株式会社静岡銀行

申し込み条件

申込みおよび契約時の年齢が満20歳以上70歳未満の方

保証会社の保証が受けられる方

※外国人の方は永住者または特別永住者の方に限る

※申込み時点で既にセレカ(しずぎんカードローン「セレカ」)の契約がある方、学生の方は申込み不可

※静岡銀行出店エリア外からの申込みも可能(住所地不問)

金利

4.0%~14.5%

最大借入額

500万円

審査スピード

数日~2週間程度

在籍確認

有り

公式サイトURL

https://www.shizuokabank.co.jp/seleca/

静岡銀行が提供するカードローン「セレカ」は、審査終了後に最短即日で振込融資を受けられるカードローンです。

申し込みがWEB完結で行えるほか、静岡銀行の口座を持っていないくてもカードローンの申し込みと同時に口座開設手続きを行うことができます。

初めて利用する方であれば最大60日間の無利息期間が適用となるため、低金利で貸し付けを受けられるだけでなく支払う利息をさらに少なくすることができる点が特徴です。

しずぎんATMが利用できるほかセブン銀行ATMでの借入も可能となっており、月3回まで手数料が無料となります。

おすすめのネット銀行カードローン5選

auじぶん銀行カードローン |

楽天銀行スーパーローン |

住信SBIネット銀行 住信SBIネット銀行カードローン |

イオン銀行カードローン |

ソニー銀行 |

|

| 金利 | 1.48%〜17.5% | 1.9%〜14.5% | 1.89%〜14.79% | 1.7%~14.8% | 2.5%~13.8% |

| 審査スピード | 最短即日 | 800万円 | 1週間〜10日程度 | 800万円 | 500万円 |

| ご利用限度額 | 10万円以上800万円以内 | – | 1,000万円 | – | 最短60分 |

| 電話による在籍確認 | 有り | 有り | 有り | 有り | 有り |

次におすすめのネット銀行カードローン5選を紹介します。

auユーザーにおすすめ「auじぶん銀行カードローン」

| 運営会社 | auじぶん銀行株式会社 |

| 申し込み条件 | 満20歳以上70歳未満であること 安定継続した収入があること(自営・パート・アルバイトを含む) アコムの保証を受けられること |

| 金利 | 1.48%〜17.5% |

| ご利用限度額 | ・通常、カードローンau限定割 誰でもコース 10万円以上800万円以内 ・カードローンau限定割 借り換えコース 100万円以上800万円以内 |

| 審査スピード | 最短即日 |

| 在籍確認 | 有り |

| 公式サイトURL | https://www.jibunbank.co.jp/products/loan/ |

auじぶん銀行カードローン「じぶんローン」は、au IDを所有していれば金利優遇サービスが受けられるカードローンです。au IDを取得していれば「誰でもコース」が0.1%、さらに他社からの「借り換えコース」が0.5%金利優遇になります。au IDはauユーザーでなくても取得できるため、お得です。

また、新規契約時と同時にau IDの取得をすれば、特典としてpontaポイント1,000ポイントのプレゼントがあります。そして新規契約から翌月末までの借入額に応じてもpontaポイントのプレゼントがあり、もらえるポイントは最大10,000ポイントです。最大ポイントをもらうためには100万円以上の利用額がないといけません。

また申し込みから最短即日で利用が可能のため、すぐに現金を入手したい人でも安心です。

金利引き下げ制度が充実「住信SBIネット銀行カードローン」

| 運営会社 | 住信SBIネット銀行株式会社 |

| 申し込み条件 | 満20歳以上65歳以下であること 安定した収入があること 指定した保証会社の保証が受けられること 外国製の場合、永住権を取得していること 当社の普通預金口座を保有していること |

| 金利 | 1.89%〜14.79% |

| 最大借入額 | 1,000万円 |

| 審査スピード | 1週間〜10日程度 |

| 在籍確認 | 有り |

| 公式サイトURL | https://www.netbk.co.jp/contents/lineup/card-loan/ |

住信SBIネット銀行カードローンは、所定の条件をクリアすれば金利0.1〜0.6%引下げが実現するカードローンです。以下の条件クリアによって金利引下げとなります。

- 年0.5%引下げ:SBI証券口座保有登録、取扱い住宅ローン残高がある

- 年0.1%引下げ:ミライノ カード(JCB)保有、当社口座を引落口座に設定

- 年0.6%引下げ:先述した条件2つをクリア

ただしミライノカード(JCB)は2023年11月30日付で新規募集を終了しているので注意しないといけません。

住信SBIネット銀行カードローンは、申し込み後の仮審査が最短60分で終了します。もし申し込み内容に不備があってもすぐに対応可能です。申し込みの時点で口座を持っていなくても手続きは可能なので、手間はかかりません。

毎月の返済額は最小2,000円なので、毎月高額の返済金額を用意して生活に負担がかかるといった心配は不要です。

楽天ユーザーにおすすめ「楽天銀行スーパーローン」

| 運営会社 | 楽天銀行株式会社 |

| 申し込み条件 | 満20歳以上62歳以下であること 日本国内に居住していること 外国籍は永住権・特別永住権を所有していること 毎月安定した定期収入があること、専業主婦の方 楽天カード株式会社または三井住友カード株式会社の保証を受けられること (パート・アルバイト・専業主婦は60歳以下) |

| 金利 | 通常金利1.9%〜14.5% |

| 最大借入額 | 800万円 |

| 審査スピード | 不明(数日間) |

| 在籍確認 | 有り |

| 公式サイトURL | https://www.rakuten-bank.co.jp/loan/ |

楽天銀行が提供する楽天銀行スーパーローンは、期間限定でお得なキャンペーンが実施されるカードローンです。新規入会をした場合、通常金利1.9%~14.5%が0.95%〜7.25% になります。金利キャンペーンは2024年7月30日までなので注意しないといけません。

他の特典は、新規入会&利用金額に応じた楽天ポイントのプレゼントです。入会特典として1,000ポイント、利用金額に応じて最大30,000ポイントがプレゼントされます。ポイントの贈呈は期間限定でなく常に新規入会した方が対象なので、期間を気にする必要はありません。

また、楽天銀行スーパーローンは、他社借入の金利・返済額の見直しにも対応しています。楽天会員のランクによって審査の優遇もあるため、楽天の利用頻度が高い人におすすめのローンです。

団信付で万が一の際にも安心な「オリックス銀行カードローン」

| 運営会社 | オリックス銀行株式会社 |

| 申し込み条件 | 満20歳以上69歳未満の方 毎月安定した収入がある方 日本国内に在住の方 オリックス・クレジット㈱または新生フィナンシャル(株)の保証を受けられる方 |

| 金利 | 1.7%~14.8% |

| 最大借入額 | 800万円 |

| 審査スピード | – |

| 在籍確認 | 有り |

| 公式サイトURL | https://www.orixbank.co.jp/personal/cardloan/ |

オリックス銀行カードローンは初回契約日の翌日から30日間は無利息期間となる銀行カードローンです。

最大の特徴は万が一に備えたガン保障特約付きプラン「Bright」が用意されていることで、金利の上乗せなしで死亡時やがんと診断された際に借入残高が0円になります。

また、借入残高が10万円以下の場合には月の返済額が最低3,000円と低く設定されており、無理なく自分のペースで返済を行うことが可能です。

利用できるATMが全国に10万台以上あることから利便性も高いと言えます。

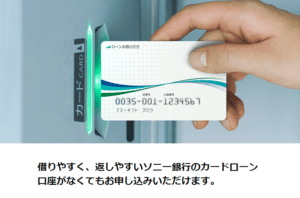

銀行ならではの低金利「ソニー銀行カードローン」

| 運営会社 | ソニー銀行株式会社 |

| 申し込み条件 | ソニー銀行に円普通預金口座を持っている方(同時申込可能) 申込み時の年齢が満20歳以上65歳未満の方 安定した収入がある方 日本国籍の方、もしくは外国籍の方で永住権を持っている方 保証会社(アコム株式会社)の保証を受けられる方 ※すでにソニー銀行でカードローンを契約中の方は申込み不可 |

| 金利 | 2.5%~13.8% |

| 最大借入額 | 800万円 |

| 審査スピード | 最短60分(仮審査) |

| 在籍確認 | 有り |

| 公式サイトURL | https://moneykit.net/visitor/loan/ |

ソニー銀行カードローンは、銀行カードローンの中でもかなり低金利である2.5%~13.8%で貸付を行っています。

ただし、ソニー銀行カードローンはネット銀行の中では比較的審査が厳しいため、年収や勤務先など本人の属性が良く審査に自信がある人におすすめです。

仮審査は最短60分で結果が分かり最短翌営業日は本審査の結果も通知されます。また、初回のみ振り込みでの融資にも対応しているので、ローンカードが届く前でも契約後すぐ借入が可能です。

銀行カードローンの審査に落ちる人の特徴

銀行カードローンの審査は甘くはないですが、しっかりと審査通過のためのポイントさえ抑えれば審査通過は難しくはありません。しかし、それでもどうしても審査落ちをする人はどのような特徴があるのか、以下より紹介します。

他社から多額の借入をしている

他社から利用限度額いっぱいまで借入をしてその状態が複数ある場合、銀行カードローンの審査は落ちる可能性が高いといえます。

これは、過去から現在までの金融機関に関するやり取りは一定期間分が信用情報に記録されており、銀行などの金融機関は申込人の同意を得て信用情報を閲覧し、現在借入があるかどうかの確認を行うからです。

そして、多額の借入を確認された場合「借入があってさらに新規のカードローンの申し込みをするということはお金に困っている証拠、つまり返済能力がない」という判断をして、審査落ちにします。

また他社からの借入があるのに申し込みの時点で借入なしと嘘をついた場合、事実を言わないために信用度がない・嘘をつくほどお金に困っていると判断されます。

過去に借入の金融事故を起こしている

審査落ちをする理由の一つが、過去に消費者金融や銀行カードローン、クレジットカードなどのキャッシング機能・ショッピング機能を利用して返済が遅れたという金融事故です。そのような履歴が信用情報に残っている場合、銀行側から返済能力がないと判断されて審査落ちになります。

ほんの少しの延滞・滞納であれば、そのような履歴が残っていても銀行カードローンの審査においてはそれほどの悪影響はありません。ただし、過去に3ヶ月以上の延滞・滞納を繰り返している人は、審査落ちする可能性が高いです。

返済の延滞・滞納の履歴は信用情報機関に5年ほど残ります。確実に審査通過をしたい人・過去の履歴が気になる人は、この期間が経過するのを待つのが無難といえます。

また、債務整理なども金融事故なので、7年以内に債務整理の経験がある人は信用情報ブラックとして審査通過できる可能性は低いです。

借入以外の支払い延滞・滞納が目立つ

銀行カードローンの審査において、支払いの延滞・滞納は他社の借入以外でも大きな影響が出ます。その支払いとはスマホ代・公共料金の支払いに関しても含まれます。

そのような生活において重要な支払いの延滞・滞納を繰り返すということは、支払いをしたくても不可能という困窮した状態といえます。カードローンの審査基準でみた場合、返済能力がない状態です。

少しの支払い遅れであれば履歴が残っていても審査に影響はないですが、数回の督促を無視して利用停止が何度も続いていた場合、返済能力が欠如していると判断されて審査落ちとなります。

「申し込みブラック」だから

短い期間で銀行カードローン・消費者金融への申し込みを立て続けにした場合、「申し込みブラック」という扱いになり審査通過は難しいといえます。

これは、信用情報に借入や各種支払いだけでなく金融機関への申し込み履歴も情報の一つとして記録されることが原因です。申し込みブラックになる理由は返済能力がないと判断されているためであり、そのような方はどこに申し込みをしても審査は通過できません。

申込情報の保存期間は6か月となっているため、この期間を経過してから再申し込みを行いましょう。

収入と希望額が釣り合わない

安定した収入が得られていない、あるいは収入に対して借入希望限度額が高額過ぎる場合には審査落ちをします。

また安定した収入があっても、その収入に対して希望額が釣り合わないと審査通過は難しいといえます。希望金額が高額であればあるほど審査基準も厳しくなる仕組みです。

また、金融機関では借入希望額が50万円を超えた場合、収入証明書の提出が求められます。収入証明書を提出して自分は高額の借入をしても返済できるほどの収入があると証明しないと、高額借入は実現できません。

確実に借入したいのであれば、借入希望金額を最初に低めに設定することで審査の通過率が上がります。

三井住友銀行カードローンは銀行カードローンならではの金利が魅力!

融資までにかかる時間も早く最短当日審査回答がもらえます。

WEBから24時間365日申し込みができます。

銀行カードローンのメリット・デメリット

銀行カードローン利用はどのようなメリット・デメリットがあるのか、以下よりそれぞれの特色を説明します。

銀行カードローンのメリット

銀行カードローンの代表的なメリットは以下の5つです。

審査期間が短い

銀行カードローンのメリットは他のローンと比べて審査にかかる期間が短い点です。ローンはカーローン・フリーローン・住宅ローンなど数種類ありますが、必要書類の準備・厳重な審査などで手間と時間がかかります。

それらに対して銀行カードローンは早い銀行の場合は申し込みをした即日に審査結果がわかり、審査通過を達成すればその日に利用可能です。

急用でまとまった現金が必要、でも手元に現金がないといったニーズにも対応できるため、急な出費でも安心できます。

何回でも借入可能

銀行カードローンは、利用可能残高が残っている限り、何回でも借入できることもメリットです。他のローンであれば追加資金が必要になった場合、追加希望の申し込みをしなくてはいけません。

しかし銀行カードローンは、利用可能金額の範囲内であれば何回でも利用可能で、申し込み手続きをする必要も不要です。さらに契約時の利用限度額以上の金額を利用したい場合は、申し込みをして審査通過をすれば、さらに限度額はアップします。その際は、利用頻度や必要書類(収入証明書)の準備および提出が必須です。

計画的に利用すれば欲しいもの・各種支払いなどを効率的に進めることができ、以前は金銭的な事情で不可能だったことも円滑に実現できます。

使いみちが原則自由

銀行カードローンは、他のローンのように使用用途が限定されていません。使いみちは自由なので、本人のニーズに合わせて利用可能です。

無担保・無保証人が不要

銀行カードローンは、保証人・担保を用意する必要がありません。

保証人や担保は、契約者が何かしらの事情で返済不可能になった際の保険として用意します。他のローンであれば担保・保証人の準備は必須ですが、銀行カードローンに関しては保証会社が代行してくれるため担保・保証人は不要です。

担保・保証人の準備およびその手続きは手間がかかりますが、銀行カードローンに限ってはその手間を省けます。

豊富な借入・返済方法

銀行カードローンのメリットは、借入・返済方法が豊富という点も挙げられます。銀行カードローンの借入・返済は、コンビニATM・提携金融機関ATMの利用、口座からの振込・振替、自動融資および引き落としなど多彩です

特に自動融資は口座引き落とし返済を選択した際、口座にお金を返済分のお金がなくても、自動的に融資をして口座にお金を用意してくれます。お金に困っている時・お金の用意を忘れていた時も返済をしてくれるので、延滞・滞納は起きません。

三井住友銀行カードローンは銀行カードローンならではの金利が魅力!

融資までにかかる時間も早く最短当日審査回答がもらえます。

WEBから24時間365日申し込みができます。

銀行カードローンのデメリット

メリットが多い銀行カードローンですが、デメリットともいえる点も決してゼロではありません。では銀行カードローンのデメリットとはどういった点なのか、以下より説明します。

使い過ぎによる返済の長期化

銀行カードローンは限度額残高がある限り何度となく借入が可能で、さらに最大利用可能額も高額なのがメリットですが、これはデメリットにもあてはまります。

銀行カードローンは先述したメリットに加えて他のローンのように返済期限が決まってはいないために、返済が長引く可能性が高いです。返済が長引けばそれだけ利息の支払い回数も増えるため、結果的に多大な出費になる恐れもあります。

それにより返済が苦しくなりそれを補填するために他社から借入をするという悪循環に陥り、借金が返済不可能になるまで増加するかもしれません。

上限金利が高め

銀行カードローンは保証会社が保証してくれるため、金利が低く設定されています。しかしその低い金利とはあくまでも「下限金利」であり、借入可能額の利用金額によってその金利は変動する仕組みです。銀行カードローンは下限・上限が設定されており、借入額によっては上限金利になる可能性もあります。

そのため、低金利かと思っていたらいつの間にか上限金利になって、利息が高くなっているケースもあるのです。計画的に利用・返済をしないと必要以上に利息を払って大きな出費になる恐れもあります。

すべて信用情報に記録される

銀行カードローンは金融機関が提供するサービスなので、金融機関の取引がすべて記録される信用情報機関に利用履歴が残る仕組みです。

そのため、もし先述した銀行カードローンのデメリットに陥り返済の延滞や滞納が発生した場合、それが信用情報として履歴が記録されます。そうなった場合、その後の各種申し込みの際に審査に悪影響を及ぼす可能性が高いです。将来の契約のために、数ヶ月にわたる延滞・滞納を発生させないことが大切といえます。

三井住友銀行カードローンは銀行カードローンならではの金利が魅力!

融資までにかかる時間も早く最短当日審査回答がもらえます。

WEBから24時間365日申し込みができます。

銀行カードローンの審査に落ちた時の対処法

銀行カードローンの審査に落ちた場合、どのような対処をすればいいのでしょうか。次より審査落ちをした場合の対処法を紹介します。

消費者金融のカードローンに申し込む

銀行カードローンの審査落ちをした場合、別の金融機関である消費者金融に申し込みをすることをおすすめします。銀行カードローンと消費者金融は同じ貸金業でありながら、審査基準に違いがあるのが特徴です。

どちらも利用希望者の返済能力を重要視するため、多額の借金を抱えている人・収入が安定していない人の場合、消費者金融であっても審査通過は難しいといえます。ただし、消費者金金融は「最短⚪️分で融資可能!」とうたっているところが少なくありません。

申し込みから利用まで数日かかるところが多い銀行カードローンと比較した場合、消費者金融の審査基準は優しいといえます。また消費者金融は全国に無人契約機が設置されているため、申し込みも簡単にできるのがメリットです。

プロミスは土日祝日でも最短3分※で即日融資が受けられるカードローンです。

銀行カードローンで申し込みができない18歳・19歳の方でも収入証明書類の提出を行うことで審査が受けられます。

初回利用時には30日間の無利息期間もあるため短期間の借入なら支払う利息を少なくすることが可能です!

※お申込み時間や審査によりご希望に添えない場合がございます。

審査なしで借りられる公的支援を利用する

銀行カードローン審査落ちをした場合おすすめしたいもう一つの対処法は、公的支援への申し込みです。公的支援を利用すれば、給付・貸付・納付免除などの待遇を受けられます。代表的な公的支援は以下の6つです。

①国民年金保険料の免除・納付猶予

経済的な困窮など、国民年金保険料の納付が難しい場合に適用されるのが、国民年金保険料の免除・納付猶予制度です。この制度に申請をすれば年金保険料の納付が免除・納付猶予されますが、年金受給対象者になった際に受給できる年金額は減少します。

免除・納付猶予制度の申し込みは、住所登録をしている役所・最寄りの年金事務所の窓口にて申請します。

引用:日本年金機構HP「国民年金保険料の免除制度・納付猶予制度」

②求職者支援資金融資制度

失業者が職業訓練を受講すると職業訓練受講給付金が受給できます。その給付金だけでは生活に不安がある人を対象にしたのが、求職者支援資金融資制度です。

この制度を申請すれば、以下のような融資額を受け取れます。配偶者、同居人がいる場合:月額10万円(上限)

単身者の場合:月額 5万円(上限) (融資期間は訓練期間中で最大12ヶ月)

融資制度の申請はハローワーク窓口で行ないます。融資制度は「職業訓練受講給付金の支給が決定している」「ハローワークで求職者支援資金融資要件確認書の交付を受けた」という条件をクリアしないといけません。

③生活福祉資金貸付制度

困窮した生活を送っている低所得者・障害者・高齢者などを経済的に支えて、社会参加の促進を図るのが目的の制度が、生活福祉資金貸付制度です。この制度は以下の種類に分類されています。

総合支援資金

- 生活支援費:月15万〜20万円

- 住宅入居費 :40万円以内

- 一時生活再建費:60万円以内

福祉資金

- 福祉費:580万円以内

- 緊急小口資金:10万円以内

教育支援資金

- 教育支援費:月3.5万円〜6.5万円以内

- 就学支度費:50万円以内

不動産担保型生活資金

- 不動産担保型生活資金:土地の評価額の70%程度、月30万円以内

- 不動産担保型生活資金:土地及び建物の評価額の50%〜70%程度、生活扶助額の1.5倍以内

上記の制度は、連帯保証人を用意すれば利子が無効、保証人がいない場合は利子が発生します。申請する窓口は最寄りの社会福祉協議会です。

④教育一般貸付

日本政策金融金庫が実施しているのが、お子さんを対象とした教育一般貸付(教育ローン)です。教育ローンの種類は2つに分類されます。

国内の教育ローン

- 借入可能額:最大350万円(家庭状況に応じて最大450万円)

- 固定金利:年2.40%

- 日本学生支援機構等の奨学金と併用可能

- 家庭状況に応じた優遇制度

- 受験前でも申込み可能

海外留学の教育ローン

- 借入可能額:上限450万円

- 固定金利:年2.40%

- 短期留学(3ヶ月以上)も対象

- 日本学生支援機構の奨学金と併用可能

借入額はご家庭の年収の額によって変動する仕組みです。

⑤生活保護

生活保護は、さまざまな理由により生活が困窮している人に対して、必要な保護をする制度です。経済的なサポートを行なうことによって、健康で文化的な生活を送ってもらい、自立を助長することが目的とされています。保護の種類は以下のとおりです。

- 生活に必要な費用

- 賃貸住宅の家賃

- 義務教育の学用品費

- 医療・介護サービスの費用

- 出産費用

- 就労に関する技能の修得費用

- 葬祭費用

受給できる金額は、家庭の経済状況の調査結果によって決定されます。申請の窓口は最寄りの福祉事務所です。

借り換えやおまとめローンに申し込む

複数の債務を抱えているのであれば、借り換えローンやおまとめローンを利用するのがおすすめです。

借り換えローンやおまとめローンは総量規制の例外貸付となるため、すでに総量規制オーバーの借入をしている人でも利用できるの可能性があります。

また、借り換えローンやおまとめローンで債務を一本化することで、返済日が1日にまとまったりもともと適用されていた金利よりも低い金利が適用され返済額が減る可能性が高いです。

銀行カードローンの審査〜融資までの流れ

銀行カードローンに申し込みをする際、どのような手順で行なうのでしょうか。次より、一般的な申し込み方法であるweb申し込みを例に、銀行カードローンの申し込み・審査・融資までの流れを説明します。

- STEP.1申し込みに必要な書類の準備

web申し込みをする前にやるべきことは、必要書類の準備です。申し込みの段階で必要書類を用意してなかった場合、申し込みが完了できません。事前にしっかりと揃えておくことが大事といえます。申し込みに必要なのは以下のものです。

・本人確認種類

免許証、パスポート、マイナンバーカード、健康保険証など)

・収入証明書

源泉徴収票、給与支払明細書、確定申告書、納税通知書など

・その銀行の通帳、キャッシュカード

口座情報がわかるもの

本人確認書類は、社員証・会員証などは認められていません。カードローン会社が指定するものを用意することが大事です。

収入証明書は50万円以上の借入を希望する場合に提出します。50万円以下であれば提出は不要です。

口座はその銀行の口座のみの場合・そうでない場合があるので確認をしましょう。申し込みの段階で口座開設ができるところもあります。

- STEP.2カードローン公式サイトへアクセス

必要書類の準備が完了したら、次にやることは実際の申し込みです。申し込みは、銀行カードローンの公式サイトにアクセスして、サイト内にある申し込み専用ページから行えます。

web上からの申し込みなので、ネット環境さえあればいつでもどこでも簡単に申し込み可能です。最も手間がかからない効率的な方法がweb申し込みですが、人によっては店頭・電話での申し込みがやりやすいという人もいます。

どの方法が自分に適していてやりやすいか、事前に考えることが大事です。またweb申し込みは仕事の休憩中などでも空いた時間さえあれば簡単にできますが、必要書類をうっかり忘れていたといった失敗も珍しくありません。申し込み前に準備できているか確認しましょう。

- STEP.3必要事項の入力〜仮審査

次にやることは申し込みページから申し込みのための必要事項の入力・送信です。入力フォームに、ページの指示に従って個人情報を入力します。入力に間違いがあると審査落ちになるため、間違えのないように正確に記入することが大事です。

入力が終わると確認ページに移行するので間違えないか確認して、なければ送信します。この段階で銀行側が送信した情報を確認すれば、仮審査に移行します。仮審査は短時間で済み、完了次第、登録したメールアドレスあてに仮審査の結果が通知される仕組みです。

通知メールは、迷惑メールフォルダに紛れて通知メールが来たことに気づかなったという失敗をする人も珍しくありません。いつまでも通知が来ない場合、迷惑メールフォルダに紛れていないか確認しましょう。

- STEP.4本審査

仮審査を通過すれば、通知メールの指示に従ってさらに手続きを進めます。この際に行なうことが用意した必要書類の提出です。web申し込みの場合は、ファイル化した書類をweb上に添付して送信します。

その時に書類を写真撮影してファイル化するのが面倒な場合は、申し込み前に画像撮影を済ませておくとスムーズに手続きを進められて、手間がかかりません。

必要書類の提出を済ませると、自分が行なう申し込み手続きはすべて完了です。すべて完了したら銀行側の審査が開始されます。審査は利用希望者が本当に返済能力が備わった人物であるかを調査するため、簡単に済ませる作業ではありません。そのため、審査には多少時間がかかりますが、銀行によっては申し込み当日に審査結果がわかるところもあります。

申し込みの際に借入希望金額が少ない場合(50万円以下)、審査基準も優しくなり審査に通過しやすくなる仕組みです。

- STEP.5利用開始

銀行側が、利用希望者が返済能力のある人物であると確認できたら審査通過となり、その結果がメールか電話で報告されます。

契約機・店頭で手続きを行なった場合はその場でカードが発行されますが、web完結の場合は後日郵送で登録した住所へカードが発送される仕組みです。カードレスの場合は、専用アプリを使ってカード利用ができるため、カードが届くのを待たずに利用できます。

またカード利用の場合でも、初回だけ借入希望額を口座振込で受け取れるところもあり、カードがなくても初回だけ現金入手が可能です。

三井住友銀行カードローンは銀行カードローンならではの金利が魅力!

融資までにかかる時間も早く最短当日審査回答がもらえます。

WEBから24時間365日申し込みができます。

審査が甘いおすすめ銀行カードローンに関するFAQ

銀行カードローンに関してよく挙がる質問を以下にまとめました。質問とその回答を紹介します。

在籍確認で身バレすることはない?

ほとんどの銀行カードローン会社では、審査においてカードローン申し込みをした人の在籍確認を行ないます。在籍確認とは、利用希望者が申告した職場で本当に働いているのかを確認する作業です。

在籍確認をされるとカードローンを利用しようとしていることが職場にバレてしまうのでは、と心配になっている人もいると思います。

しかし銀行側は銀行名を出さずに電話をした個人名を名乗るために、銀行カードローンについて職場に伝わることはありません。また、会社の給料明細などを提示すれば電話での連絡は免除されることもあります。

収入証明書は必ず用意しないといけないの?

銀行カードローンの申し込みにおいて必須の必要書類は本人確認書類です。そしてなかには収入証明書も提出しないといけないと思っている人もいるかもしれません。収入証明書の提出が必要なのは次のパターンです。

借入希望額が高額である場合(50万円以上)

在籍確認をしてほしくない場合

借入希望額が少額(50万円以下)であれば提出書類は本人確認書類だけで済みます。50万円以上であれば返済能力を証明するために、収入証明書が必要です。

会社の給料明細の提出の場合は直近の明細2ヶ月分が必要な場合が多いので、銀行の指示に従って用意をしなくてはいけません。

クレジットカードのキャッシング枠とどう違う?

銀行カードローンではなく、自分のクレジットカードを発行してそのキャッシング枠を使った方がいいと思っている人もいるかもしれません。銀行カードローンとクレジットカードのキャッシング枠は現金入手ができるという点では同じ機能ですが、どのような違いがあるのでしょうか。

クレジットカードには以下のようなメリット・デメリットがあります。

メリット

- 社会的信用度を得られる

- 支払いに対応できる(クレジットカード払いのみのところもある)

- ショッピング機能(後払い)、付帯保険などもある

デメリット

- 発行までに時間がかかる

- 金利が高い

- 利用限度額が低い

- 分割払いができない場合もある

- 上記のようなメリット・デメリットがあるため、事前によく考えてから申し込みをしましょう。

支払いの延滞があった場合、すぐに解約される?

支払いが遅れた場合、利用停止にはなりますがすぐに解約処分が下されることはありません。すぐに返済をすれば利用再開できます。

ただし、銀行側の督促を延々と無視して支払いの延滞・滞納が続いた場合、解約処分のペナルティが下されます。

「審査一切不要!」と言っている業者は大丈夫?

- サイトの情報量が異様に少ない、デザインが簡素過ぎる

- 電話の対応が乱暴

- こちらの疑問、質問にしっかりと答えてくれない

基本的に審査をしない金融機関はないため、審査なしをうたっている業者には注意しなくてはいけません。

まとめ

銀行カードローンは、消費者金融などと比べて審査が優しい・甘いという評判がありますが、その考えは改める必要があります。銀行カードローンも相手の返済能力を重視することに変わりはありません。返済能力が欠如している人にお金を貸した場合、貸したお金が返ってこなくて損害を受けるため、審査をしっかりと行なう仕組みです。

ただし、審査が厳しくて契約できる可能性が低いというわけでありません。審査通過をするための大事なポイント、銀行カードローンの種類などを把握していれば、申し込みに手間がかからずスムーズに契約が達成できます。

また、銀行カードローンの種類を知って比較をすることも大事です。比較をしてそれぞれの特徴を頭に入れて、自分に適したカードローンを見つけましょう。

CHOOSENER+(エレビスタ株式会社)では、アフィリエイトプログラムを利用し、アコム社、SMBCコンシューマーファイナンス社、アイフル社などから委託を受け広告収益を得て運用しております。